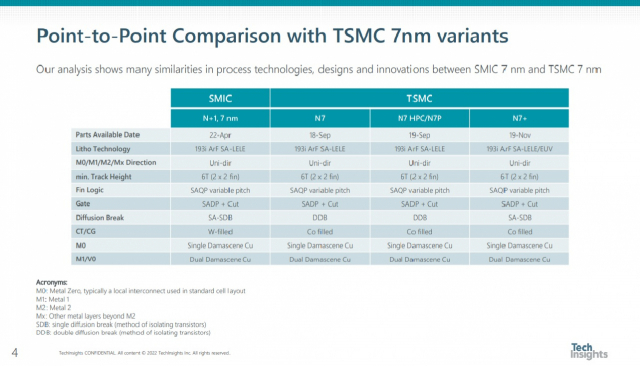

‘파괴적 기술(Distruptive Technology)’ 지난 7월 반도체 분석 기관 ‘테크 인사이트’에 다소 충격적인 보고서가 올라옵니다. 중국의 대표 파운드리(반도체 위탁생산) 회사 SMIC가 7나노 공정으로 만든 SoC(시스템 온칩)을 양산해 캐나다의 비트코인 채굴 업체에 공급했다는 내용이었는데요. 이 보고서가 백악관을 상당히 긴장시켰다고 합니다

중국으로 가는 첨단 극자외선(EUV) 노광 장비(네덜란드 ASML사가 제조)를 미국이 다 틀어 막았는데 SMIC가 10나노를 넘어 7나노 공정에 성공했다는 것은 그냥 넘길 일이 아니었습니다. 사실 인텔이 7나노 공정도 제대로 안착시키지 못했다는 것은 반도체 업계에서 공공연한 비밀인데요.

만약 인텔이 삼성전자(005930), TSMC도 아니고 중국 업체에 따라잡힌다면? 미국 입장에서는 정말 ‘끔찍한’ 시나리오입니다. 그로부터 약 3개월 만인 지난 주 조 바이든 행정부는 정말 메가톤급 대중 반도체 수출 규제를 발표합니다. 그런데 이같은 파상 공세가 미국에 약이 될지 독이 될지는 좀 두고 봐야 할 것 같습니다.

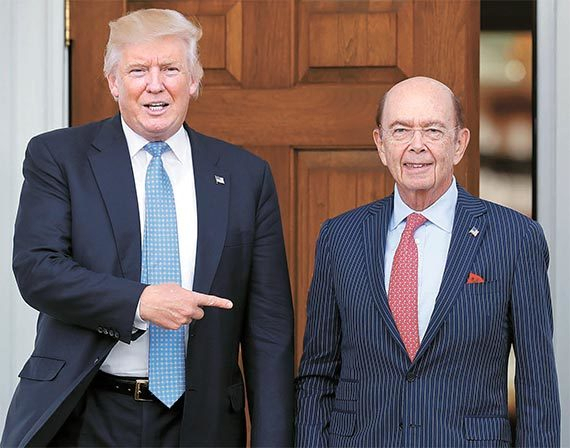

지난 2020년 5월 15일이죠. 도널드 트럼프 행정부가 전격적으로 글로벌 시장에서 블랙리스트 기업 화웨이에 대한 반도체 공급을 차단하는데요. 당시 상무장관이던 윌버 로스가 한 말이 있습니다.

“블랙리스트 기업인 화웨이가 미국 기술을 활용한 외국 기업의 반도체를 그냥 사용할 수 있는 기술적 구멍(Technical loop)이 있었다”

그렇습니다. ‘미국 기술이나 소프트웨어를 이용한 해외 기업 제품의 수출 차단’ 이 개념이 바로 이때 본격 도입 됐습니다. 미국의 수출 통제가 아주 복잡해지고 광범위해진 사건입니다. 이 모델이 그대로 적용된 것이 바로 우크라이나 전쟁 이후 대 러시아 규제이기도 합니다.

지난 7일에 미국이 발표한 대중 반도체 수출 규제는 2년전 화웨이 규제의 대규모 확장판이라고 볼 수 있습니다.

그동안 미국이 화웨이나 ZTE, SMIC 같은 중국의 떠오르는 기술 기업이나 10나노 이하 시스템 반도체 분야 등을 찍어서 핵심 기술 유입을 막는 규제를 했다면요. 이제는 중국 반도체 업계 전체를 상대로 아주 광범위한 규제의 틀을 만들었습니다

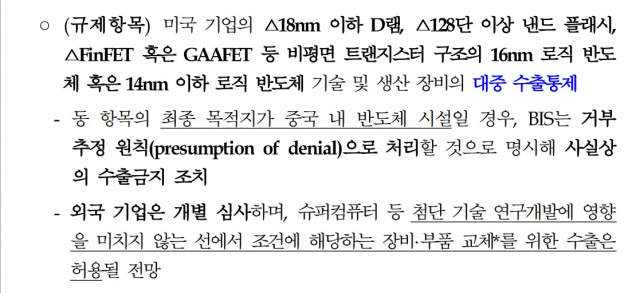

이번에 발표된 규제 항목을 촘촘히 한번 보겠습니다. △18나노 이하 D램 △128단 이상 낸드 플래시 △ 핀펫 또는 가펫 등 비평면 트랜지스터 구조의 16나노 로직 반도체 △14나노 이하 로직 반도체 기술 및 생산 장비의 수출이 통제됩니다.

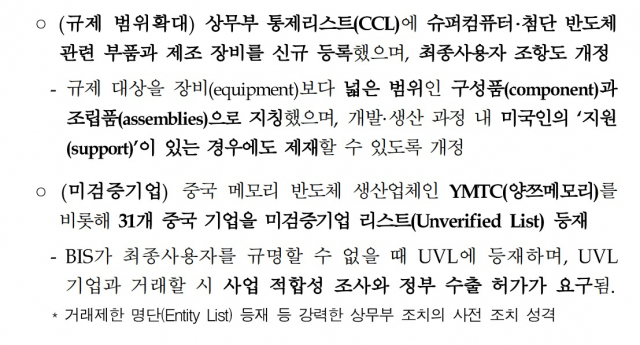

규제 대상도 장비 (equipment) 보다 넓은 개념인 구성품(componnet), 조립품(assemblies) 등의 용어를 사용했는데요. 수출 통제를 받는 미검증 기업 리스트에 중국의 대표적 메모리 반도체 업체인 YTMC 즉 양쯔 메모리가 올라온 것도 눈 여겨볼 부분입니다.

아울러 미국의 기술과 소프트웨어가 사용된 제품의 수출을 통제하는 해외직접생산규칙(FDPR), 즉 ‘화웨이식 규제’가 이번 제재에 전방위로 도입됩니다.

이걸 보면 지금까지와 다른 차이점이 뚜렷하게 보이는데요. 첫째는 반도체 미세공정의 핵심인 EUV 노광장비 뿐 아니라 첨단 반도체 제조에 필요한 모든 장비의 중국 유입을 차단하는 겁니다. 둘째는 시스템 반도체 뿐 아니라 메모리 반도체까지도 규제 대상으로 확대하는 것이구요. 셋째는 미국에서 개발된 기술이 활용됐다면 국적에 상관없이 통제하겠다는 겁니다.

그렇다면 중국에 대한 반도체 규제가 이렇게까지 확장된 배경을 짚어봐야 할 것 같습니다.

우선 미국이 지금까지 첨단 반도체로 가는 ‘길목’으로 불리는 EUV 노광 장비 등을 통제하긴 했는데, SMIC가 7나노 공정의 반도체까지 양산하는걸 보면서 ‘아 일부 장비만 틀어 막아서 될 일이 아니구나’라는 사실을 뼈저리게 느꼈다고도 볼 수 있습니다.

시스템 반도체에 이어 메모리 반도체 업계를 규제하는 것도 같은 맥락인데요. 반도체 전문가들은 이번 규제를 두고 메모리 반도체로 들어가는 기술이나 장비가 시스템 반도체에서 전용되는 것을 막기 위한 것이라는 분석도 내놓습니다.

중국 반도체 업계의 경우 워낙 미국의 제재가 심하다 보니, 기존의 중고 장비를 개조해 재활용하는 기술이 굉장히 발달하고 있다고 하는데요. 실제 메모리 반도체인 D램과 로직 즉 시스템 반도체 공정 사이에는 서로 공통적으로 활용되는 장비들도 굉장히 많습니다. 양쯔 메모리같은 중국의 대표 메모리 반도체 기업으로의 기술과 장비 유입을 틀어 막는 이유가 여기서 나옵니다.

세 번째는 ‘대중 반도체 전쟁에 이제 모두 동참해라’ 이 뚜렷한 메시지를 전 세계 동맹국에게 발신 한 것으로 볼 수 있습니다. 적어도 첨단 반도체 분야에서만큼은 ‘중국에서 사업을 접을 각오도 하라’는 의미로도 보입니다. 한국과 대만이 가장 긴장해야 할 대목입니다.

그렇다면 이 엄청난 규제가 과연 중국의 ‘반도체 굴기’를 막고 미국의 우위를 지켜 줄 수 있을까요. 사실 워낙 강력한 내용들이라 화웨이나 ZTE처럼 중국 반도체가 고꾸라질 가능성도 상당합니다. 하지만 ‘미국의 규제가 가지고 있는 부작용도 상당하다’ 이런 의견들도 나오는데요. 일리노이대의 라케시 쿠마르 교수가 최근 포춘에 기고한 글이 주목할만 합니다.

내용을 보면요. 이 정도 규제를 하기 위해서는 전제 조건이 두 개가 충족돼야 하는데 그 조건이 만족될지 불분명하다는 겁니다.

첫째는 중국이 이런 규제로 첨단 반도체를 앞으로 얻지 못해야 한다는 것이 보장돼야 합니다. 둘째는 미국 반도체 업계가 지불하는 비용은 수용 가능해야 한다는 겁니다.

하지만 많은 반도체 전문가들이 이런 규제가 중국의 ‘반도체 자립화’를 더 가속화할 가능성이 크다고 내다보고 있습니다. 중국은 결국에는 첨단 반도체를 얻을 것이라는 얘기입니다.

그 이유가 있습니다. 지난 2015년에서 2019년 사이 중국이 TSMC에서 데려간 반도체 인력만 약 3,000명에 달한다고 합니다. 중국의 반도체 장비 업계 역시 중앙 정부의 무제한의 지원을 등에 업고 장비 국산화에 도전하고 있습니다. 물론 아직은 그 비중이 미미하고, 과정은 험난할 것이며, 당분간은 실패의 연속일 것입니다. 하지만 중국은 정말 칼을 갈고 있습니다.

또 하나의 조건. 미국의 비용. 이것도 무시하기 어렵습니다. 미국 반도체 업계의 중국 매출 비중은 무려 35%에 달합니다. 어플라이드 머티리얼즈(Applied Materials Inc)같은 세계 최고 반도체 장비 회사가 중국 매출이 줄어들때 받는 타격이 어마 어마합니다.

이 매출이 빠지면 그만큼 미국 반도체 업계가 연구·개발이나 신 제품 양산에 활용할 수 있는 자금도 줄어듭니다. 중국 매출이 줄어드는 만큼 한국이나 대만이 이를 채워준다면 큰 문제가 없겠지만 그렇게 단순한 문제가 아닙니다. 한국이나 대만도 중국 사업 비중이 줄어들면 미국 장비와 기술에 대한 단기적으로 줄어들 수 밖에 없습니다. 당장 삼성이나 SK하이닉스(000660), TSMC가 중국 내에서 공장을 확장하기 어려울 겁니다.

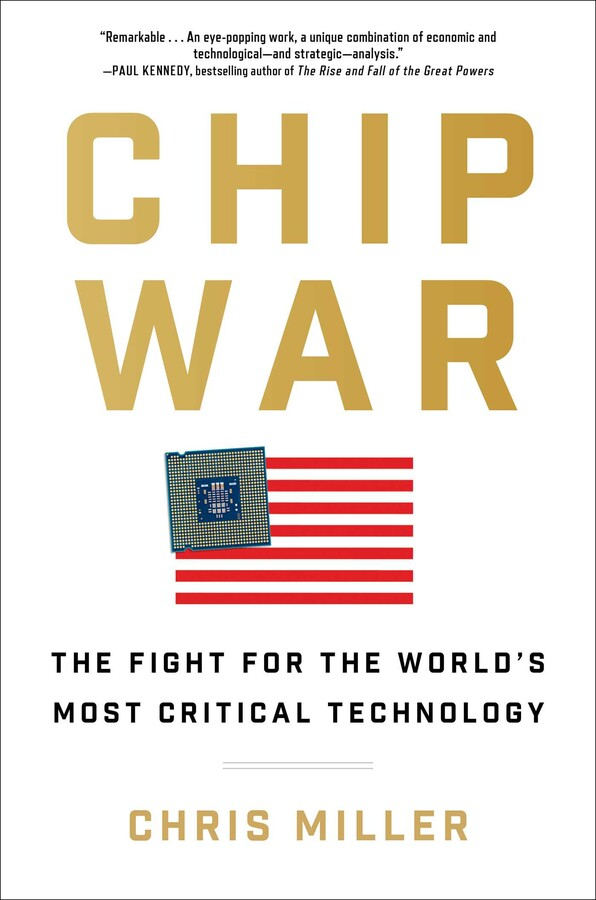

최근 미국 언론에서 화제를 모으는 신간이 하나 있습니다. 미국 경제사학자 크리스 밀러가 쓴 책인데요. 반도체 전쟁(Chip War)'입니다.

이 책의 제목 처럼 ‘세계에서 가장 결정적인 기술’ 반도체를 둘러싼 총성 없는 전쟁이 시작됐습니다. 이 상황에서 우리 대한민국이 주목해야 될 건 미국보다도 중국이라는 분석도 제기됩니다. 중국의 반도체 업계가 이런 미국의 전방위 규제 속에서 과연 살아남을 수 있을 것인가. 중국의 이른바 ‘반도체 자립’은 우리에게는 또 다른 거대한 위협일 수 있습니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

seoulbird@sedaily.com

seoulbird@sedaily.com