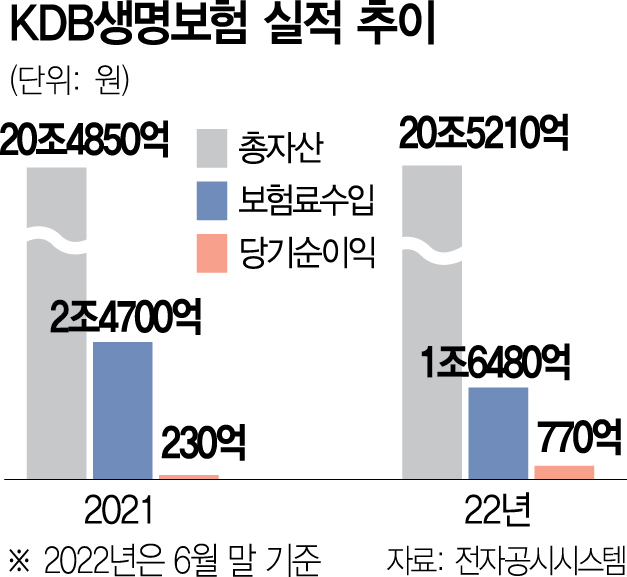

올 해 매각을 시도하는 마지막 생명보험사가 될 KDB생명보험이 매각주관사를 선정하고 공식 매각 작업에 돌입했다. KDB생명보험이 최근 3년간 실적 성장을 지속하면서 중견 생보사로 업계에 탄탄한 입지를 쌓은 만큼 누가 새 주인이 될 지에 투자업계의 관심이 쏠리고 있다.

14일 투자은행(IB)업계에 따르면 KDB생명보험의 대주주인 KDB산업은행과 칸서스자산운용은 PwC삼일회계법인을 매각 주관사로 선정하고 이르면 이달 말 잠재 인수 후보들에 투자설명서를 발송할 계획이다.

매각 대상은 산은이 산하 사모펀드(PEF)를 통해 보유한 KDB생명 지분 92.73%다. 산은은 ‘KDB 칸서스밸류유한회사(65.8%)’와 ‘KDB 칸서스밸류 사모투자전문회사(26.9%)’로 나눠 KDB생명을 지배하고 있는데 칸서스운용도 26.9%의 지분을 갖고 있는 펀드의 소수 지분을 보유 중이다. 칸서스운용이 인수전 참여를 고심 중인 것으로 전해진 가운데 중견 PEF인 캑터스 PE 뿐아니라 일부 중견기업과 금융회사 등이 KDB생명 입찰 참여 여부를 검토 중인 것으로 알려졌다.

KDB생명 매각가로는 신주 유상증자까지 포함해 5000억~6000억 원 가량이 거론된다.

영업 적자 상태였던 KDB생명은 2019년 영업 흑자로 전환한 후 2020년 464억 원, 2021년 706억 원의 영업이익을 각각 기록했다. 올 들어선 상반기까지 영업이익이 764억 원에 달하며 실적 회복세가 본격화하고 있다. KDB생명은 수익성이 높은 보장성 보험 비중을 지난해 기준 52%까지 끌어올려 향후 성장세는 지속될 전망이다. KDB생명의 경쟁사인 중견 생보사의 보장성 보험 비중은 평균 35%다.

최근 금리 상승이 보험사, 특히 장기 부채가 많은 생보사에 유리한 측면이 있는 것도 KDB생명 매각에 뒷배가 될 것으로 분석된다. 생보사는 부채를 평가할 때 할인율(현재 시점의 금액을 미래에 적용하기 위해 깎는 비율)을 적용하는데 금리가 오르면서 할인율이 커지고, 그 만큼 부채 규모는 줄어들게 된다. 특히 내년부터 부채를 시가로 평가하는 회계제도 개선에서 수혜를 입게 된다. KDB생명의 책임준비금 평가액도 금리 인상이 반영되면서 13조원을 넘는 등 1년 전보다 9.3% 증가한 것으로 알려졌다.

이와함께 금융회사에 대한 금융당국의 대주주 적격성 심사가 강화되는 추세여서 보험업에 신규 진출을 원하는 기업들 입장에서 KDB생명 인수를 예의주시하는 것으로 전해졌다.

다만 KDB생명의 시장 점유율이 높지 않고 수년 간 산업은행 산하에서 근본적인 성장 전략을 마련하지 못한 것은 매각에 걸림돌로 꼽힌다. 또 회계기준 변경으로 부채가 줄었지만 수익도 함께 줄어들어 인수시 유불리를 따져야 할 것으로 보인다. KDB생명에 따르면 보험수익의 40%를 차지하는 저축성 보험료가 회계기준 변경에 따라 수익에서 제외된다.

IB업계의 한 관계자는 “금리 인상은 생보사 전반적으로 호재이지만, 개별 생보사 별로 애초에 부채가 많았다면 큰 호재가 아닐 수도 있다” 면서 “실사를 해봐야 구체적인 기업 가치가 판별될 것”이라고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com