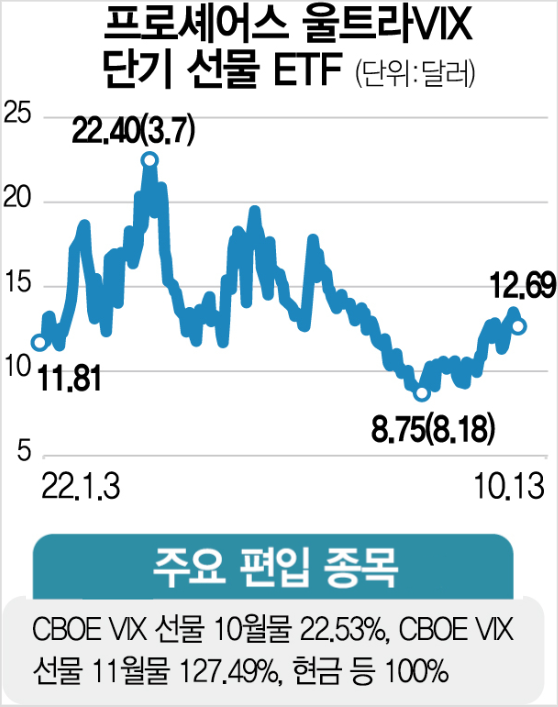

미국 뉴욕 증시가 인플레이션, 경기 침체 우려에 큰 변동성을 보이면서 투자자들의 공포 심리가 커지고 있다. 뉴욕 증시에 상장된 ‘프로셰어스 울트라 VIX 단기 선물 ETF(UVXY)’는 이 같은 혼란 속에서 높은 수익을 내며 주목 받고 있다. 급등락 움직임에 ‘베팅’하는 상품으로 난도가 높지만 단기적으로 대응하기에는 적합한 상품이라는 평가가 나온다.

UVXY는 시장 변동성이 극심한 시기에 우수한 실적을 내는 변동성지수(Volatility Index·VIX) 상장지수펀드(ETF)다. VIX는 시카고옵션거래소(CBOE)에 상장된 스탠더드앤드푸어스(S&P)500지수 옵션의 향후 30일간 변동성에 대한 시장의 기대치를 나타낸 지수를 뜻한다. 주식시장의 변동성이 커지면 위험을 회피하기 위한 투자자들의 옵션 수요가 증가해 옵션 가격이 높아지고 이에 따라 VIX도 올라가게 된다. 이런 경향 때문에 공포지수라고도 불린다.

UVXY는 VIX 움직임의 1.5배를 추종한다. 운용자산(AUM)은 9억 7625만 달러다. 이 ETF는 VIX 선물에 투자한다. 근월물에 투자하느냐, 원월물에 투자하느냐에 따라 조금씩 다르지만 VIX 자체보다는 움직임이 좀 더 완만하다. 총보수는 0.95%로 높은 편에 속한다. 선물 상품은 현시점과 가까운 월물보다 먼 월물 가격이 더 높아지는 ‘콘탱고’가 일반적이다. VIX 선물을 활용하는 이 ETF 역시 롤오버 비용이 높다.

이런 특징 때문에 장기 투자로는 적합하지 않다. 어디까지나 단기적인 수익을 노리는 상품이다. VIX 자체가 장기 추세를 갖고 움직이는 지표가 아니기 때문이다. 유진투자증권은 1990년대 이후 VIX가 하루 30% 이상 급등했던 마흔두 번의 사례를 통해 미국 증시(S&P500)가 얼마 만에 반등했는지 분석한 결과 3개월 뒤 하락 폭을 모두 만회한 경우가 68%에 달했다. 6개월~1년 뒤에는 80%의 높은 확률로 반등했다.

실제로 이 상품의 최근 5일 수익률은 6.19%, 1개월은 20.63%지만 1년으로 기간 넓히면 -35.88%로 부진하다. 시장 급락이 예상될 때나 헤지가 필요한 경우 단기적으로 활용하는 것이 더 적합한 셈이다.

높은 투자 난도와 위험성 탓에 ‘초보자’들이 쉽게 접근할 수 없는 상품이기도 하다. DM마틴스리서치의 수석연구원 겸 포트폴리오 전략가인 대니얼 마틴스는 “적어도 몇 주 또는 몇 달에 한 번 시장에 참여하는 투자자들은 UVXY에 관여해서는 안 된다고 생각한다”며 “UVXY는 매 시간이 아니더라도 매일 가격 움직임을 주시할 여유가 있는 거래자들에게 더 적합하다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >