개인 맞춤형 기초 지수를 설계해주는 ‘다이렉트 인덱싱’이 국내 자산운용 업계의 새로운 먹을거리로 떠오르고 있다. 패시브 투자(지수 추종형 상품)의 확산과 직접투자의 대중화 속에서 높은 성장이 예상되고 있어서다. 업계에서는 해외에서 성공을 입증한 만큼 국내에서도 정착 가능성이 높을 것으로 기대하고 있다.

27일 KB자산운용은 신성장 동력으로 다이렉트 인덱싱을 선정하고 내년 서비스 상용화에 나선다고 밝혔다. KB자산운용은 9월 태스크포스(TF)를 결성하고 개발 전문 업체인 퀀팃과 다이렉트 인덱싱 시스템 개발 계약 체결을 완료했다. 이현승 KB자산운용 대표는 “지난 10년을 놓고 봤을 때 초기 5년은 주식형 펀드가 회사의 성장 동력이었고 최근 5년은 대체 투자를 발판으로 한 단계 도약했다”며 “미래 10년 먹거리로 남들보다 한발 앞서 다이렉트 인덱싱 부문을 선점하고자 한다”고 말했다.

한화자산운용은 한발 빠르게 다이렉트 인덱싱 사업 진출을 선언했다. 5월 5000억 원 규모의 유상증자를 진행하며 다이렉트 인덱싱 기업에 대한 투자를 예고한 바 있다.

다이렉트 인덱싱은 개인 선호도와 투자 목적 등을 반영해 개인화된 투자 지수를 구성하고 이를 고객 계좌 내에서 개별 종목 단위로 직접 운용하는 기술과 서비스다. 다이렉트 인덱싱을 활용하면 기존에 상장된 코스피200 상장지수펀드(ETF)가 아닌 투자자 선호에 맞춰 특정 섹터를 제외한 개별화된 코스피200 포트폴리오 운용도 가능해진다. 예컨대 한국 시장에 투자하고 싶지만 자동차주에 부정적인 투자자의 경우 코스피200 ETF의 투자 종목을 나열 후 자동차 관련주를 선택한 뒤 삭제할 수 있다. 이후 증권 계좌를 활용한 일괄 매매로 ‘나만의’ 코스피200 포트폴리오를 완성할 수 있다.

해외에서 다이렉트 인덱싱은 ETF 시장의 단점을 보완하며 주목을 받았다. 기본적으로 ETF는 운용사가 제공하는 ETF에 투자해야 하는데 상장된 ETF 가운데 투자자가 원하는 것이 없을 수도 있고 설령 유사한 ETF가 상장돼 있어도 거래량이 적은 상품도 많다. 다이렉트 인덱싱을 활용하면 상대적으로 매매가 용이한 개별 종목을 바탕으로 원하는 지수를 구성해 투자할 수 있게 된다. 김민기 자본시장연구원 연구위원은 “대형 운용사가 시장을 선점하는 ETF와 달리 다이렉트 인덱싱 기술은 투자자문사·증권사 등 금융 투자업 전반에서 활용할 수 있다”면서 “투자자문사의 자문 역량과 증권사 응용프로그램(API)과 같은 자동 매매 기술이 결합돼 더욱 활용도 높은 패시브 투자 솔루션이 탄생할 수 있다”고 말했다.

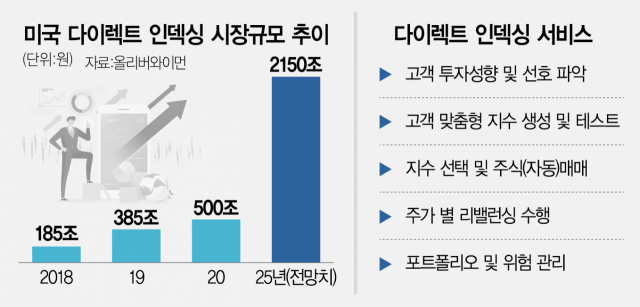

이 같은 장점에 힘입어 미국에서는 이미 시장이 활성화돼 있다. 글로벌 컨설팅 업체 올리버와이먼에 따르면 미국 내 다이렉트 인덱싱 시장 규모는 2018년 185조 원, 2019년 385조 원, 2020년 500조 원으로 늘어났으며 2025년에는 2150조 원까지 성장할 것으로 예상된다. 창사 이래 한 번도 인수합병(M&A)을 하지 않았던 글로벌 2위 운용사 뱅가드가 지난해 7월 세금 관리 맞춤형 자산 관리 서비스 업체인 저스트인베스트를 인수한 것과 이에 앞서 2020년 세계 최대 자산운용사인 블랙록이 아페리오를 인수한 것도 다이렉트 인덱싱 관련 분야를 흡수하기 위함이었다. 김홍곤 KB자산운용 인덱스퀀트본부 상무는 “향후 다이렉트 인덱싱은 과거 데이터를 기반으로 한 알고리즘 형태에서 머물지 않고 초고도 리서치 자료와 전문가의 자문을 받을 수 있는 다이렉트 인덱싱 기반의 플랫폼 비즈니스로 성장할 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >