한화(000880)그룹이 대우조선해양(042660)을 품에 안았다. 2008년 처음 인수에 나섰다 좌절한 지 13년 만이다. 한화는 대우조선의 역량을 흡수해 방산과 에너지 사업에서 ‘글로벌 메이저’로 성장하기 위한 작업에 박차를 가할 계획이다. 다만 대우조선의 재무구조 개선과 경쟁력 강화 등 시너지 효과를 내기 위해 넘어야 할 산이 남았다는 분석이 나온다.

한화그룹은 16일 대우조선해양의 최대주주인 산업은행과 대우조선해양 인수를 위한 본계약을 체결했다. 이날 계약에 따라 한화에어로스페이스(012450)·한화시스템(272210)·한화임팩트·한화컨버전스·한화에너지 등 한화그룹 계열사는 대우조선이 앞으로 실시할 2조 원 규모의 3자 배정 유상증자에 참여해 지분 49.3%를 인수하게 된다. 대우조선 등기이사 전원의 사임서 제출도 계약 성사 조건에 포함됐다. 단 이번 계약은 향후 기업결합, 방위사업청 승인 등 각종 인허가 절차가 이상 없이 마무리되는 것을 전제로 한다.

재계에서는 한화가 공정거래위원회를 비롯한 해외 경쟁 당국의 기업결합 심사를 무난히 통과할 것으로 전망했다. 앞서 유럽연합(EU)이 현대중공업그룹의 대우조선 인수를 불허한 전례가 있지만 한화는 조선 사업을 하지 않고 있어 해외 경쟁 당국이 반대할 명분이 없다. 강석훈 산업은행 회장도 “이번 사례는 현대중공업이나 대우조선처럼 동일한 조선 업종을 영위하는 기업 간 거래가 아니라서 기업결합 이슈는 상대적으로 적을 것”이라 말한 바 있다.

한화는 이번 인수로 대우조선의 역량을 가져와 방산과 에너지 부문에서 사업 포트폴리오를 확대하는 시너지를 낼 것으로 기대하고 있다. 육·해·공 통합 방산 시스템을 갖추는 동시에 생산에서 운송·발전으로 이어지는 에너지 밸류체인을 구축해 친환경 에너지 분야에서 사업 영역을 확대하겠다는 계획이다.

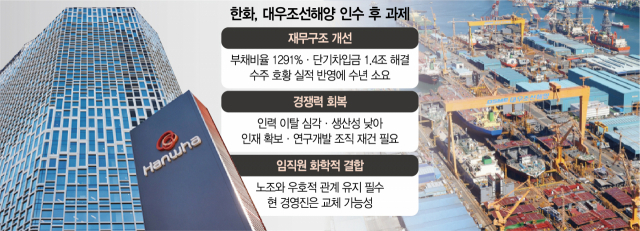

하지만 한화가 대우조선과 화학적 결합을 통해 완전체가 되려면 아직 풀어야 할 과제가 남아 있다. 가장 큰 걸림돌은 대우조선의 부실한 재무 상태다. 대우조선은 3분기 기준 누적 영업손실이 1조 1974억 원이고 부채 비율은 1291%에 달한다. 부채가 자본보다 12배 많은 셈이다. 1년 내 만기가 돌아오는 단기차입금도 1조 4000억 원에 이를 정도로 재무 상태가 불안정하다. 최근 조선 업황이 개선되며 대우조선의 수주가 늘어난 점은 긍정적이다. 대우조선의 올해 수주 규모는 약 104억 달러(약 13조 6000억 원)로 목표치의 117%에 달하지만 수주 내용이 실적에 반영되려면 앞으로 수년이 걸린다. 당장의 수익 개선이 어려운 만큼 대우조선의 재무 상태가 한화에 부담으로 작용할 수 있다는 우려도 나온다.

대우조선 조직과 인력의 경쟁력을 회복하는 작업도 중요한 과제다. 대우조선은 경쟁사 대비 임금이 낮고 매각 작업까지 진행되자 많은 인력이 이탈한 것으로 알려졌다. 생산성 지표인 1인당 매출도 경쟁사 대비 가장 낮다. 상반기 기준 현대중공업과 삼성중공업의 근로자 1인당 매출액은 각각 3억 3872만 원, 3억 2974만 원을 기록한 반면 대우조선해양은 2억 9309만 원으로 16%가량 낮았다. 업계에서는 한화가 대우조선을 인수한 뒤 임금을 경쟁사 수준으로 끌어올려 인재를 확보하고 연구개발(R&D) 등 핵심 조직을 재건하는 작업에 나설 것으로 내다본다.

대우조선 임직원·노동조합과의 화학적 결합도 필수적이다. 우선 노조와는 우호적인 관계를 형성한 상태다. 한화가 고용 보장과 단체협약 승계 등 노조의 요구를 상당 부분 수용하자 노조도 한화 측의 현장 실사를 막지 않았다. 다만 한화가 그간 인수합병(M&A) 이후 자사 출신 경영진을 임명한 전례가 있어 박두선 대우조선 사장 등 현 경영진은 교체될 가능성이 높은 것으로 전망된다. 박 사장은 전 정권 말기인 3월 사장에 올랐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >