유니슨캐피탈코리아와 MBK파트너스가 컨소시엄을 이뤄 국내 1위 치과용 임플란트 업체 오스템임플란트의 주식을 공개매수한다고 25일 알린 가운데 엄태관 오스템임플란트 대표가 최규옥 회장의 업무 활동은 변함없다고 밝혔다.

금융감독원 등에 따르면 이날 유니슨캐피탈코리아와 MBK파트너스는 컨소시엄을 꾸려 오스템임플란트의 지분을 매입한다고 장전 공시했다. 공개매수 대상은 오스템임플란트의 총 주식수 중 15.4∼71.8%며 매수가격은 주당 19만 원이다. 매수 기간은 내달 24일까지다.

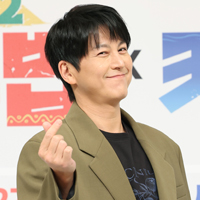

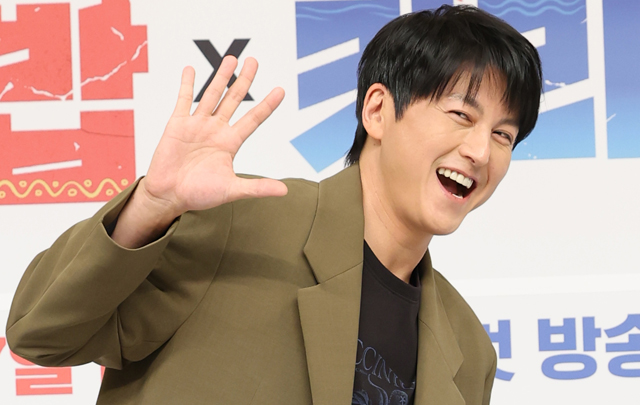

이에 대해 엄 대표는 오전 11시께 담화문 형식으로 “사모투자 운용사 유니슨캐피탈과 MBK파트너스가 투자 목적을 위해 설립한 법인 덴티스트리인베스트먼트가 주식시장에서 오스템임플란트의 공개매수를 공시했다”며 “구강스캐너 회사 ‘메디트’의 매도 매수자인 두 회사가 컨소시엄을 구성해서 오스템을 매수하는 것”이라고 전했다.

그러면서 “만약 공개매수로 (컨소시엄이 오스템임플란트의) 지분을 90% 확보하게 되면 오스템임플란트는 자진 상장 폐지될 것”이라면서 “90% 이하가 되면 상장 유지되면서 최대주주만 변경하게 될 것”이라고 설명했다.

엄 대표는 “공개매수가 성공할 경우 컨소시엄이 회사의 최대 주주가 되고 최규옥 회장은 2대 주주로 남게 된다”며 “회사의 거버넌스가 컨소시엄이 주도하는 이사회 중심으로 재편될 것”이라고 전했다.

또 “공개매수가 성공하면 지금과 다른 형태의 이사회 중심으로 집행되어 이사회 중심으로 재편되어 공동 경영하는 형태가 될 것”이라면서 “하지만 경영활동에는 크게 변동이 없을 것으로 예상되며 최 회장은 2대 주주가 되지만 지금까지 해오던 업무 활동들은 종전과 동일한 형태로 진행될 것”이라고 강조했다.

엄 대표는 임직원들을 대상으로 “회사에는 부정적이지 않고 긍정적으로 보여진다”며 “임직원들도 큰 변화 없을 것”이라고 설명했다.

한편 ‘강성부 펀드’로 불리는 KCGI는 지난 18일 오스템임플란트에 최규옥 회장의 퇴사를 요구하고 직접적 경영에 손을 떼라고 주장한 바 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com