카카오가 글로벌 웹툰 플랫폼 픽코마를 운영하는 카카오픽코마의 상장을 포기하고 카카오엔터테인먼트의 추가 투자를 유치한다. 카카오가 하이브와 인수전을 벌이는 SM엔터테인먼트(에스엠)의 주가가 15일 하이브의 공개 매수가인 12만 원을 돌파하자 자금력 강화를 위한 행보라는 분석이 나온다. SM엔터 주식 공개 매수에 나선 하이브에 카카오의 반격이 임박했다는 관측이 나온다.

투자은행(IB) 업계에 따르면 카카오는 카카오엔터와 카카오픽코마를 각각 상장하는 계획을 수정해 카카오엔터만 상장하고 카카오픽코마는 지분 100%의 완전 자회사로 두는 방안을 검토하고 있다. 카카오엔터는 그러면서 사모펀드(PEF)인 H&Q코리아와 최대 2000억 원의 투자 유치도 논의 중이다.

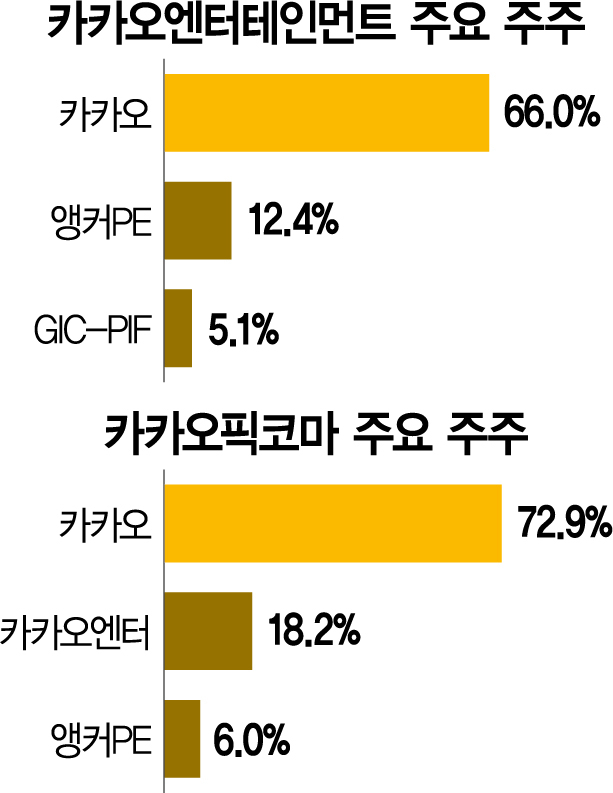

카카오엔터는 이를 위해 과거 카카오픽코마에 투자받은 앵커프라이빗에쿼티(PE)의 투자금 5700억 원을 돌려주고 앵커PE는 이를 다시 카카오엔터에 투입하는 방안을 협의했다. 이를 위해 카카오엔터는 1월 싱가포르투자청(GIC)·사우디아라비아국부펀드(PIF)로부터 투자받은 1조 1400억 원의 자금을 활용할 계획이다.

앵커PE는 2017년부터 2021년까지 카카오엔터와 카카오픽코마에 각각 3300억 원, 5700억 원을 투자해 카카오엔터의 2대 주주, 카카오픽코마의 3대 주주 지위를 갖고 있다. 앞으로는 카카오픽코마 투자금까지 카카오엔터에 몰아주는 셈이다. 카카오엔터 입장에서는 두 회사에 분산된 상장 의무 등의 부담을 덜고 카카오엔터에 역량을 집중하는 효과가 있다.

카카오픽코마는 카카오(72.9%), 카카오엔터(18.2%), 앵커PE(6.0%) 등이 지분을 갖고 있는데 앵커PE의 지분이 빠져나간 후 카카오가 지분을 카카오엔터에 넘길 예정이다. 2021년 투자 유치 당시 카카오픽코마의 기업가치는 8조 8000억 원에 달했다.

SM엔터 인수 경쟁에 뛰어든 카카오를 대신할 카카오엔터의 행보에도 관심이 모인다. 카카오는 앞서 CJ그룹에 SM엔터 인수 참여를 제안했지만 CJ 측이 거절하면서 스스로 조달하거나 재무적투자자를 유치해야 하는 상황이다.

이르면 이달 말 GIC 등의 투자 유치를 완료하는 카카오엔터는 1조 1400억 원의 투자금 가운데 5700억 원을 SM엔터에 투자할 수 있다. 여기에 H&Q 투자 유치까지 성공하고 가처분 상태인 유상증자가 법원의 허락을 받으면 하이브와의 경쟁에서 승기를 잡을 수 있다.

이날 SM엔터는 하이브가 공개 매수 가격으로 제안한 주당 12만 원을 넘어 12만 2600원에 장을 마쳤고 장중 한때 12만 7900원까지 치솟았다. 주당 12만 원을 기준으로 이수만 전 SM엔터 총괄프로듀서의 지분 14.8%와 추가 공개 매수로 총 40%가량의 지분을 확보하려던 하이브의 공개 매수 전략은 수정이 불가피해졌다.

업계 관계자는 “마지노선으로 여겼던 주당 12만 원을 넘어서면서 하이브와 카카오가 SM엔터를 차지하기 위한 전쟁을 펼칠지, 무리한 경쟁을 접고 한쪽이 포기할지 지켜볼 만하다”고 말했다.

한편 하이브는 16일 SM엔터 신임 이사로 정진수 하이브 최고법률책임자(CLO) 등 사내외 이사 후보 7명을 추천해 다음 달 주주총회에서 현 경영진이 추천한 이사 후보들과 표 대결을 벌일 것으로 알려졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com