정부가 높은 성장잠재력에도 자체 신용으로는 회사채 발행이 어려운 중소기업을 위해 자산유동화방식으로 1300억원을 지원한다. 특히 회사채 만기를 기존 3년에서 5년으로 늘려 중소기업이 안정적으로 자금을 공급받을 수 있도록 했다.

중소벤처기업부와 중소벤처기업진흥공단은 6일부터 24일까지 ‘2023년 제1차 스케일업금융 사업’에 참여할 기업을 모집한다고 5일 밝혔다.

스케일업금융 사업은 혁신성장 잠재력을 보유했지만 자체 신용으로 회사채 발행이 어려운 중소기업이 직접 금융시장을 통해 자금을 조달할 수 있도록 지원하는 사업이다. 일반 정책자금보다 대규모 자금을 공급해 중소기업의 스케일업을 유도하는 목적이다.

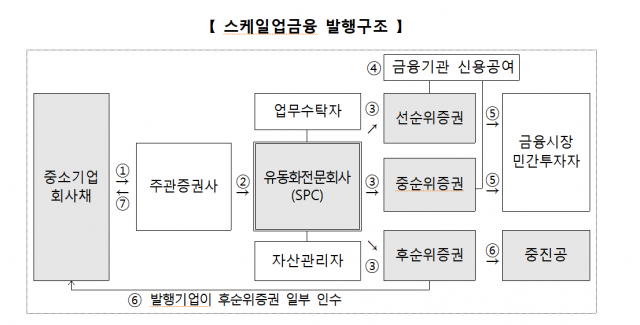

이는 중소기업이 발행하는 회사채를 유동화전문회사(SPC)가 인수한 후 이를 기초로 유동화증권(P-CBO)을 발행하는 구조다. 선·중순위증권은 민간에 매각하고 후순위증권은 중진공과 발행기업 등이 매입한다. 이번 스케일업금융 공고를 통해 약 1300억원의 회사채 발행을 지원할 계획이다. 이를 통해 기업당 최대 120억원까지 자금을 조달할 수 있다. 특히 올해 스케일업금융은 국내 최초로 5년 만기 P-CBO로 발행해 중소기업의 안정적인 성장자금 마련을 지원할 예정이다. 기존에는 3년 만기에 차환발행 형태로 2년 연장을 해왔다. 하지만 채권시장 상황에 따라 차환발행이 안될 경우 지원금액을 상환해야 해 기업에 부담이 커질 수 있었다.

신청대상은 중소기업기본법상의 중소기업 중 신용평가사 회사채 신용평가 B+등급 이상인 기업으로, 업체당 지원규모와 발행금리는 신용평가등급에 따라 차등적으로 적용할 예정이다.

앞서 중기부와 중진공은 2019년부터 2022년까지 스케일업금융을 통해 364개의 중소기업을 선정 약 1조477억원의 회사채 발행을 지원한 바 있다. 민간자금과 정부재정이 결합해 대규모 자금을 지원하는 스케일업금융은 중소기업에 금융안전판을 제공해 사업 개시 이후 지원받은 기업 중 4개사가 코스닥시장에 상장하는 등의 성과를 거뒀다. 실제 정밀부품 제조업체인 대성하이텍(129920)은 기계개발과 원부자재 매입을 위해 2019년, 2020년 회사채 발행을 지원받아 코로나19가 촉발한 경제위기를 극복하고 2022년 코스닥시장에 상장했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hit8129@sedaily.com

hit8129@sedaily.com