국내 최대 사모펀드 운용사 MBK파트너스가 국내 1위 연성동박적층필름(FCCL) 제조 기업 넥스플렉스를 5300억원에 인수한다.

17일 투자은행(IB) 업계에 따르면 MBK파트너스는 전날 스카이레이크에쿼티파트너스와 넥스플렉스 인수를 위한 주식양수도계약(SPA)을 체결했다. 넥스플렉스 지분 100%를 약 5300억원에 인수하는 거래다. 계약에는 넥스플렉스가 기존 경영진에 200억원 규모의 스톡옵션을 지급한다는 내용도 포함됐다.

MBK파트너스는 키움증권 등 국내 증권사들을 통해 최대 3000억원 규모의 인수금융을 조달하는 방안을 논의하고 있다.

넥스플렉스는 지난해 스카이레이크가 케이알앤(KR&)파트너스를 매각주관사로 선정해 공개 매각을 추진했으나 최초 우선협상 대상자였던 사모펀드 JCGI의 자금 조달 실패로 매각이 무산되기도 했다. 새로 우선협상 대상자가 된 웰투시인베스트먼트와 우리프라이빗에쿼티 컨소시엄 역시 공동 인수할 전략적투자자(SI)를 찾지 못해 거래를 포기했다. 이후 탄탄한 자금력을 갖춘 MBK가 전격 등판하며 최후의 승자가 됐다.

관련기사

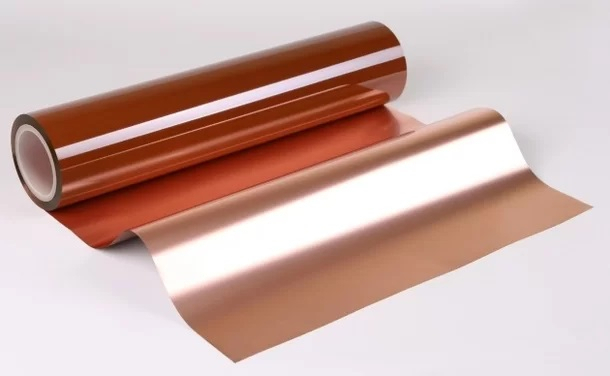

넥스플렉스는 SK이노베이션(096770)의 FCCL 사업부로 출발했다. FCCL은 스마트폰과 TV 등 정보기술(IT)기기의 핵심 부품인 연성회로기판에 쓰이는 원료다. 넥스플렉스의 FCCL은 글로벌 시장에서도 높은 경쟁력을 인정받고 있다. 삼성전자(005930)와 애플 등 글로벌 IT 기업들이 주요 고객사다.

스카이레이크는 지난 2018년 SK그룹의 사업재편 과정에서 매물로 나온 넥스플렉스를1000억원에 인수했다. 거래가 마무리되면 스카이레이크는 넥스플렉스 인수 5년 만에 투자 원금 대비 5배가 넘는 금액을 회수한다. 잔금 납입은 6월로 예상된다.

넥스플렉스 매각 거래가 성사되면서 펀드에 활용된 스카이레이크의 10호 블라인드펀드의 청산에도 속도가 붙을 전망이다. 이 펀드는 2016년 6277억원 규모로 조성됐으며 넥스플렉스 외에 야놀자, 코팅코리아, 에이플러스에셋, 헬리녹스 등에 투자했다,

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

good4u@sedaily.com

good4u@sedaily.com