금융 당국이 기업 인수합병(M&A) 지원을 위해 다음 달 1일부터 공개 매수 사전 자금 확보 부담을 완화한다고 밝혔다. 이에 따라 공개 매수에 나서는 기업은 실제 보유한 현금뿐 아니라 금융기관 대출 확약, 투자 약정으로도 자금 조달 능력을 증빙할 수 있게 된다.

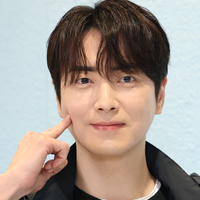

김소영 금융위원회 부위원장은 27일 서울 여의도 한국거래소에서 열린 ‘기업 M&A 지원 전문가 간담회’에서 “이달 10일 전문가 간담회에서 논의했던 공개 매수 시 사전 자금 확보 부담 완화 방안을 4월 1일부터 시행하겠다”고 밝혔다. 공개 매수는 장외시장에서 기업 지배권 획득 등을 목적으로 5% 이상의 지분을 취득하려는 투자자가 특정 기간·가격에 주식을 공개적인 방법으로 매수하도록 하는 제도다.

금융 당국은 그간 결제 불이행 위험을 방지하기 위해 원칙적으로 현금이나 예금·머니마켓펀드(MMF) 등 단기금융 상품에 대한 증명서만 인정했다. 매수 예정 자금을 금융기관에 반드시 예치해야 해 M&A 활성화에 걸림돌이 된다는 지적이 많았다.

금융감독원은 이에 다음 달 1일부터 금융기관의 대출 확약, 사모펀드에 자금을 위탁하는 투자자의 출자 이행 약정도 증빙 서류로 인정하기로 했다. 출자 이행 약정 대상은 신뢰도가 높은 연기금, 공제회, 국내 금융기관 등으로 한정한다. 김 부위원장은 “지금은 실제 공개 매수가 이뤄지는 시점까지 불필요한 유휴자금을 확보해야 하는 등 과도한 부담이 있다”며 “규제 개선이 공개 매수자의 자금 확보 부담을 완화하고 M&A 시장의 건전한 발전에 기여할 것”이라고 기대했다.

김 부위원장은 이날 공개 매수뿐 아니라 투자은행(IB)의 기업 신용공여, 합병 제도 등 기업의 M&A와 관련한 불합리한 규제를 대폭 정비하겠다고 약속했다. 아울러 기업구조혁신펀드 추가 조성 등 M&A를 통한 기업 구조 조정 지원 강화 방안도 제시했다. 그는 산업 재편 수요에 대응한 전략적 M&A에 대한 지원 의지를 내비치면서 상장법인 합병, 우회상장 심사 제도 등을 개선해 M&A 제도의 글로벌 정합성을 제고하겠다는 입장도 강조했다.

김 부위원장은 “최근 우리 경제는 글로벌 금융시장의 불확실성이 가중되는 가운데 국가 간 신규 먹거리 선점 경쟁, 공급망 재편 등 새로운 유형의 도전 요인에 직면했다”며 “정부는 규제 개선의 필요성에 대한 공감대가 형성된 사안에 대해서는 시간을 지체하지 않고 신속하게 방안을 실행하겠다”고 다짐했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ykh22@sedaily.com

ykh22@sedaily.com