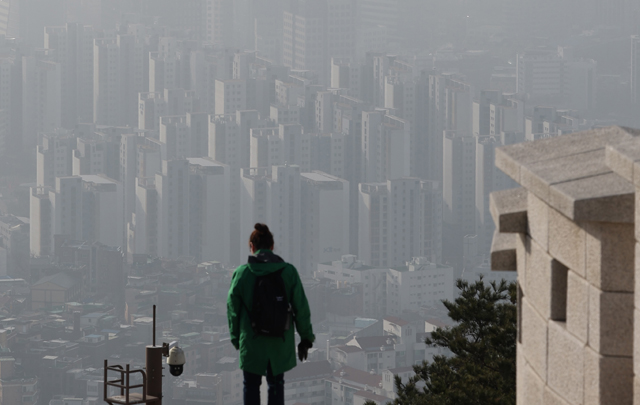

한화(000880)가 1000억 원 규모의 ‘한국형 녹색 채권’ 발행을 위한 수요 예측에서 목표액의 7배 가까운 자금을 모으며 흥행에 성공했다. 지난해 채권시장 위축과 함께 인기가 시들했던 환경·사회·지배구조(ESG) 채권에 다시 순풍이 부는 분위기다.

5일 투자은행(IB) 업계에 따르면 신용등급 ‘A+’의 한화는 이날 2년물(400억 원)에 3150억 원, 3년물(600억 원)에 3900억 원 등 총 7050억 원의 매수 주문을 받았다. 앞서 한화는 개별 민평금리(민간 채권평가사들이 평가한 기업의 고유 금리)에 -50~50bp(1bp는 0.01%)를 가산한 수준을 희망 조달 금리로 제시했는데 2년물과 3년물 모두 각각 -15bp, -6bp에서 모집 물량을 채웠다.

시장이 평가하는 회사채 가격보다 더 비싸게 사려는 투자자가 많았던 것으로 해석할 수 있다. 한화는 예상보다 낮은 금리에 조달하는 데 성공하면서 최대 2000억 원까지 증액하는 안을 유력하게 검토하고 있다.

금융회사가 아닌 일반 기업 중 한국형 녹색 채권을 발행하는 것은 한화가 처음이다. 금융권에서는 현대캐피탈이 지난달 말 6000억 원 규모로 한국형 녹색 채권을 발행했다. 한국형 녹색 채권은 기존 녹색 채권에 올해부터 시행되는 한국형 녹색분류체계(K택소노미)를 적용한 회사채를 말한다. K택소노미에는 온실가스 감축, 기후변화 적응 등 6대 환경 목표 달성에 기여하는 친환경 경제 활동에 대한 원칙과 기준이 제시돼 있다. 채권 발행 대상 사업이 실제 K택소노미에 부합하는지 외부 전문기관으로부터 평가도 받아야 한다. 정부의 한국형 녹색 채권 발행 지원 사업에 따라 한화는 최대 3억 원까지 이자 비용을 지원 받을 수 있다.

한화는 이번에 조달한 금액을 태양광 발전 부품 제조 공장의 장비를 증설하는 데 쓸 예정이다. 자회사인 한화솔루션(009830)이 2024년 말 가동을 목표로 미국 조지아주에 대규모 태양광 통합 생산 단지(솔라 허브)를 건설 중인데 총 3조 2000억 원 규모의 투자를 계획하고 있다. 달튼 지역의 기존 태양광 모듈 공장 규모를 1.7GW에서 5.1GW로 증설하고 카터스빌 지역에는 3.3GW 규모의 잉곳·웨이퍼·셀·모듈을 각각 3.3GW 규모로 신설한다는 계획이다.

김서연 나이스신용평가 책임연구원은 “(한화는) 2021년 이후 한화솔루션 유상증자 참여(4248억 원) 및 한화건설 합병으로 현금 흐름이 다소 저하됐다”면서도 “설비투자와 사업 재편에 기반한 이익 창출력 확대 등을 바탕으로 중기적으로 양호한 현금 흐름 수준을 유지할 것으로 전망된다”고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com