최근 증시 불안정성으로 주식보다는 채권에 대한 투자 수요가 증가하는 가운데 이달 들어 신용등급 ‘A급’인 비우량 회사채에도 뭉칫돈이 몰리고 있다. 미매각 종목인데도 증액 발행을 결정하는 회사까지 나왔을 정도다.

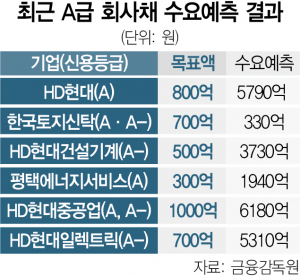

24일 투자은행(IB) 업계에 따르면 최근 한 달간 무보증 공모채 수요예측을 진행한 신용등급 ‘A-~A+’ 기업 6곳 중 5곳이 수요예측 때 모집액의 6배가 넘는 자금을 받아냈다. 특히 A급 비우량채의 인기를 주도한 것은 HD현대(267250)그룹이었다. HD현대그룹의 지주사 HD현대는 전날 800억 원 규모의 회사채 수요예측에서 2년물(300억 원)에 2420억 원, 3년물(300억 원)에 2200억 원, 5년물(200억 원)에 1170억 원 등 총 5790억 원의 매수 주문을 받았다. HD현대는 더욱이 2년물 -35bp(1bp=0.01%포인트), 3년물 -40bp, 5년물 -55bp 등 희망 금리 범주 하단을 밑도는 수준으로 모집 물량을 채웠다. HD현대가 제시한 금리보다 훨씬 비싸게 회사채를 사려는 투자자가 많았다는 의미다. 이 회사는 수요예측 과정에서 희망 금리로 개별 민평금리(민간 채권평가사들이 평가한 기업의 고유 금리)에 -30~50bp를 가산한 금리를 제시한 바 있다.

HD현대그룹의 또 다른 계열사인 HD현대중공업(329180)은 지난달 신용등급 스플릿(불일치)에도 불구하고 ‘A·A-급’ 회사채에 대한 수요예측에서 모집액의 두 배인 2000억 원을 발행했다. ‘A-급’ HD현대일렉트릭(267260)은 700억 원 조달 계획에 5310억 원을 받아내며 최종 1460억 원으로 증액 발행했다.

이달 2일 수요예측을 실시한 신용등급 ‘BBB+급’의 한솔테크닉스(004710)는 1.5년물(100억 원)과 2년물(100억 원)로 나눠 진행한 수요예측에서 1050억 원의 매수 주문을 받기도 했다. 한솔그룹은 자산 총액 5조 원을 넘겨 올해 대기업집단에 새롭게 합류했다.

비우량채는 대부분 만기가 짧은 반면 지급 이자율은 4~5% 중반으로 높은 편이다. 단기간에 고수익을 원하는 투자자들이 많이 찾는다. 실적이 좋거나 대기업 그룹의 든든한 ‘뒷배’가 있다면 인기는 더욱 치솟는다.

기관을 상대로 한 수요예측에서 미매각이 발생했음에도 개인들을 대상으로 액수를 늘려 발행을 결심한 회사도 나왔다. 한국토지신탁(034830)(신용등급 A·A- 스플릿)은 22일 700억 원 2년물 모집을 위한 수요예측에서 330억 원의 매수 주문을 받으며 370억 원어치의 미매각 물량이 발생했다. 이 회사는 이틀 뒤인 이날 개인투자자들의 리테일(소매금융) 수요를 믿고 회사채를 1000억 원까지 증액해 발행하기로 결정했다. IB 업계 관계자는 “2년물의 경우 이자율이 7%가 넘는다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com