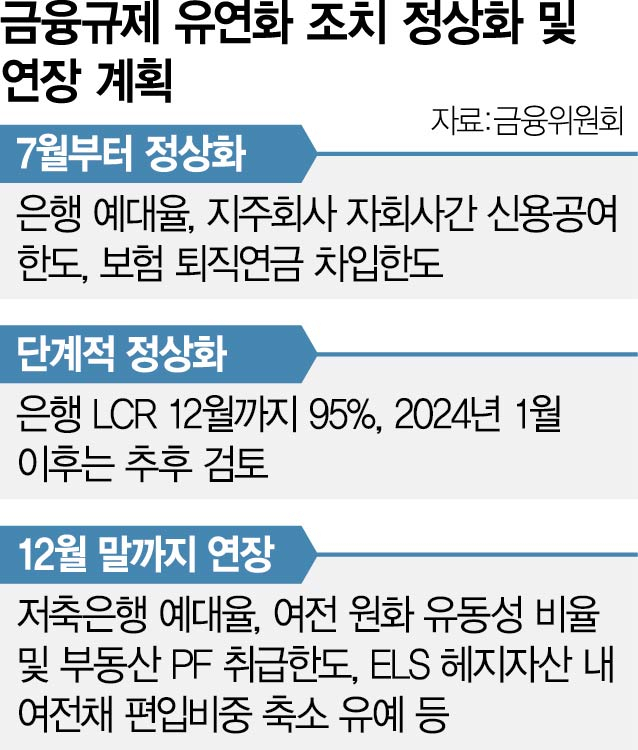

다음 달부터 은행 예대율과 지주회사 자회사 간 신용공여 한도, 보험 퇴직연금 차입 한도 규제 완화 조치가 정상화된다.

금융위원회는 20일 권대영 상임위원 주재로 금융감독원·한국은행·금융협회 등과 함께 금융시장 현안 점검·소통 회의를 열고 지난해 10월 이후부터 이어져 온 한시적 유동성 규제 완화 조치 중 일부를 이달 종료하기로 결정했다. 앞서 금융 당국은 금융시장 불안심리 등에 대응해 지난해 10월 이후 한시적 유동성 규제 완화 조치를 이어왔으며 올 3월 한 차례 더 연장하면서 이달 말까지 조치가 유지됐다.

이번 결정에 따라 다음 달부터 은행 예대율은 105%에서 100%로 정상화된다. 다만 은행 유동성커버리지비율(LCR)은 다음 달부터 12월까지 95%를 적용하는 등 단계적으로 정상화한 뒤 시장 상황을 고려해 올해 말 내년 규제 비율을 다시 결정할 예정이다. 그간 당국은 자금 시장 경색 영향으로 은행권이 이달 말까지 LCR 92.5%를 유지하도록 했었다. 지주회사 자회사 간 신용공여 한도, 보험 퇴직연금 차입 한도 규제 완화 조치도 원상 복귀된다.

다만 금융위는 불확실성 확대 가능성에 대비해 일부 금융 규제 유연화 조치는 연장하기로 했다. 저축은행의 과도한 수신 경쟁과 부동산 프로젝트파이낸싱(PF) 시장 상황 등을 감안해 저축은행 예대율, 여전업권 원화 유동성 비율·부동산 PF 취급 한도, 금융투자회사 주가연계증권(ELS) 헤지 자산 내 여전채 편입 비중 완화 조치는 올해 말까지 추가 연장한다.

한편 이날 회의에서는 은행채 발행 규모 관리 기준을 완화하는 방안도 논의됐다. 은행채 발행 규모는 만기 도래분의 125%로 유지하되 다음 달부터 관리 기준을 ‘월별’이 아닌 ‘분기별’ 만기 도래분으로 완화해 적용하기로 했다. LCR 산정 시 파생상품 거래와 관련해 대차거래 방식 수취 채권 담보를 고유동성 자산으로 인정하는 등 은행권의 유동성 비율을 개선할 수 있는 보완 조치도 시행할 계획이다.

이 밖에도 당국은 당분간 연체율 상승 압력이 커질 가능성이 높다고 보고 “최근 연체율 상승 폭이 상대적으로 큰 저축은행·여전사·상호금융 등 제2금융권에 대한 현장 점검 등을 통해 적극적인 연체 채권 정리 및 연체율 관리를 독려할 것”이라고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

yjy@sedaily.com

yjy@sedaily.com