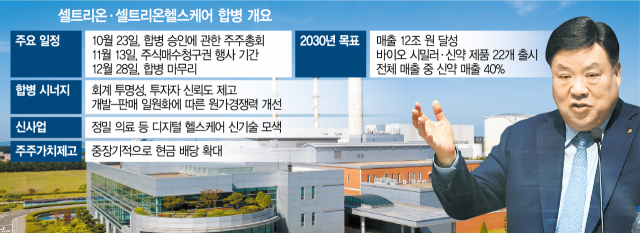

셀트리온(068270)과 셀트리온헬스케어(091990)가 합병한다. 연내 셀트리온과 셀트리온헬스케어를 우선 합병한 후, 6개월 이내 셀트리온제약(068760)과 두 번째 합병을 추진한다는 방침이다. 3사가 합병하면 매출 3조 5000억 원 규모의 거대 제약·바이오 기업이 탄생한다. 셀트리온 그룹은 중장기적으로 3사 합병을 통해 규모의 경제를 갖춰 신약 개발 및 직판체제 구축 등에서 다국적 제약사와 경쟁할 수 있는 기반을 마련키로 했다. 이를 통해 2030년까지 매출을 12조 원까지 늘린다는 계획이다.

서정진 셀트리온 회장은 17일 셀트리온 합병 온라인 간담회에서 “전 세계 제약회사의 경쟁이 치열해지고 있는 상황에서 자체적으로 개발·생산·직판할 수 있는 회사만이 경쟁에서 이길 수 있다” 면서 “각 사 플랫폼의 시너지를 모아서 글로벌 빅파마로 도약하기 위해 합병을 결정했다”고 설명했다. 셀트리온이 셀트리온헬스케어를 흡수 합병하면 셀트리온홀딩스가 통합셀트리온의 지분 21.5%를 소유하고 통합셀트리온은 셀트리온제약 지분을 54.8% 가지게 된다.

셀트리온 그룹의 바이오의약품 개발과 생산 사업을 담당하고 있고 셀트리온헬스케어는 셀트리온이 개발한 바이오시밀러(바이오의약품 복제약)를 포함한 바이오의약품의 독점 판매권을 보유하고 있다. 셀트리온 그룹은 셀트리온과 셀트리온헬스케어가 합병하면 단일 회사에서 개발부터 판매까지 전체 사업 사이클이 일원화돼 원가 경쟁력 개선될 것이라고 보고 있다. 공격적인 가격전략 구사가 가능해져 판매지역 및 시장점유율을 확장하는데도 도움이 될 것으로도 기대했다.

양사가 통합하면 거래구조가 단순해져 투명성이 제고되고 투자자 신뢰도 역시 한층 높아질 전망이다. 그동안 셀트리온헬스케어가 셀트리온과 직접적인 지분 관계가 없는데도 생산·제조와 유통·판매를 분리하는 것은 일감 몰아주기이자 매출 부풀리기라는 지적이 제기돼왔다. 서 회장은 “이번 합병을 통해 그룹 내 거래 투명성을 높일 계획”이라며 “그동안 당사에 투자를 망설인 사람들에게 신뢰를 확보할 수 있을 것으로 예상한다”고 말했다.

셀트리온 그룹은 이번 합병을 기점으로 글로벌 빅파마로의 도약을 본격화할 계획이다. 셀트리온 3사 합병이 완료되면 연매출 규모가 3조 5000억 원에 달할 전망이다. 2030년까지 매출을 12조 원까지 늘린다는 목표다. 바이오시밀러는 총 22개 제품을 확보할 계획이다. 10월 미국에서 허가가 예상되는 짐펜트라를 비롯해 신약은 전체 매출의 40%를 채울 방침이다. 짐펜트라는 환자 편의성과 만족도를 갖춘 미국 내 유일한 인플릭시맙 피하주사(SC)제형 치료제다. 항체약물접합체(ADC) 플랫폼, 합성 펩타이드 플랫폼, 메신저 리보핵산(mRNA) 플랫폼 등을 활용한 신약도 발굴한다.

서 회장은 “짐펜트라가 3조 원 이상 차지할 것이라고 본다” 면서 “2024년 면역항암제와 유방암 및 위암 신약 2개에 대한 임상 1상을 추진할 것이며 2030년까지 1~2개 신약이 더 나올 것”이라고 말했다.

셀트리온그룹은 또 향후 현재의 사업 역량과 시너지를 낼 수 있는 디지털 헬스 분야에 투자한다. 특히 신약개발, 정밀의료, 임상혁신 등 사업 과정에 유용하게 활용할 수 있는 디지털 헬스 신기술을 적극 모색할 계획이다. 업계에서는 다른 회사 인수·합병(M&A)과 라이선스 인·아웃도 활발해질 것으로 보고 있다. 서 회장은 “통합 그룹이 완성되면 각종 자원을 자체 신약 개발과 M&A, 디지털 헬스케어 등에 효율적으로 집중할 것”이라며 “디지털 헬스케어의 경우 질환의 분석부터 진단까지 원격의료 시장에 진출하기 위한 준비를 마쳤다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

haena07@sedaily.com

haena07@sedaily.com