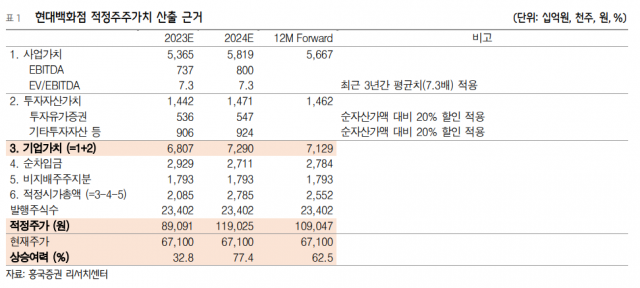

흥국증권이 백화점·면세점 업종 실적 개선 전망, 그룹 단일 지주 체계 전환 등을 근거로 현대백화점(069960)의 목표주가를 상향했다.

박종렬 흥국증권 연구원은 28일 보고서에서 “하반기 양호한 실적 모멘텀과 함께 새롭게 변신하고 있는 현대백화점에 대한 비중 확대는 여전히 유효하다”며 “지난 상반기까지 부진한 실적 모멘텀을 기록했지만, 하반기에는 크게 개선될 것”이라고 분석했다. 목표주가는 기존 8만 3000원에서 10만 원으로 올렸고 투자의견은 ‘매수’를 유지했다.

흥국증권은 현대백화점이 3분기 연결기준 매출 2조 7000억 원, 영업이익을 1009억 원을 기록할 것이라고 전망했다. 백화점 부문의 호조와 함께 면세점 부문의 흑자 전환, 지난해 인수한 가구·매트리스 기업 지누스의 실적 개선 등이 주요 요인이다. 이에 따라 지난해 4분기 이후 지속한 감익 추세를 벗어나 올 3분기부터는 증익 구간으로 재진입할 것이란 설명이다.

박 연구원은 특히 백화점·면세점 사업과 관련해 “중국인 단체 관광객의 유입 속도(증가)에 따라 향후 실적 개선 폭이 결정될 것”이라며 “꾸준한 회복세를 보이고 있는 아웃바운드와 함께 중국인을 중심으로 한 인바운드의 증가세로 외형 확대 및 영업이익 증가에 긍정적인 영향을 제공할 것”이라고 내다

박 연구원은 현대백화점그룹이 현대지에프홀딩스(005440)의 단일 지주회사 체제로 전환하고 있다는 점도 목표주가 상향의 근거로 제시했다. 그는 “지에프홀딩스 단일 지주회사로의 전환과 함께 주주환원 정책 강화 노력이 시도될 전망”이라며 “중장기적으로는 신유통 플랫폼(복합쇼핑몰, 프리미엄 아울렛)과 신사업(뷰티, 헬스케어, 물류, IT 인프라)을 통한 성장성 확보에 역량을 집중할 것”이라고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com