국내 최대 사모펀드(PEF) 운용사인 MBK파트너스가 롯데카드 재매각을 위한 선제적인 위험 관리에 나섰다. 시장에서 리스크 요인으로 꼽는 부동산 프로젝트파이낸싱(PF) 잔액을 크게 줄이고 내부 통제도 강화하고 있는 것이다. 부동산PF가 많으면 금융당국의 눈 밖에 나 매각시 대주주 변경 승인에도 장애가 될 수 있다는 관측도 제기된다.

11일 투자은행(IB) 업계에 따르면 MBK파트너스가 대주주로 있는 롯데카드의 6월 말 현재 부동산 PF 잔액은 1조3967억 원으로 3월 말 대비 약 9.76%(1510억 원) 감소했다. 카드 신용판매를 포함한 총 자산에서 PF가 차지하는 비율도 같은 기간 7.5%에서 6.5%로 줄었다.

롯데카드는 2020년 약 2200억 원 규모의 부동산 PF를 시작한 이후 꾸준히 관련 대출을 늘려왔다. 지난해 말에는 규모가 1조 5686억 원까지 커졌다. 다만 부동산PF 관리는 상대적으로 양호한 편이다. 롯데카드의 PF 연체율은 1%대 수준이다. 시행사가 은행에서 ‘본PF’를 받기 전에 빌리는 사실상 신용 대출인 ‘브릿지론’은 2000억 원 대에 그치고 본PF가 1조 원이 넘는다.

하지만 시중 금리가 상승하고 새마을금고를 중심으로 부동산 PF 부실 가능성이 부각되자 발 빠른 조치에 나선 것이다. 실제 금융계 안팎에서는 빠른 속도로 늘어난 부동산 PF가 롯데카드의 몸값을 낮추는 요인이라는 주장이 제기돼 왔다. 롯데카드 역시 올 들어 카드채를 찍을 때마다 부동산 PF를 투자 위험요인으로 제시해왔다. 금융감독 당국의 한 고위관계자는 “신용 판매가 주업무인 카드회사가 굳이 PF 투자를 해야 하는지 이해하기 어렵다” 면서도 “롯데카드가 신규는 거의 하지 않고 털어내는 것들이 있어 잔액이 줄고 있다. 건전성에 문제가 있다고 생각하지는 않는다”고 설명했다.

MBK와 롯데카드는 100억 원 대 규모의 횡령·배임 혐의 사건에 대해서도 후속 조치를 진행 중이다. 당초 사건을 자체 인지했던 롯데카드는 재발 방지를 위한 최고경영자(CEO) 확약서를 당국에 제출할 예정이고 준법감시인실을 중심으로 개선안을 만들고 있다.

IB 업계에서는 이를 성공적인 재매각을 위한 ‘몸 만들기’가 아니겠느냐고 분석한다. MBK가 롯데카드를 인수한 지 4년이 넘었지만 재매각을 위한 여건은 녹록지 않다. 카드사 자금 조달의 56.3%를 차지하는 카드채 금리가 지난해 평균 연 2.30%에서 올 상반기 3.47%로 뛰었다. 향후 수익성 부담이 커지고 있는 셈이다.

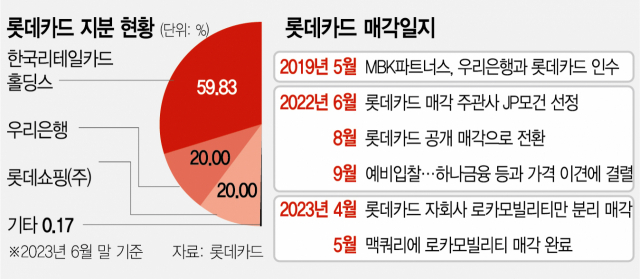

예비 인수 후보들의 관심도 상대적으로 떨어졌다. 롯데카드 지분 20%를 보유한 우리금융지주(316140)의 임종룡 회장이 최근 인수합병(M&A) 우선 순위로 증권사를 첫 손에 꼽은 데다 지난해 예비입찰에 들어온 것으로 알려진 KB금융(105560)은 신임 회장에 선출된 양종희 부회장이 인도네시아 KB부코핀 은행 정상화에 주력하겠다고 밝힌 상태다. MBK는 지난해 9월 롯데카드 매각을 시도했지만 3조 원 가량으로 추정되는 매각 가격이 맞지 않아 결렬된 바 있다.

IB 업계의 한 관계자는 “예전에는 카드사의 결제망 자체가 매력적이었지만 지금은 네이버페이와 카카오페이 같은 새로운 결제 모델이 등장했고 은행계 금융지주사들은 상대적으로 여력이 없다”며 “KT가 (롯데카드에) 관심을 보였으나 지금부터 몸을 만들어야 매각 작업이 내년을 넘기지 않으면서 흥행할 수 있을 것”이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

susopa@sedaily.com

susopa@sedaily.com