4대 시중은행들이 올해도 환경·사회·지배구조(ESG) 채권 발행 러시에 나설 조짐을 보이고 있다. 금리가 다른 채권보다 저렴해 조달 비용이 낮은 데다 해외 투자가의 투자 수요도 높기 때문이다. ESG 채권의 용처가 공공 이익에 한정되기 때문에 최근 은행권의 공통 화두인 ‘상생 금융’에 활용하기 위한 포석이라는 분석도 나온다.

21일 금융권에 따르면 4대 시중은행들이 올해도 공격적으로 ESG 채권 발행에 나선다.

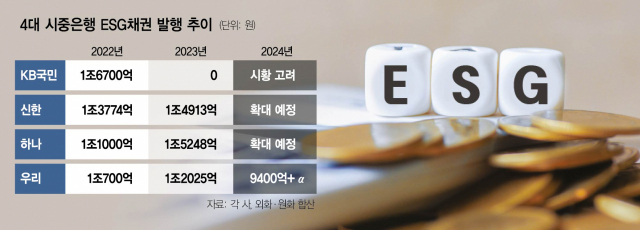

가장 먼저 ESG 채권 발행에 나선 곳은 우리은행이다. 우리은행은 이달 18일 7억 달러(약 9400억 원) 규모의 외화 ESG 채권을 성공적으로 발행했다. 올 들어 시중은행들 중 첫 외화 ESG 채권 발행에 나선 것이다. 우리은행은 이번 ESG 채권 발행으로 조달한 재원을 국내 상생 금융과 해외 그린에너지 사업 등에 사용할 계획이다. 신한은행도 올해 적극적으로 ESG 채권을 발행할 계획이다. 지난해 총 발행액(외화·원화 합산) 1조 3000억 원과 비슷하거나 이보다 더 많은 규모의 발행을 검토하고 있다. 신한은행 관계자는 “ESG 채권 투자 수요가 높아지고 있는 만큼 녹색 채권과 사회적 채권 위주로 발행할 것”이라고 말했다. KB국민은행과 하나은행도 올해 시장 상황을 고려해 발행 규모를 결정할 예정이다.

ESG 채권은 발행 자금을 친환경 또는 사회적 이득을 창출하는 프로젝트에 사용하는 채권을 뜻

한다. 발행 목적에 따라 녹색 채권, 사회적 채권, 지속 가능 채권으로 나뉜다.

4대 시중은행들은 2019년부터 매년 4조 원 이상의 ESG 채권을 발행해왔다. 지난해의 경우 KB국민·신한·하나·우리 등 4대 시중은행의 발행 규모는 총 4조 1700억 원(외화·원화 합산)에 달했다. 지난해 국민은행이 ESG 채권을 발행하지 않았는데도 불구하고 전년 4조 2179억 원에 비해 소폭 줄어드는 데 그쳤다. 그만큼 국민은행을 제외한 다른 은행들의 발행 규모가 크게 확대됐기 때문이다.

은행권이 ESG 채권 발행에 열을 올리는 가장 큰 이유는 발행금리가 다른 채권보다 낮아 조달 비용이 상대적으로 저렴해서다. ESG 채권은 통상적으로 은행이 발행하는 같은 조건의 일반 채권보다 0.02%포인트 금리가 더 낮은 것으로 알려졌다. 글로벌 기관투자가와 자산운용사 사이에서 ESG 채권이 ‘대세’인 점도 한몫한다. 이들은 전체 채권 매입량 가운데 ESG 채권 투자 비중을 정해놓거나 사회적으로 긍정적인 영향을 끼치는 기업의 포트폴리오 비중을 확대하고 있다. 발행사는 낮은 금리에 채권을 발행하고 크게 물량을 담는 기관 수요를 확보할 수 있어 이득인 셈이다. 금융권의 한 관계자는 “ESG 평가지표가 중요한 기관투자가들이 낮은 이자율에도 ESG 채권을 담는 것”이라며 “은행권에 대한 상생 금융 압박이 커지면서 ESG 채권 발행이 지속적으로 확대될 가능성이 높다”고 말했다. 시중은행들은 2021년에도 코로나19로 어려움을 겪는 가계와 기업을 지원하기 위해 사회적 채권을 발행한 바 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >