지난해 주식 공모 발행액이 대어급 기업공개(IPO) 지연 등 영향으로 전년 대비 반 토막 수준으로 쪼그라들었다.

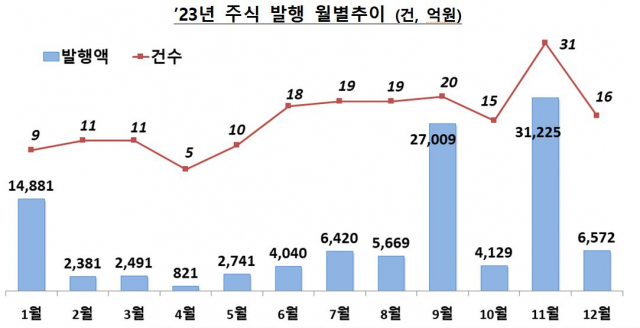

23일 금융감독원이 발표한 ‘2023년 기업의 직접금융 조달실적’에 따르면 지난해 주식 공모 발행 실적은 10조 8569억 원으로 전년 대비 50.5%(11조 839억 원) 감소한 것으로 집계됐다.

IPO는 119건, 3조 5997억 원으로 전년 대비 4건 증가했으나 규모는 73.0%(9조 7518억 원) 감소했다. 대어급 기업의 상장 일정 지연으로 건당 평균 공모 규모(302억 원)가 전년(1161억 원) 대비 급감한 영향으로 풀이된다. 시장별로는 코스피가 5건·9962억 원, 코스닥은 114건·2조 6035억 원이 각각 발행됐다.

유상증자는 65건, 7조 2572억 원으로 같은 기간 6건 증가했으나 규모는 15.5%(1조 3321억 원) 감소했다. 경기 부진에 따른 투자 환경 악화로 시설자금 수요 등이 감소한 영향으로 해석된다.

시장별로 코스피가 16건, 5조 2659억 원 발행해 가장 규모가 컸고 이어 코스닥(43건·1조 6928억 원), 비상장사(5건·2670억 원), 코넥스(1건·314억 원) 순으로 나타났다.

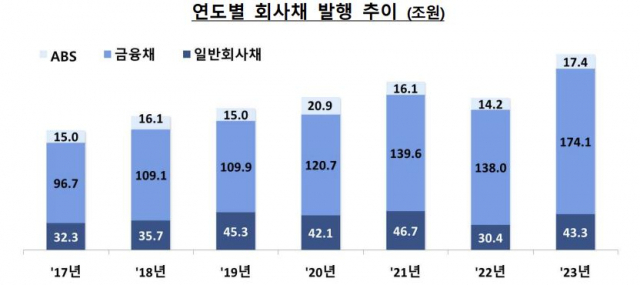

반면 지난해 회사채 발행액은 늘었다. 회사채 발행 실적은 총 4288건, 234조 8113억 원으로 전년 대비 28.6%(52조 1774억 원) 증가했다.

일반회사채는 446건, 43조 2809억 원으로 같은 기간 42.5%(12조 9079억 원) 증가했다. 러시아·우크라이나 전쟁 장기화와 인플레이션 등 대내외 불안 요인들로 투자자들의 위험 회피 성향이 강해지면서 AA등급 이상 우량물의 비중이 늘었다.

금융채는 2810건, 174조 1280억 원으로 전년 대비 26.1% 늘었다. 고금리 예금 상품 만기 도래, 대출 수요 증가 등으로 은행채 발행이 크게 증가한 영향이다. 지난해 말 기준 전체 회사채 잔액은 641조 3262억 원으로 전년 대비 2.9%(17조 8165억 원) 증가했다.

한편 지난해 기업어음(CP)과 단기사채 발행액은 1263조 9849억 원으로 전년 대비 18.5% 감소했다. 회사채 발행 여건이 다소 개선되면서 단기조달 수요가 상대적으로 감소한 영향으로 풀이된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

elalala@sedaily.com

elalala@sedaily.com