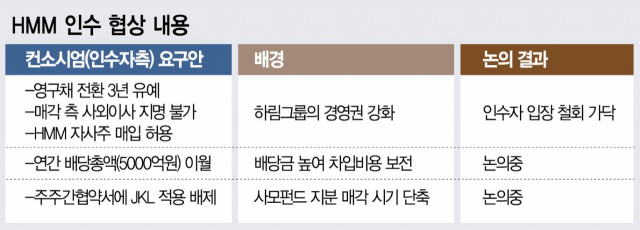

HMM(011200)의 경영권 매각을 위한 협상 종료 시점(2월 5일)이 1주일 남은 가운데 글로벌 해운업 동맹들이 재편 수순에 돌입하면서 협상 테이블이 또다시 요동치고 있다. 인수자 측이 요구해왔던 영구채 전환 3년 유예, HMM 자사주 매입 허용 등은 철회하는 쪽으로 가닥이 잡혔지만 해운동맹 재편에 따른 영향이 협상 타결의 마지막 암초로 작용하는 양상이다.

29일 재계와 투자은행(IB) 업계에 따르면 팬오션(028670)·JKL파트너스 등 하림(136480) 컨소시엄은 지난주 산업은행·해양진흥공사 등 매각 측에 글로벌 동맹 재편에 따른 HMM 대응 방안 관련 프레젠테이션(PT)을 요청했다. 그러나 매각 측은 주식매매계약(SPA)을 체결하지 않은 상태에서 회사 경영의 핵심 사안을 공개하기 힘들다며 거부 의사를 전달했다. 매각 측은 이번 동맹 재편은 유럽연합(EU)의 올 상반기 ‘경쟁법 포괄적용 제외 규정(CBER)’ 폐지로 예정된 수순이었는데 하림이 협상을 유리하게 끌고 가기 위해 판을 흔드는 것으로 보고 있다.

하파그로이드는 HMM을 비롯해 일본의 원, 대만 양밍 등 아시아 선사들과 동맹을 맺고 세계 3대 해운 연합 ‘디얼라이언스(The Alliance)’를 주도해왔다. 그러나 하파그로이드가 이달 17일 탈퇴를 선언하고 1년 뒤 머스크와 새 동맹인 ‘제미니(Gemini)’를 결성하기로 하면서 글로벌 해운 업계가 큰 변화를 앞두고 있다.

해운동맹을 재편할 새 연합군의 탄생에 실제 HMM의 경영 환경도 한층 불확실해졌다는 진단이 나온다. HMM은 유럽으로 향하는 대부분의 물동량을 하파그로이드와 공동으로 처리해왔다. 다른 유럽 선사가 포함된 새 동맹군에 편입되지 못하면 경쟁이 쉽지 않다는 의미다. 하림에서는 HMM이 동맹 재편에 제대로 대비해오지 않았다면서 현재 매각 측의 요구대로 SPA를 체결하면 경영이 만만치 않을 것으로 본다.

그러나 매각 측에서는 하림의 약한 자금력이 이번 협상을 계속 힘들게 만든 근원이라는 입장이다. 실제 하림은 팬오션 유상증자를 통해 최대 3조 원, 인수 금융 2조 원 등 5조 원 넘는 자금을 새로 조달해야 한다. 전체 인수 대금 6조 4000억 원 중 대부분을 외부에서 끌어와야 하는 셈이다.

그럼에도 인수 의지가 강한 하림은 SPA 체결을 위해 그동안 제시했던 요구안은 거둬들이는 쪽으로 방향이 잡히고 있는 것으로 알려졌다. 다만 매각 측이 연간 5000억 원으로 묶어둔 배당금은 보다 자유롭게 활용할 수 있도록 열어 달라는 입장인 것으로 전해졌다. IB 업계의 한 관계자는 “HMM의 순이익이 5000억 원을 넘지 못해 배당이 줄면 그만큼을 다음 해에 증액시켜야 한다는 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com