전기차 배터리 핵심 원자재인 리튬 가격이 두 달 넘게 10만위안(약 1847만 원)을 밑돌면서 국내 배터리 소재 기업들이 지난해 4분기에 이어 올해 1분기에도 적자를 이어갈 수 있다는 우려가 커지고 있다. 성장세를 보여주는 매출액 또한 전년 동기 대비 줄어들 수 있어 돌파구 마련이 시급해졌다는 지적이다. 이에 업계는 중국에 뒤처진 리튬인산철(LFP) 배터리용 소재 개발에 속도를 내고 있다.

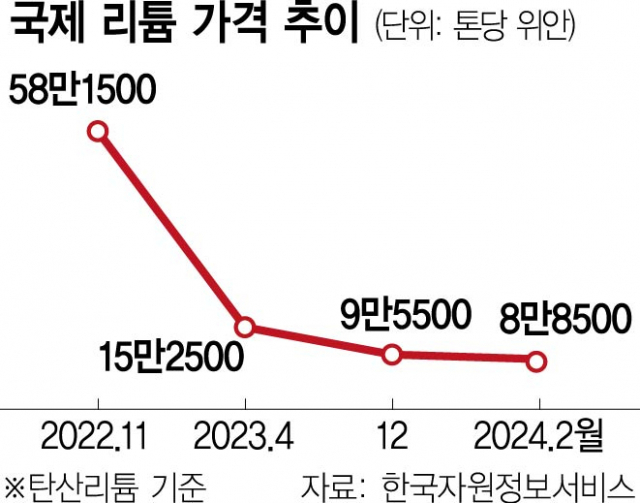

15일 한국자원정보서비스에 따르면 리튬 가격은 이달 7일 8만8500위안을 기록했다. 지난해 12월 5일 9만 5500위안으로 10만위안 아래로 하락한 이후 두 달 째 반등 기미를 보이지 않고 있는 상황이다. 2022년 11월 당시 최고가였던 톤당 58만1500위안과 비교하면 1년 3개월 만에 84%나 추락한 셈이다. 중국발(發) 리튬 과잉 공급과 전기차 수요 둔화 추세가 여전한 탓이다.

전 세계에 쓰이는 리튬 중 60% 가량을 중국에서 가공해 리튬 국제 가격은 미국 달러가 아닌 중국 위안으로 책정된다. 10만위안은 배터리 기업의 수익성을 점치는 가늠자로 여겨진다. 리튬 가격이 10만위안 이하일 경우 2차전지 소재 사업으로 수익을 낼 가능성이 크게 낮아진다는 것이다. 소재 가격도 하락하는 데다 비싸게 사들여 미리 비축해 놓은 리튬을 회계상 재고손실로 처리해야 하기 때문이다.

리튬, 니켈, 코발트를 주 원료로 양극재를 생산하는 소재 업체들은 지난해 4분기 일제히 ‘어닝 쇼크’를 기록해 시장에 충격을 줬다. 가장 부진했던 엘앤에프(066970)의 영업손실은 2804억 원으로 당초 전망치(69억 원 흑자)를 크게 하회했다. 에코프로비엠(247540)과 포스코퓨처엠(003670)도 각각 1224억 원, 736억 원의 손실을 냈다.

올해 들어 2월에도 리튬 가격이 보합세를 이어가면서 배터리 소재 업체들은 1분기에도 적자를 낼 가능성이 커졌다. 에프앤가이드에 따르면 엘앤에프의 1분기 컨센서스는 656억 원에 달하는 영업손실이다. 에코프로비엠의 경우 전년 동기 대비 89% 떨어진 115억 원의 영업이익을 거둘 것이란 게 증권가의 평균 전망치지만 한화투자증권은 288억 원의 적자를 예상했다. 에코프로비엠과 엘앤에프의 1분기 매출액 컨센서스 또한 각각 1조2246억 원, 7789억 원으로 1년새 39%, 43% 하락할 것으로 추산된다. 이 밖에 배터리 소재 중 하나인 동박을 제조하는 솔루스첨단소재(336370)도 113억 원의 적자가 예상된다.

불황에 짓눌린 배터리 소재 업계는 LFP용 소재로 활로를 찾고 있다. 그동안 니켈 비중이 높은 하이니켈계 배터리용 양극재 생산에 집중해왔지만 앞으로는 중·저가용 전기차에 주로 탑재되는 LFP 배터리용 양극재도 제조하겠다는 구상이다. LFP 배터리 셀과 소재는 중국이 독점해온 분야지만 글로벌 완성차 업체들이 LFP 배터리 사용을 확대하면서 K배터리도 시장 진입의 필요성이 커진 상황이다. LFP 배터리는 하이니켈 배터리에 비해 가격이 저렴하고 안정성이 높다는 장점이 있다.

에코프로비엠은 올해 안에 LFP 배터리용 양극재 파일럿(시험생산) 라인을 구축할 예정이다. 2025년부터 본격적으로 양산에 나선다는 구상이다. 엘앤에프도 미드니켈, LFP 양극재 등으로 제품 다변화를 꾀하고 있다. 2022년 4분기부터 LFP 양극재 개발에 착수했으며 지난해 말에는 고객사를 대상으로 샘플을 제출했다. 배터리 소재 업계 관계자는 “올 하반기부터 실적 반등이 예상되는 가운데 새로운 소재 개발로 제 2의 도약을 노리고 있다”고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

coldmetal@sedaily.com

coldmetal@sedaily.com