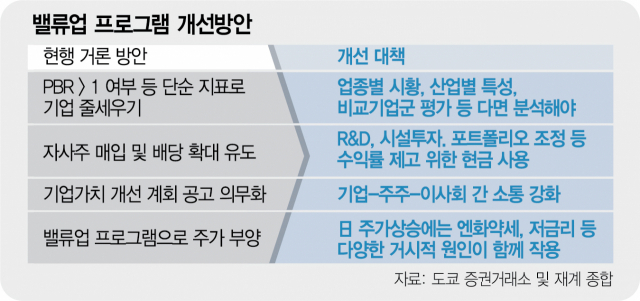

정부가 추진하는 ‘기업 밸류업 프로그램’의 원조격인 일본에서 주가순자산비율(PBR) 등 단순 지표를 앞세워 정책을 추진해서는 안 된다는 주장이 나왔다. 저(低) PBR 기업들을 줄 세워 유보자금을 자사주 매입에 투입하는 방식으로 정책이 실행될 경우 단기적으로 주가를 끌어올릴 수 있겠지만 자칫 미래 성장 동력까지 함께 훼손될 수 있다는 지적이다.

18일 업계에 따르면 일본 도쿄증권거래소는 최근 국내외 기관투자가 90여 명을 상대로 일본 기업 밸류업 프로그램 우수 사례와 주가 부양책 공시에 대한 의견을 인터뷰한 내용의 보고서를 발표했다.

보고서에 따르면 투자자들은 단순히 PBR과 자기자본이익률(ROE) 수치를 단편적으로 분석해 주가 부양책 기준으로 삼아서는 안 된다고 한목소리로 조언했다. 단순히 PBR 1배 또는 ROE 8%가 넘는지 여부가 ‘좋은 기업’과 ‘나쁜 기업’을 가르는 기준이 돼서는 안 된다는 것이다.

증권가의 한 고위 관계자는 “자사주 매입과 배당 확대 등에 더해 사업 재편과 연구개발(R&D) 및 설비투자에 사용되는 얼마나 현금이 제대로 쓰이고 있는지를 점검하는 게 장기적 관점에서 기업 발전에 더 도움이 되는 길”이라고 설명했다.

이번 보고서 역시 부채 조달을 통한 일시적인 자사주 매입 등 일회성 주주 환원 확대는 지양해야 한다고 강조했다. 도쿄증권거래소 측은 “자사주 매입, 배당 확대 등 주주 환원 강화가 기업가치 개선에 효과적으로 기여하는지에 대한 분석이 반드시 필요하다”며 “자사주 매입과 배당 확대 등 일회성 정책만 시행해서는 안 된다”고 지적했다.

보고서는 또한 기업이 가치를 개선하려면 주주와 투자자 간 소통을 활발히 해 주주 신뢰를 구축하고 피드백을 반영하려는 노력이 필요하다고도 조언했다.

도쿄증권거래소는 지난해 3월 PBR 1배 이하인 상장기업들을 대상으로 자본 수익성과 성장성을 높이기 위한 개선 방침과 구체적인 이행 목표를 공개하도록 요구했다. 이에 따라 지난해 5월 기준 일본 상장기업이 수립한 자사주 매입 규모는 3조 2596억 엔(약 30조 2500억 원)으로 종전 최대 기록을 넘어섰다.

재계의 한 관계자는 “일본 증시가 부활한 것은 엔화 약세 및 저금리 정책 등 여러 가지 거시적 요인이 함께 작용한 것이기 때문에 밸류업 프로그램을 만병통치약으로 생각해서는 부작용이 더 커질 수 있다”고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hr@sedaily.com

hr@sedaily.com