한국수력원자력이 올해 회사채 발행액을 약 6000억 원 늘리기로 했다. 부채 늪에 빠진 한국전력이 지난해 말 자회사에 3조 원 규모의 중간배당을 요청한 결과다.

20일 에너지 업계에 따르면 한수원은 최근 이사회에서 올해 회사채 발행 계획안을 심의·의결했다. 올해 1조 5000억 원 규모의 원화채를 3회 이상에 걸쳐 분할 발행하는 것이 핵심이다. 채권 만기는 2년 이상 30년 이내다. 한수원은 외환 당국인 기획재정부와 외화채 발행 규모와 시기도 협의 중이다. 발행액은 10억 달러(약 1조 3400억 원)가 유력하다.

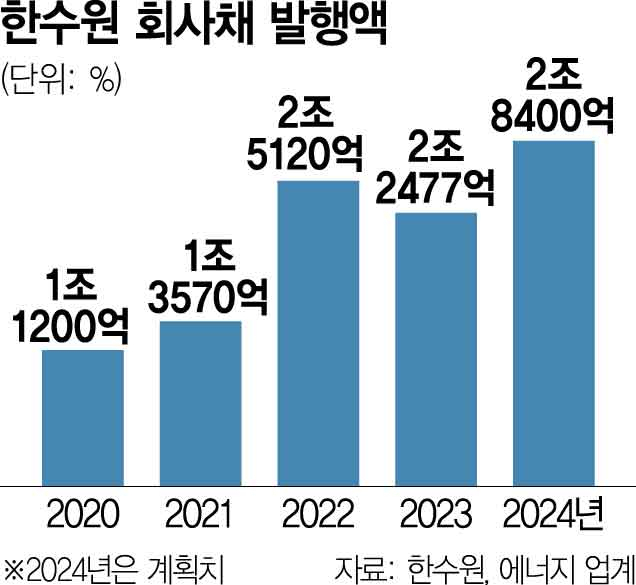

원화와 외화를 더하면 한수원이 올해 찍을 회사채는 약 2조 8400억 원이다. 지난해(2조 2477억 원)보다 6000억 원 가까이 늘었다. 탈(脫)원전 정책의 여파로 시설 투자비가 줄었던 2021년(1조 3570억 원)과 비교하면 2배 이상 많다. 최근 10년간 발행된 연간 회사채 규모와 비교해도 최대치다.

한수원이 회사채 발행액을 대폭 늘린 것은 한전의 영향이 크다. 지난해 부채가 200조 원을 돌파한 한전은 지난해 말 한수원을 포함한 발전자회사 6곳과 한전KDN에 3조 2000억 원 규모의 중간배당을 요구했다. 한수원이 올해 한전 중간배당을 위해 마련해야 할 현금만도 1조 5600억 원이다.

문제는 이런 상황이 내년에도 이어질 수 있다는 점이다. 올 2분기 전기요금은 동결이 유력한 만큼 당장 한전의 재무구조가 대폭 개선될 가능성은 높지 않다. 한전이 올해 부채 전망치를 지난해(202조 4000억 원)보다 14조 원 이상 많은 216조 8000억 원으로 잡은 데는 이런 배경이 있다.

이 때문에 한전과 자회사들이 동반 부실에 빠질 수 있다는 우려가 나온다. 발전자회사 6곳은 모두 재무 위험 기관으로 지정돼 기재부의 중점 관리를 받고 있다. 특히 한수원은 지난해 1~3분기에만 1600억 원이 넘는 적자를 냈다. 발전자회사는 모회사인 한전과 달리 회사채 발행 한도 규정이 없다.

시장에서는 공사채 발행 확대에 따른 시장 교란도 우려하고 있다. 한전과 발전자회사가 AAA급 우량채를 쏟아내면 시장 자금이 몰릴 가능성이 높다. 전력 업계 관계자는 “(전기요금 인상 없는) 자회사 중간배당 등은 임시방편에 불과하다”며 “땜질식 처방으로는 문제를 해소하기는커녕 자회사 부담만 키울 것”이라고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >