HD현대마린솔루션이 다음달 유가증권시장 상장에 나서는 가운데 시장에서 몸값 고평가 논란이 나오고 있다. 공모가 산정 과정에서 주가수익비율(PER)이 30배 이상으로 높게 책정된 데다 비교 대상으로 이종사업을 하는 기업도 포함됐기 때문이다.

14일 금융투자업계에 따르면 HD현대마린솔루션은 오는 16일부터 22일까지 기관투자가 대상 수요 예측을 진행한다. 총 공모 주식 수는 890만주다. 신주 발행과 구주 매출을 절반씩 섞었다. 구주 매출은 2대주주인 사모펀드(PEF) 콜버그크래비스로버츠(KKR)의 자금회수 물량이다.

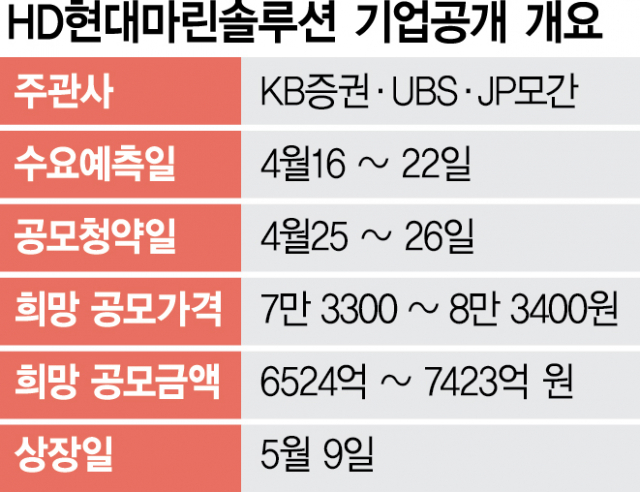

이번 IPO는 KB증권과 UBS, JP모간 등 3개 회사가 대표 주관을 맡았으며 신한투자증권과 하나증권이 공동 주관사로 합류했다. 대신증권과 삼성증권도 인수회사로 참여하는 등 주관사단이 폭넓게 꾸려졌다.

희망 공모가액 범위는 7만3300~8만3400원, 공모 규모는 6524억~7423억 원이다. 상장 뒤 시가총액은 3조2582억~3조7071억 원이다. HD현대마린솔루션은 수요예측을 통해 공모가를 확정하고 이달 25~26일 일반투자자 청약을 진행한다. 상장일은 다음 달 9일로 예정됐다.

이번 공모액은 2022년 1월 상장한 LG에너지솔루션(373220) 이후 최대 규모다. 지난해 기업공개(IPO) 대어로 꼽힌 두산로보틱스(454910), 에코프로머티(450080)리얼즈의 공모 규모는 4000억 원대였다. 올 유가증권시장 첫 타자였던 에이피알의 공모 규모도 1000억 원에 못 미쳤다.

시장에선 이번 공모가 산출에 활용한 주가수익비율(PER)이 31.5배로 수용하기가 만만치 않다는 평가가 나온다. 일각에선 인공지능(AI)이나 로봇 등 주목도가 높은 고성장 업종에서 받을 수 있는 PER이라는 지적도 한다.

HD현대마린솔루션은 선박 사후서비스(AM) 전문 회사로 2016년 11월 출범했다. 주관사단은 지난해 HD현대마린솔루션의 지배주주 순이익 1511억 원에 유사기업 4곳의 평균 PER을 적용해 주당 평가가액을 계산한 뒤 할인율 21.4~30.9%를 부여했다. 기업가치 비교군으로 HD한국조선해양과 스웨덴의 알파 라발, 노르웨이의 콩스버그, 핀란드의 바르질라 등 4곳이 선정됐다.

문제는 이들이 HD현대마린솔루션처럼 선박 AM 사업만 하는 기업이 아니라는 점이다.

HD한국조선해양은 조선업 매출 비중이 80%를 넘는다. 해외 3개사는 에너지·식품, 수자원·국방 및 항공 등 다른 분야 사업도 하고 있다. AM 매출 비중은 30~48% 수준에 불과하다. 고경범 유안타증권(003470) 연구원은 "다른 비즈니스를 적용하는 기업 밸류에이션과 비교했다는 점에서 공모가 적정성 논란에서 자유롭지 못할 것"이라고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com