고금리·고물가·고환율 ‘3고(高) 시대’에 우리나라의 부자들은 부동산 자산은 줄이고 예금·채권 등 금융자산을 늘린 것으로 나타났다. 다만 부동산·주식 등 가격이 하락하며 지난해 부자의 1인당 평균 총자산은 60억 원대로 전년 약 70억 원에서 10억 원 정도 줄었다. 올해는 기존 포트폴리오를 크게 바꾸기보다 부동산 투자를 고려하며 시장을 관망하겠다는 의견이 많다.

25일 하나금융경영연구소는 이 같은 내용이 담긴 ‘2023 대한민국 웰스(wealth) 리포트’를 발간했다. 가구 기준 금융기관과 거래하고 있는 금융자산이 10억 원 이상인 고객을 부자로 분류해 조사한 결과다.

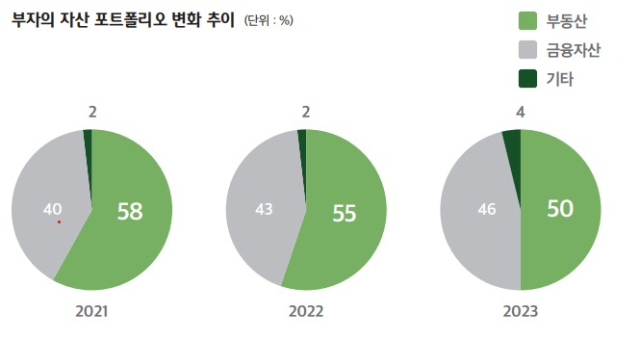

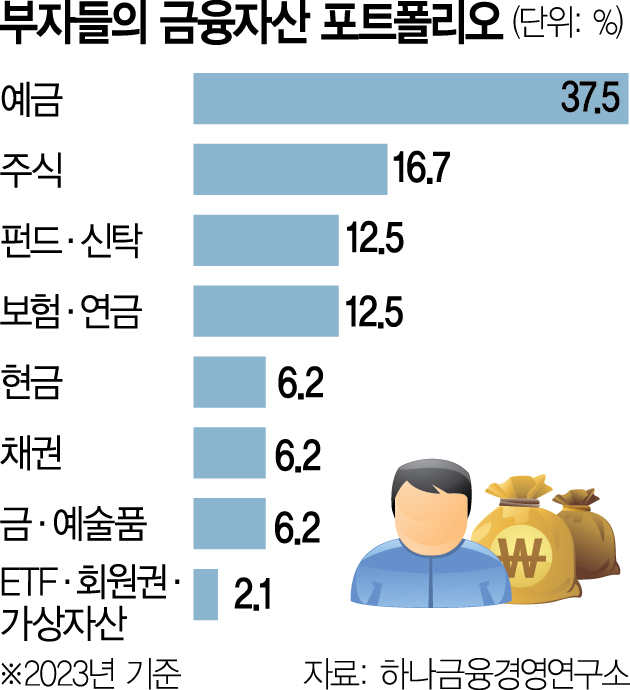

우리나라 부자들은 지난해 실물 경기에 찬바람이 불자 안전자산을 선호했다. 부동산과 주식 비중을 줄이고 현금성 자산이나 채권 비중을 늘렸다. 실제 지난해 부자들의 자산 포트폴리오에서 부동산 자산의 비중이 50%를 차지해 직전 연도 대비 5%포인트 줄었다. 반면 금융자산 비중은 46%로 같은 기간 3%포인트 늘었다. 금융자산 중에서는 예금이 차지하는 비중이 4%포인트가량 늘어난 37.5%로 가장 높았다. 이외에도 안정적인 투자처로 꼽히는 금·예술품 등 현물 자산 비중도 4%포인트 늘었다. 부자 중 외화자산을 보유한 비중도 2022년 64%에서 67%로 늘었다.

1인당 평균 외화 자산 규모는 약 3억 7000만 원 정도로 선호하는 외화 자산 유형은 외화예금, 외화현금, 해외주식 순으로 집계됐다. 또 부자 4명 중 1명은 채권을 보유했다. 하나금융연구소는 “금융투자소득세 시행이 유예됨에 따라 세금 부담이 큰 고액 자산가들 사이에서 저쿠폰 채권이 큰 인기를 끌었다”며 “저가에 매입해 만기 시 상대적으로 높은 매매 차익을 얻을 수 있을 뿐 아니라 종합소득세 과세 대상에서도 제외되는 등 절세 효과까지 누릴 수 있었기 때문”이라고 설명했다.

올해의 경우 안전자산에 대한 선호도가 여전히 높은 가운데 부동산을 중심으로 경기 회복 기대감이 살아나는 모습이다. 연구소가 부자 746명을 대상으로 한 설문 결과에 따르면 지난해에 이어 올해 추가 투자 의향이 높은 자산 1위에 부동산(24%)이 꼽혔다. 다만 지난해 부동산 투자 의향 32%에 비해서는 선호도가 크게 줄면서 2위 예금(22%)과의 격차가 좁혀졌다. 이외에도 상장지수펀드(ETF)를 제외한 주식과 채권에 대한 추가 투자 의향은 각각 16%, 9%로 나타났다. 추가 투자 계획이 없다는 의견도 16%에 달했다. 하나금융경영연구소는 “하락하던 부동산 가격이 변곡점을 지났다고 판단하면 매수 타이밍을 기다려야 하기 때문에 대기 자금을 안전하게 예치해둘 필요가 있기 때문”이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >