국내 5대 금융지주(KB·신한·하나·우리·농협)가 올해 1분기 5조 원에 못 미치는 당기순이익을 기록했다. 홍콩H지수 ELS손실 관련 비용 1조 6000억 원 가량을 반영하면서 순이익이 1조 원 가량 줄었다. 다만 ELS 충당금 등 일회성 비용을 제외하면 고금리 기조 속 이자 마진과 기업 대출이 성장세를 이어가며 영업이익이 견조한 흐름을 보였다는 분석도 나온다. 금융지주들은 ELS 배상에도 견고한 실적을 토대로 주주환원을 강화하며 '밸류업'에 박차를 가하는 모습이다.

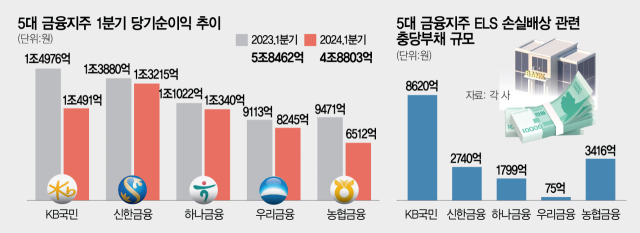

28일 금융권에 따르면 5대 금융지주의 올 1분기 합계 순이익은 4조8803억 원이었다. 역대 최대인 지난해 1분기(5조8097억 원)에 비해 15.9%(9294억 원) 감소했다. 역대 최대인 지난해 1분기(5조 8462억 원) 대비 16.5%(9659억 원) 감소했다. 지주별로는 신한금융이 1조 3215억 원으로 가장 많았고 KB(1조 491억 원), 하나(1조 340억 원), 우리(8245억 원), 농협(6512억 원) 순이었다.

5대 금융의 순이익 규모가 감소한 가장 큰 원인은 홍콩 ELS 투자자에 대한 손실 배상용 충당부채 적립액이 대거 반영됐기 때문이다. 각 지주사의 이사회가 배상 계획을 확정하면 대규모 충당부채로 반영돼 그만큼 순이익이 줄게 된다. 홍콩 ELS 판매 잔액이 7조 6695억 원으로 가장 많은 KB금융(105560)이 8620억 원을 ELS 충당부채로 인식하면서 순이익 감소 폭이 30.5%로 컸다. 충당부채가 3416억 원으로 두 번째로 컸던 농협금융의 순이익 감소 폭은 31.5%에 달했다. 충당부채가 각각 2740억 원, 1799억 원이었던 신한금융과 하나금융은 순이익이 같은 기간 4.8%, 6.2% 줄어드는 데 그쳤다. 시중은행의 한 관계자는 “올해 전체에 걸쳐 예상되는 배상 비용을 1분기에 거의 대부분 반영했다”며 “환율 상승에 따른 외환 환산 손실도 실적에 악영향을 미쳤다”고 말했다.

시장에서는 올 1분기 5대 금융지주의 실적에 대해 대규모 충당금과 민생 금융 지원 비용 등을 고려하면 선방했다고 보고 있다. 금융지주의 핵심 먹거리인 이자이익으로 비용을 상쇄했다. 특히 기업대출이 실적의 지렛대 역할을 했다. 금융 당국의 엄격한 가계부채 관리 기조에 이자 마진이 축소되는 상황에서 기업대출에서 활로를 찾은 것이다. 은행권의 대표적인 수익지표인 순이자마진(NIM)이 상승세를 탄 점도 이익 증가에 기여했다. 5대 은행의 1분기 NIM은 전년 동기 대비 0.02~0.06%씩 올랐다.

금융그룹 내 비은행 계열사들이 약진해 비이자이익도 증가했다. 하나금융은 카드, IB, 축적형 수수료 등이 고르게 개선되면서 수수료 이익이 같은 기간 15.2% 늘어난 5128억 원을 기록했다. KB금융은 1분기 그룹 당기순이익 중 비은행 부분 기여도가 77%로 전년(44%)보다 큰 33%포인트나 뛰었다. 신한금융도 같은 기간 비은행 부문 기여도가 37.5%로 직전 분기보다 3.5%포인트 올랐다. 농협의 경우 농협은행 순이익이 급감하면서 비은행 부문의 실적 기여도는 40.3%까지 확대됐다. 우리금융은 이자이익의 부진(0.9% 감소)을 비이자이익이 5.7% 증가하며 만회했다.

금융지주들은 올해 적극적인 주주환원책을 이어가며 ‘밸류업’에 재시동을 걸고 있다. 신한금융 이사회는 1분기 주당 배당금 540원과 함께 2·3분기 중 3000억 원 규모의 자사주 취득 및 소각을 결의했다. 신탁계약 방식을 통해 6개월 동안 자사주를 취득할 예정으로 취득한 후 전량 소각할 계획이다. 하나금융그룹 이사회는 주당 600원의 분기배당을 실시하기로 결의했다. 연초에 발표한 3000억 원 규모의 자사주 매입 프로그램은 2분기 내 매입 완료해 전량 소각할 예정이다. 우리금융은 올 1분기 배당금을 주당 180원으로 결정했다. KB금융은 앞서 분기별 3000억 원씩 균등 배당 지급하고 향후 배당총액을 유지 또는 상향하는 내용의 배당정책을 공개했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >