국민연금이 금과 원자재·사모리츠 등 다양한 대체투자처를 고려하게 된 데는 수익률에 대한 고민이 자리한다.

그간 국민연금 자금이 투입될 수 있는 분야는 국민연금 기금운용위원회를 통과해야만 조정할 수 있어 시장 변화에 유연하게 대응하지 못한다는 비판을 받아왔다. 가령 금 가격은 최근 1~2년 새 급등했지만 투자 대상이 아닌 탓에 국민연금 입장에서는 골드랠리에 입맛만 다실 수밖에 없었다.

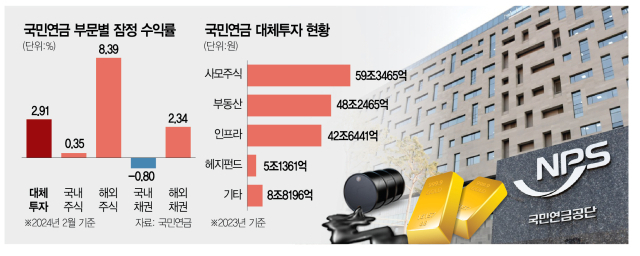

실제 대체투자 세부 자산군 가운데 지난 20여 년간 국민연금이 추가한 투자 상품은 2005년 해외 대체투자, 2008년 해외 인프라 투자, 2015년 헤지펀드 등 3개뿐이다. 연금 기금 고갈 우려까지 나오는 상황에서 수익률과 안정성이 이미 입증된 다양한 상품에 투자할 길이 사실상 막혀 있던 셈이다.

투자 대상에 실제 편입되는 데까지 걸리는 시간도 너무 길다는 목소리도 비등하다. 헤지펀드의 경우 논의한 지 8년이 지나서야 투자가 가능해졌다. ‘골든타임’을 놓친다는 우려가 나오는 이유다.

이런 관점에서 올 4월 국민연금 기금위에서 통과된 ‘기준 포트폴리오’ 도입은 국민연금에 날개를 달아줄 것으로 보인다. 앞으로는 새 투자 상품에 진입할 때 기금위 결정 대신 내부 투자위원회에서 판단을 내리고 투자정책전문위원회 심의를 받으면 투자가 가능해진다. 국민연금이 금·원자재·사모리츠에 투자하는 길도 내부 투자위 결정, 투자정책전문위 심의 등으로 간소화된다는 의미다.

다른 선진국들도 연기금 수익률 제고를 위해 원자재 투자 등 대체투자처를 늘리는 데 혈안인 상황이다. 일본만 해도 공적연금이 금에 대한 투자에 검토에 나섰다. 미국 최대 연기금인 캘리포니아공무원연금, 네덜란드 공적연금도 금 등 상품별 선물 옵션이나 귀금속 등에 포트폴리오를 배분하고 있는 것으로 알려졌다. 국민연금도 이번 대체투자 포트폴리오 확충을 통해 수익률 제고에 나설 것으로 예상된다. 한 업계 관계자는 “국민연금 최고 의사 결정 기구인 기금위가 투자 전문성보다는 사용자·노동자·농어업인·자영업자·소비자단체 등 다양성을 염두에 두고 위원이 구성되기 때문에 기금위로서도 연금 투자처를 조정해야 하는 데 대한 부담이 컸을 것”이라며 “앞으로 좀 더 빠른 의사 결정이 가능해질 것”이라고 진단했다.

국회 연금개혁특별위원회 민간자문위원이던 김우창 KAIST 교수는 “현재는 국민연금이 주식 투자를 하는 게 당연시돼 있지만 2000년대 초반까지만 해도 국내 주식에도 거의 투자하지 않았다”며 “투자 대상이 넓어지면 수익률도 올라간다는 점도 증명돼 있어 굉장히 좋은 검토로 본다”고 말했다. 실제 지난해 기준 대체투자의 잠정 수익률은 2.91%로 국내 주식 투자 수익률 0.35%, 해외 채권 수익률 2.34%보다 높다. 대체투자처를 늘리도록 거버넌스를 바꾸면 시장에 맞춘 융통성 있는 투자가 가능해진다는 점에서 국민연금 수익률 제고에 도움이 될 것이라는 게 전문가들의 지배적 견해다.

/천민아 기자 mina@sedaily.com, 박시은 기자 good4u@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mina@sedaily.com

mina@sedaily.com