최태원 SK(034730) 회장의 이혼소송 2심 결과에 따라 SK그룹의 미래 사업 구상에 변화가 나타날 수 있다는 전망이 나오고 있다. 최 회장이 1조 4000억 원에 이르는 재산 분할 비용을 마련하려면 어떤 식으로든 SK㈜ 지분을 일부 매각할 수밖에 없다는 분석이 제기되고 있어서다. 최 회장 입장에서는 지분 17.7%를 보유한 SK㈜의 기업가치를 빠르게 키워내야 할 숙제가 생긴 셈이다. 재계의 한 고위 관계자는 “결국 최 회장의 지배력을 유지하면서 현금을 마련할 수 있는 최선의 시나리오는 지주사 주가를 최대한 띄우면서 백기사에게 지분을 매각하는 것밖에 없다”고 말했다.

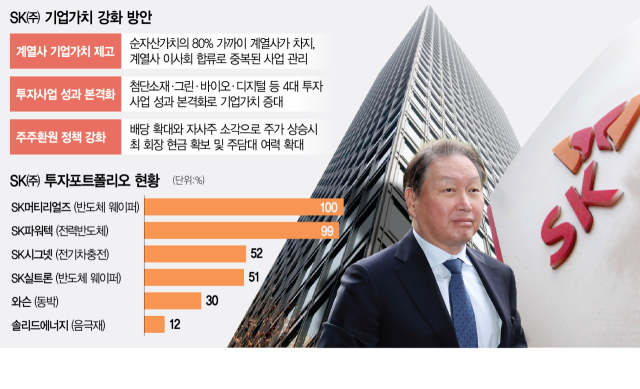

SK㈜의 주가를 띄우는 가장 확실한 정공법은 계열사의 실적을 높이는 것이다. 순자산가치(NVA)의 80%를 차지하는 계열사들의 기업가치를 끌어올려야만 SK㈜의 주가도 올라갈 수 있기 때문이다.

SK그룹은 그동안 ‘따로 또 같이’라는 특유의 경영 철학으로 계열사들을 늘려왔다. 그 결과 계열사 수가 2015년 82곳에서 2022년 198곳으로 2배 이상 증가했다. 문제는 계열사가 저마다 사업을 추진하는 과정에서 중복된 분야가 많아졌다는 점이다. 유동성이 풍부하던 시절에는 문제가 되지 않았지만 현재 SK그룹의 복잡한 사업 구조는 기업가치를 짓누르는 요인으로 작용하고 있다.

재계에서는 SK㈜가 지주사 본연의 포트폴리오 관리 역할을 강화해야만 기업가치를 높일 수 있다고 보고 있다. SK㈜도 최근 경영진이 주요 계열사 이사회에 합류하는 등 계열사 포트폴리오 재정비 작업을 본격화했다. 계열사들의 의사 결정에 참여하며 재무 건전성을 높이고 신사업 투자 조정에 나서는 식이다. 재계의 또 다른 관계자는 “지주사의 기업가치는 곧 계열사의 기업가치”라며 “SK하이닉스(000660)와 SK텔레콤(017670) 등 그동안 지주사가 개입하지 않았던 주력 계열사의 이사회에 참여한 것도 기업가치 제고를 위한 조치라고 볼 수 있다”고 설명했다.

SK㈜의 기업가치를 올리기 위해 ‘투자형 지주사’라는 타이틀로 추진했던 신사업들의 성과를 본격화하는 것도 관건이다. SK㈜는 그동안 첨단소재·그린·바이오·디지털 등 4개 분야를 중심으로 투자 포트폴리오를 꾸려왔다. 첨단소재의 경우 머티리얼즈 인수 등으로 투자 결과가 가시화된 상황이지만 바이오와 그린 분야의 경우 아직 투입 대비 성과가 저조한 상황이다. 그사이 부채비율은 올해 1분기 기준 170%로 뛰어오르며 기업 경영에 부담으로 작용하고 있다.

일단 체질 개조를 위한 몸풀기는 마쳤다. 지난해 SK수펙스추구협의회와 SK㈜로 분산돼 있던 투자 기능을 SK㈜로 모두 이관하며 일원화했고 최근 포트폴리오매니지먼트(PM) 본부를 강화하며 투자자산의 재검토에 들어갔다. 미래가 확실하지 않은 사업은 대대적 구조조정에 들어갈 수 있다는 전망도 나온다.

주가를 올리기 위해 배당을 확대하고 자사주를 매입·소각하는 등 주주 환원 정책을 강화하는 방안도 예상된다. SK㈜는 2022년 3월 정기 주주총회에서 2025년까지 경상 배당 수입의 30% 이상을 기본 배당으로 지급하는 한편 매년 시가총액의 1% 이상의 자사주를 매입하겠다는 주주 환원책을 발표한 바 있다.

특히 최 회장은 SK㈜ 최대주주인 만큼 현금 배당 확대가 그룹 지배력을 유지하면서 현금을 마련할 수 있는 가장 좋은 방법으로 꼽힌다. SK㈜는 지난해 주당 5000원, 총 2765억 원의 배당금을 지급했다.

자사주 소각 횟수와 규모도 기존보다 늘어날 수 있다. SK㈜는 최근 2년 연속 자사주 매입분 전량을 소각하며 주가 부양을 꾀하고 있다. 다만 향후 경영권 분쟁이 일어날 경우 자사주가 경영권 방어에 쓰일 수 있다는 점에서 자사주 소각에 소극적으로 돌아설 가능성도 있다. 자사주는 회사가 직접 보유하고 있을 때는 의결권이 없지만 매각 시에는 되살아나기 때문에 우호 세력에 매각해 경영권 방어 무기로 쓸 수 있다. SK㈜의 자사주는 3월 말 기준 발행주식 총수의 25.3%에 달한다. 최 회장이 지분을 매각하지 않더라도 SK㈜의 주가가 오르면 주식을 담보로 대출을 받을 여력도 늘어나게 돼 최 회장의 부담을 덜어줄 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >