외국인투자가들이 국내 채권시장에서도 존재감을 부쩍 키우고 있다. 이달 들어 10년 국채 선물 시장에서 10조 원 넘게 사들이며 채권 가격 상승에 베팅하고 있기 때문이다. 달러당 1400원을 눈앞에 두고 있는 원·달러 환율이 다시 떨어질 경우 원화 가치 상승에 따른 환차익도 기대할 수 있어 매수세가 확대되고 있다는 분석도 나온다.

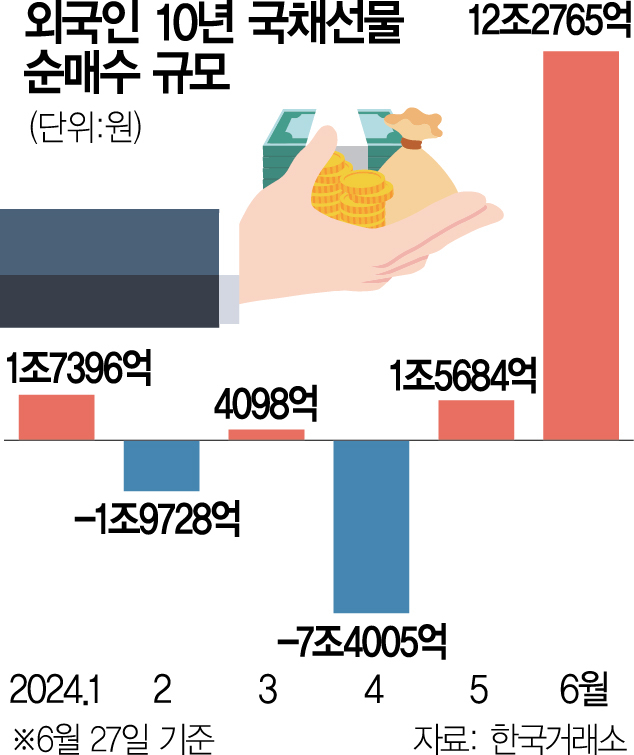

27일 한국거래소에 따르면 외국인투자가들은 10년 국채 선물 시장에서 이달(27일 기준) 총 12조 2765억 원어치를 순매수했다. 외국인들은 이달 들어 10~13일과 27일 5거래일을 제외하고 연일 매수 우위를 보였다. 특히 17일에는 하루에만 2조 1319억 원어치를 사들이며 관련 통계가 집계된 2010년 이후 역대 최대 순매수액을 기록했다.

외국인의 이런 움직임은 올 4월 한 달간 총 7조 4005억 원어치를 팔아치웠던 것과는 상반된 행보다. 당시 외국인은 원·달러 환율이 달러당 1390원대까지 치솟자 4월 전체 21일 거래일 중 15거래일 동안 매도 우위를 보인 적 있다. 올 4월 10년 만기 미국 국채금리가 연 4.696%로 5개월 만에 최고치를 기록하는 등 금리 인하에 대한 기대감이 후퇴하면서 국내 자본시장 엑소더스에 나선 것이다. 채권 가격은 금리와 반대로 움직여 금리가 올라갈수록 가격이 떨어진다.

이후 외국인은 지난달 31일 발표된 4월 개인소비자지출(PCE) 물가지수를 앞두고 관망세를 유지하며 5월 한 달간 총 1조 5684억 원을 사들였다. PCE는 미 연방준비제도(Fed·연준)가 가장 눈여겨보는 지표 중 하나다.

외국인이 한국 국채 시장에서 ‘역대급’ 순매수를 보였다는 것은 금리와 환율이 떨어질 것이라는 데 베팅했다는 것을 의미한다. 황세운 자본시장연구원 선임연구원은 “가장 직접적으로는 미국의 금리 인하에 대한 기대감이 커졌기 때문으로 보인다”며 “미국채의 경우 이미 금리 인하에 대한 기대감이 선반영됐고(가격이 올랐고) 미국이 먼저 금리를 내리면 앞으로 글로벌 기준금리가 하향 안정화 추세로 갈 가능성이 높기 때문에 신흥국 국채에 대한 매수를 늘리고 있는 것으로 분석된다”고 짚었다. 그러면서 “특히 환율이 떨어질 경우 원화 가치 상승에 따른 환차익도 기대할 수 있어 외국인들에게 매력적인 투자처로 떠오르고 있다”고 덧붙였다.

하반기 미국이 우리나라보다 금리 인하를 선제적으로 단행한다면 환율 안정화에도 영향을 줄 가능성이 높다. 현재 미 연준의 기준금리는 5.25~5.50%로 한국의 기준금리 3.50%보다 2%포인트 높다. 금융투자 업계에서는 고환율 상황을 고려하면 우리나라가 미국보다 먼저 기준금리를 낮추기는 어려울 것이라는 시각이 지배적이다.

국내 채권시장에 대한 외국인들의 접근성이 높아진 것도 강한 매수세의 한 원인으로 꼽힌다. 외국인들은 이날부터 유로클리어를 통해 우리나라 국고채를 사고팔 수 있다. 유로클리어는 일종의 글로벌 수탁은행으로 유로클리어 계좌가 있으면 원화 계좌를 개설하지 않아도 우리나라 국고채에 투자할 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kaaangs10@sedaily.com

kaaangs10@sedaily.com