30억 원 이상 자산을 보유한 슈퍼리치들은 최근 3년 반 사이 채권 보유 비중을 4배 이상 늘린 것으로 나타났다. 주식을 제외한 펀드·신탁 등 투자자산 중 가장 가파른 증가세다. 이에 따라 투자자산 중 채권이 차지하는 비중은 2020년 17.9%에서 올해 상반기 47.5%로 급증했다. 고금리와 절세 효과를 노리고 채권 자산을 적극적으로 늘렸다는 분석이다.

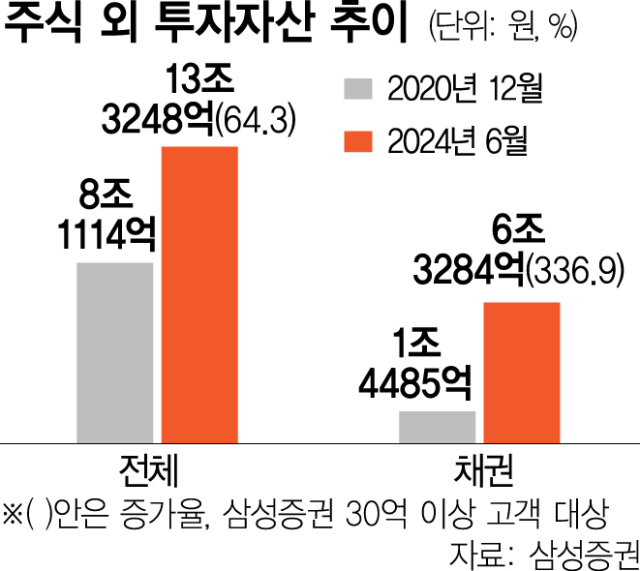

11일 삼성증권을 거래하는 30억 원 이상 고액 자산가 4041명의 실질 주식(국내외 주식·상장지수펀드)을 제외한 투자자산(펀드·채권·연금 등)을 분석한 결과 2020년 8조 1114억 원에서 올해 상반기 13조 3248억 원으로 64.3% 증가한 것으로 집계됐다. 30억 원 이상 고객 수도 같은 기간 2855명에서 4041명으로 40% 이상 늘었다. 투자자산에서 주식 외 자산이 차지하는 비중은 약 50%로 인당 평균 33억 원 수준이다.

이들은 지난 3년여간 채권 자산 비중을 적극적으로 늘린 것으로 조사됐다. 채권 보유액은 2020년 1조 4485억 원에서 올해 6월 6조 3284억 원으로 336.9% 증가해 주식 외 투자자산 전체 증가율(64.3%)을 크게 웃돌았다. 이 중 국내 채권 보유액은 1조 1373억 원에서 3조 5746억 원으로 314.3% 증가한 한편 해외 채권 보유액은 같은 기간 3112억 원에서 1조 3053억 원으로 5배 이상 급증했다.

삼성증권 관계자는 “절대금액 측면에서는 국내 채권 투자 증가가 압도적이었지만 증가율로는 해외 채권의 비중 확대가 두드러졌다”며 “특히 저쿠폰(낮은 표면금리) 국채의 절세 효과가 부각되면서 은행예금에서 채권으로의 머니무브가 나타났다”고 분석했다. 이어 “2022년 이후 고금리 시대로 변화한 게 채권 비중이 늘어난 직접적 요인”이라며 “또한 자산가들은 포트폴리오 내 통화 분산 차원에서 대표적 안전자산인 미국 국채에 큰 관심을 보였다”고 덧붙였다. 개별 국채가 만기 매도 시 매매 차익이 비과세인 점을 노리고 향후 금리 인하를 대비한 채권 매수가 크게 늘어난 것이다. 연령대로 보면 전 연령대에서 채권 보유 비중이 40% 이상으로 집계됐다. 특히 20대의 해외 채권 투자 비중이 2020년 1.1%에서 올해 상반기 64.5%로 크게 증가했다. 국내 채권까지 포함한 채권 비중은 무려 81.4%였다. 글로벌 고액 자산가 고객층은 자산의 19%를 채권에 투자하는 것을 감안하면 국내 자산가들의 채권 투자가 두드러진 셈이다. 20~30대 자산가들은 부모의 상속·증여자산이 원천인 경우가 많아 채권을 장기투자용 자산으로 적극 활용하고 있다는 설명이다. 다만 내년부터 그동안 비과세였던 채권의 매매 차익에 대해서도 최대 27.5%(250만 원 공제 후, 지방소득세 포함)의 세금을 부과하는 금융투자소득세가 시행될 예정이다. 이에 삼성증권은 신규 투자를 하는 고객을 대상으로 올 12월 만기 표면금리 1.875%의 국채 21-10을 최대 10억 원까지 판매하는 특판을 진행 중이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

elalala@sedaily.com

elalala@sedaily.com