국내 은행이 이자이익에 편중된 포트폴리오를 다각화하고 잠재적 고객을 확보하기 위해 서비스형뱅킹(BaaS) 활용에 속도를 내야 한다는 제언이 나온다.

안소영 우리금융경영연구소 선임연구원은 14일 '국내외 은행의 BaaS 활용 사례와 시사점' 보고서에서 "지난해 국내 은행의 총이익 대비 이자이익 비중은 91.1%를 차지하는 가운데 이자이익은 가계대출 규제 등 금융 당국 정책에 민감한 경향이 있다"며 "서비스형뱅킹 모델을 통해 은행을 포함한 금융회사는 수수료를 안정적으로 확보하고 최종 고객이 자사 금융 상품으로 유입되는 효과를 기대할 수 있다"고 했다.

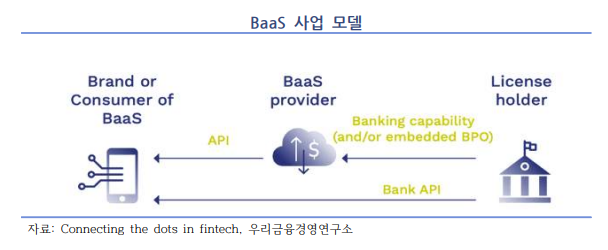

서비스형뱅킹은 은행이 다른 기업에 응용프로그램인터페이스(API) 형식의 은행 서비스나 인프라를 제공하는 비즈니스 모델로, 임베디드 금융이라고도 불린다. 보고서에 따르면 지난해 23년 글로벌 서비스형뱅킹 시장규모는 75억달러(약 10조 3238억 원)로 추정되며 2028년까지 연 평균 약 15% 성장한 148억 달러(약 20조 3700억 원)를 달성할 것으로 전망된다.

안 연구원은 글로벌 은행이 △자회사 활용 △인수합병 △투자 및 파트너십 체결 방식으로 서비스형뱅킹 사업에 진출하고 있고 라이선스와 API 서비스를 함께 제공하는 사례가 상대적으로 많다고 분석했다. 대표적으로 소시에테제네랄은 서비스형뱅킹 사업 역량 강화를 위해 두 차례에 걸쳐 해당 서비스 제공 기업을 인수했으며 BBVA는 대표적인 서비스형뱅킹 업체인 독일 솔라리스뱅크에 1억 1660만 유로(약 1748억 원)의 지분투자를 진행한 바 있다.

보고서는 반면 국내의 경우 인수 합병이나 지분투자에는 규제상 제약이 존재해 제휴를 통한 시장 진입이 일반적이라고 분석했다. 업무 범위 역시 본질적 은행 업무에 대한 외부위탁이 금지돼 비금융회사의 업무용 프로그램에 활용하는 경우가 많다는 설명이다.

다만 안 연구원은 "최근 국내에서도 금융 당국을 중심으로 규제를 완화하려는 움직임을 보이고 있다"며 "시장 진출 기회와 서비스 활용범위가 확대될 가능성이 높다"고 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

zero@sedaily.com

zero@sedaily.com