삼성증권이 공개매수 주관사 수임 경쟁에 본격 뛰어든다. 삼성증권은 대기업 계열사와 사모펀드(PEF) 운용사 포트폴리오 기업 중 주가순자산비율(PBR) 1배 미만인 기업을 선별해 적극적으로 공개매수 의사를 타진 중이다. 최근 공개매수를 독점하다시피 한 NH투자증권을 상대로 폭넓은 자문 역량을 앞세워 NH 독주 체제를 저지한다는 각오다.

14일 투자은행(IB) 업계에 따르면 삼성증권은 대기업과 국내 주요 PE를 만나 계열사, 포트폴리오 기업의 비상장 전환을 위한 공개매수 의사를 문의하고 있다. 대기업과 PE의 PBR 1배 미만 자회사를 추린 후 각 IB 본부가 마케팅에 열을 올리는 것으로 전해졌다.

구체적으로 삼성증권은 뛰어난 IB 인력 풀과 트랙 레코드를 바탕으로 패키지 딜 역량을 강조하고 있는 것으로 알려졌다. 단순 공개매수 주관 업무 뿐만 아니라, 비상장 전환을 위해 필요한 인수금융 조달과 비상장 전환 후 기업 경쟁력 강화, 만약 매각을 고려할 경우 기업 가치 제고 및 관련 자문까지 제시한다는 것이다.

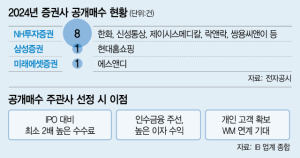

그간 삼성증권은 IB 업계 내 위상 대비 공개매수시장에서 제한된 행보를 보여왔다. 지난해 상장사 3개사(에스엠·현대백화점·현대그린푸드), 올해는 1개사(현대홈쇼핑)의 공개매수를 주관하는데 그쳤다. NH투자증권이 올해만 한화·신성통상·쌍용씨앤이 등 8개사를 주관한 것과 대비된다.

그러나 최근 주주가치 제고 움직임과 맞물려 상황이 달라졌다. 기업들이 상장사 유지 비용보다 공개매수 후 상장폐지 등을 잇달아 검토하며 관련 일감이 늘어나고 있는 것이다. 행동주의 펀드의 득세도 공개매수를 늘리는 요인이다. IB 업계의 한 관계자는 “행동주의 펀드와 표대결을 경험한 최대주주 대부분은 지분율 추가 확보를 고려하지 않을 수가 없다”며 “공개매수를 통한 추가 지분 확보가 여러 대안 중 하나"라고 설명했다.

삼성증권으로서는 갈수록 성장하는 공개매수 시장을 외면하기 어려울 것이란 분석이다. 또 다른 IB 강자인 한국투자증권도 세미나 개최, 온라인 청약시스템 재정비 등에 나서고 있다. 증권 업계의 한 관계자는 “대형 증권사 입장에서는 공개매수 주관 경쟁을 통해 수수료 수익을 생각할 수밖에 없다”며 “공개매수 수수료 규모가 웬만한 기업공개(IPO) 수수료를 웃도는 경우가 많은 만큼 IB들 입장에서는 놓칠 수 없는 시장”이라고 말했다. 실제 NH투자증권의 제이시스메디칼 공개매수 때 수수료는 33억 원, 삼성증권이 담당한 하이브의 SM엔터 공개매수 수수료는 약 30억 원, 오스템임플란트는 11억 원 등으로 전해졌다. 시가총액 1조 원대 기업의 IPO 수수료가 19억 원인 점을 감안하면 공개매수 실익이 큰 셈이다.

공개매수에 수반된 인수금융, 각종 자문 수수료도 빼놓을 수 없다. 공개매수에 최소 1000억 원 이상 자금이 들어가는 점을 고려하면 인수금융 이자로만 최대 수십 억~수백 억 원대 이자 수익까지 기대할 수 있다. 고객 확대 측면에서도 긍정적이다. 최근 대형 증권사는 앞다퉈 자산관리(WM) 사업 확대를 노리고 있다. 공개매수는 전국에 걸친 소액 투자가들을 상대하면서 이뤄지기 때문에 고객 및 계좌 확대 등 부수 이익도 큰 것으로 알려졌다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

gap@sedaily.com

gap@sedaily.com