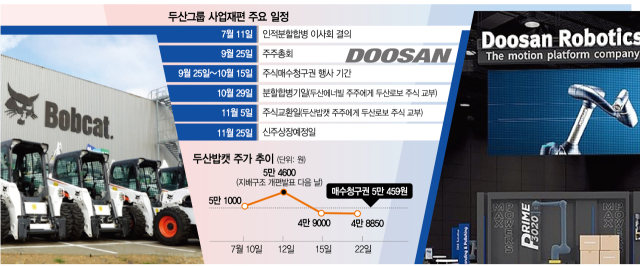

두산밥캣(241560)의 자사주 소각이 주목 받는 것은 최근 지배구조 개편을 둘러싼 논란 때문이다. 두산밥캣과 두산로보틱스를 묶어 ‘스마트 머신’ 간판 기업으로 키우겠다는 청사진을 밝혔지만 증권가를 중심으로 ‘새우가 고래를 삼켰다’는 평가가 나오면서 소액주주들의 동요가 심상치 않다. 이런 상황에서 자사주 소각은 주주들의 불만을 잠재우고 시장의 우려를 불식할 수 있는 묘수라는 평가다.

22일 두산그룹에 따르면 두산밥캣은 합병 반대 주주의 주식매수청구로 인해 취득하는 자사주를 임의 소각할 예정이다. 현재 보유한 자사주에 더해 주식매수청구로 추가 발생하는 자사주까지 합병 법인의 신주로 발행하지 않고 일괄 소각한다.

최근 두산그룹은 두산에너빌리티(034020)를 투자회사와 사업회사로 인적 분할한 뒤 사업회사를 두산로보틱스와 합병해 사업회사의 자회사로 있는 두산밥캣을 두산로보틱스에 흡수합병하는 내용의 개편안을 발표했다. 이에 따라 두산밥캣은 상장폐지되고 기존 두산밥캣 주주들은 1주당 두산로보틱스 0.63주를 받게 된다.

양 사 주가 수준을 토대로 정해진 합병 비율이지만 두산밥캣 주주들이 주식가치가 침해됐다고 주장하면서 논란이 일고 있다. 안정적인 실적을 내는 두산밥캣을 믿고 투자했던 주주들이 강제로 적자 기업 ‘로봇 테마주’ 주주로 전락하게 됐는데 그나마 받는 신설 법인의 보유 주식 수도 줄어든다는 것이다.

이번 개편으로 두산의 지배주주가 두산밥캣에 대한 지배력을 키우게 된 것도 논란을 더 키우고 있다. 계획대로 개편이 끝나면 지주사인 ㈜두산의 두산밥캣에 대한 실질적 지분율은 약 14%에서 42%로 높아진다. 이에 따라 두산밥캣에서 받던 배당금도 3배로 늘 것으로 전망된다. 국제 신용평가사인 스탠더드앤드푸어스(S&P)도 “두산밥캣에 대한 그룹의 부정적 개입 가능성이 높아질 수 있다”고 꼬집었다. 논란은 정치권으로 번져 상장법인의 합병 비율 산정을 규제하는 내용의 자본시장법 개정안도 발의됐다.

상황이 이렇자 두산밥캣 주주들이 합병을 무산시키기 위해 주식매수청구권을 대량으로 행사할 것이라는 우려가 커졌다. 주총 전에 합병에 반대하는 의사를 통지한 주주는 주총 결의일로부터 20일 내에 자기가 소유한 주식을 매수해달라고 회사에 청구할 수 있다. 만약 물량이 1조 5000억 원 규모를 넘긴다면 이사회를 통해 변경 또는 계약 해제가 가능하다. 이날 종가 기준 두산밥캣 주가는 4만 8850원으로 주식매수청구권 행사 가격인 5만 459원보다 낮아 물량 확대의 가능성이 더욱 커진 상황이다.

두산은 이런 시장의 우려를 불식하고 합병에 대한 성공 가능성을 높이는 카드로 자사주 소각을 활용한다는 전략이다. 두산밥캣의 자사주를 소각하면 향후 두산로보틱스의 신주로 발행되는 유통 주식 수를 줄일 수 있다. 이는 주가에 호재로 작용하기 때문에 결국 합병 이후 두산로보틱스의 주식을 받는 두산밥캣 주주들도 주가 부양의 효과를 누릴 수 있다는 것이다.

투자은행(IB) 업계의 한 관계자는 “두산로보틱스의 미래 성장성에 주가 부양책까지 확실히 보장해준다면 두산밥캣 주주들도 반대만 고집할 이유가 없다”며 “신주 발행 물량이 줄어들면 기존 주주들의 지분율이 상승하는 효과도 거둘 수 있을 것”이라고 설명했다. 주주뿐 아니라 그룹 입장에서도 자사주 소각 효과로 주식매수청구권 행사 물량이 적어지면 자금 부담을 덜 수 있고 합병에 대한 성공 가능성을 키울 수 있다.

지배구조 리스크에 대한 시장의 비난 해소도 가능하다. 상장회사의 합병 과정에서 자사주가 대규모로 시장에 풀려 의결권 등이 부활하게 되면 기존 주주의 의결권이 희석된다. 특히 자사주가 지배주주의 지배력 강화를 위해 사용될 경우 리스크는 더욱 심화될 우려가 있다. 자사주는 주총 의결정족수에 산입되지 않아 지배주주가 실질적인 의결권을 확대하는 효과를 낸다. 또 경영권 분쟁 등의 상황에서 우호 세력에 자사주를 매각해 의결권을 확보하는 식으로 악용될 수 있다.

한국지배구조원에 따르면 2011~2021년 국내 합병 상장사 중 합병 과정에서 자사주가 5% 이상 대량 발생한 회사 23곳 중 주주 친화적으로 자사주를 처분(소각 포함)한 곳은 3곳에 불과했다. 12곳은 자사주를 외부에 처분했는데 이 과정에서 주주권이 희석되는 사례가 발생하기도 했다.

재계의 한 관계자는 “어쨌든 합병 비율을 놓고 논란이 발생한 상황에서 두산이 할 수 있는 최선의 대응은 회사의 분명한 미래 비전을 제시하는 것”이라고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

parkmj@sedaily.com

parkmj@sedaily.com