사모펀드(PEF) 운용사 제네시스프라이빗에쿼티(PE)가 국내 최대 재활용 플랫폼 업체를 글로벌 PEF 운용사 EQT에 팔았다. 매각 가격은 1조 원이 넘는다. 지난 2020년 이후 재활용에 초점을 맞춰 플라스틱 선별·가공 업체 등을 연이어 사들인 제네시스PE의 선구안이 통했다는 평가다.

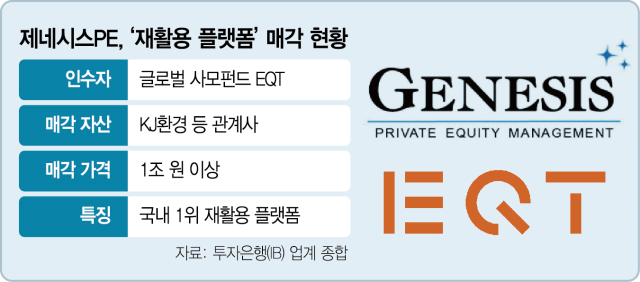

16일 투자은행(IB) 업계에 따르면 제네시스PE는 지난 14일 KJ환경 등 관계사를 1조 원 이상 가격에 EQT에 매각하는 주식매매계약(SPA)을 체결했다.

KJ환경 등은 재활용 플라스틱 국내 1위 업체다. 국내 유일이자 최대인 순환경제 플랫폼(폐기물 수집→선별→가공→재활용)을 구축한 점이 강점으로 꼽힌다. 특히 플라스틱 재활용 부문에서는 세계적 경쟁력을 갖췄다는 평가다.

플라스틱은 음료·소재·자동차 의류 등 각종 산업의 필수재로 글로벌 기업들을 중심으로 순환경제 및 친환경 소재 활용 바람이 불면서 재활용 수요가 매해 급증하며 장기 성장성도 갖췄다. EQT가 1조 원 넘는 가격에 이번 매물을 사들인 이유다.

KJ환경 등의 자산 대부분이 수도권에 위치한 것도 강점으로 꼽힌다. IB 업계의 한 관계자는 “현재는 국내 인구의 절반이 수도권에 모여 있지만, 앞으로는 수도권 집중화 현상이 더 심화할 것”이라며 “같은 폐기물 업체라도 수도권 업체 몸값이 더 높게 책정되고 있다"고 설명했다.

업계에서는 이번 매각 소식에 의외라는 평가다. 국내 1위 폐기물 업체인 에코비트 매각가 산정을 앞두고, 나머지 매물의 몸값 재평가 가능성이 거론되며 좀처럼 거래가 되지 않고 있었기 때문이다. 더군다나 폐기물 업체 인기가 예전만 못해 인수합병(M&A)이 쉽지 않았다. 그 결과 성과 없이 시장에선 매물만 쌓여왔던 게 현실이다.

하지만 제네시스PE는 2020년 이후 재활용 사업을 미래 사업으로 낙점하고 국내에서 약 15개 업체를 인수 후 고도화시켜 수직계열화된 재활용 플랫폼 사업 구조를 완성한 게 좋은 평가를 받았다. 국내 여타 폐기물 업체가 매립·소각을 중점으로 할 때, 제네시스PE는 다른 선택을 한 것이다. 제네시스PE는 이번 매각을 시작으로 바이아웃, 빌드업 강자로 거듭나겠단 목표다. 강점을 가진 순환경제, 에너지, 대기업 카브-아웃 부문을 집중 공략해 국내에 없던 새로운 형태의 플랫폼 구조를 완성시켜 매각을 성사시키겠다는 계획이다.

EQT는 지난해 2조 4000억 원을 들여 SK쉴더스 인수한지 약 1년 만에 조 단위 빅딜을 성사시킴으로써 국내 M&A 시장 큰 손으로 존재감을 확실히했다. EQT는 스웨덴 발렌베리 가문이 소유한 투자회사로, 글로벌 3대 PEF 운용사로 꼽힌다. 전세계 운용자산(AUM)만 2460억 유로에 달한다. 한국 시장에서 EQT의 주력 사업은 ‘EQT 인프라’, ‘EQT 프라이빗 캐피탈 아시아(PE)’, ‘EQT 엑서터(부동산)’의 3 개 부문으로 나뉜다. EQT는 지난해 2월 서울사무소를 개소하고 한국 공략을 가속화하고 있다. EQT파트너스 서상준 인프라부문 한국 대표는 올 2월 글로벌 파트너로 선임되기도 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

gap@sedaily.com

gap@sedaily.com