인공위성 개발 전문기업 루미르가 코스닥 상장을 위한 공모 절차에 돌입했다. 앞서 상장했던 우주산업 기업들이 고평가 논란에 줄줄이 주가 하락을 피하지 못한 가운데 적자기업인 루미르 역시 조 단위 매출을 내는 기업들을 비교기업(피어)으로 제시하면서 기업가치 설득이 기업공개(IPO)의 최대 과제가 될 전망이다.

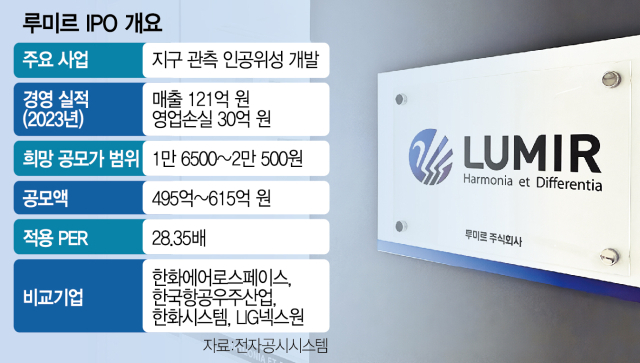

22일 금융감독원 전자공시시스템에 따르면 루미르는 지난 16일 증권신고서를 제출하고 IPO를 진행 중이다. 공모는 전액 신주(300만 주) 발행 방식이며 공모가 희망 가격 범위(1만 6500~2만 500원) 상단 기준 615억 원(시가총액 3637억 원)을 모집한다. 다음 달 9~13일 기관투자가 대상 수요예측을 거쳐 같은 달 23~24일 일반 청약을 진행, 10월 초 코스닥에 상장한다는 계획이다. 상장 주관사는 NH투자증권(005940)이다.

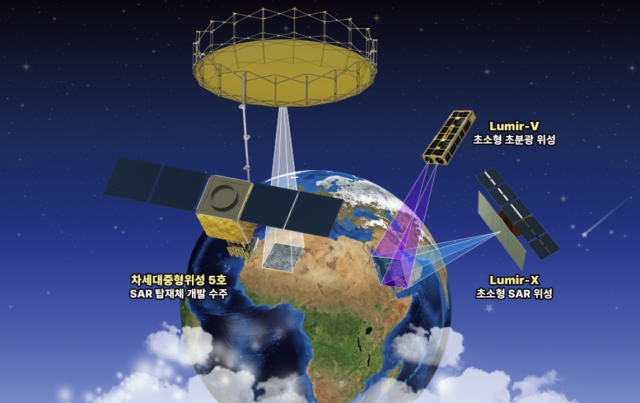

2009년 설립된 루미르는 지구관측이 가능한 초고해상도 초소형 인공위성 및 관련 부품을 제작하는 업체다.

전파를 사용해 지표면의 이미지를 생성하는 기술(SAR)을 바탕으로 관측 데이터를 제공하는 서비스로까지 사업을 확장하고 있다. 지난해 정부가 추진하는 차세대중형위성 5호 사업의 SAR 시스템 개발 전체를 수주하며 2022년 64억 원이었던 매출이 121억 원으로 두 배 가까이 증가하기도 했다. 영업손실폭도 지난해 30억 원(상반기 21억 원)에서 올 상반기 2억 원으로 대폭 줄었다.

하지만 루미르가 한화에어로스페이스(012450), 한국항공우주(047810)산업, 한화시스템(272210), LIG넥스원(079550) 등 외형이 과도하게 차이가 나는 기업들을 피어그룹으로 제시하면서 고평가 논란을 피하기 어려워 보인다. 한화에어로스페이스의 지난해 매출은 9조 3590억이며 한국항공우주산업, 한화시스템, LIG넥스원의 지난해 매출도 2조~3조 원 수준이다. 우주 산업 분야가 장기적으로 성장 잠재력이 높다는 점을 고려하더라도 사업 규모 차이가 지나치다는 지적이다.

루미르는 기업가치 산정 과정에서 2026년 추정 순이익(267억 원)을 현재 가치로 환산해 피어그룹의 평균 주가수익비율(PER) 28.35배를 적용했는데 이 역시 낙관적인 실적 추정이라는 지적이 나온다. 2025년까지의 추정 실적이 수주 잔고와 수주 계획을 바탕으로 한 반면 2026년 추정 실적은 오직 수주 계획에만 근거했다. 현재까지 2026년 수주잔고가 0이라는 의미다.

또 2026년 195억 원의 매출이 발생할 것이라 추정한 위성 서비스 사업의 경우 같은 해 자사 인공위성 ‘루미르 엑스’ 2기를 미국 스페이스X 발사체에 실어 날린다는 계획을 전제로 했다. 우주 발사체의 발사 계획이 불확실성이 큰 영역인데 아직 떠있지도 않은 위성을 실적 근거로 내세운 것이다.

투자은행(IB) 업계에서는 시장에서 공모주 ‘옥석가리기’가 본격화한 가운데 루미르가 이번 IPO 흥행에서 소기의 목적을 달성하지 못할 경우 페리지에어로스페이스(소형 로켓), 나라스페이스테크놀로지(초소형 인공위성) 등 IPO 후발 주자들의 부담이 더 커질 것이란 우려가 나온다. 앞서 상장한 컨텍(451760), 이노스페이스(462350)도 주가가 공모가의 절반에도 미치지 못하고 있다. 우주기업에 대한 투자 심리가 싸늘해진 상황이라 시장에서도 루미르의 IPO 결과에 촉각을 곤두세우고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com