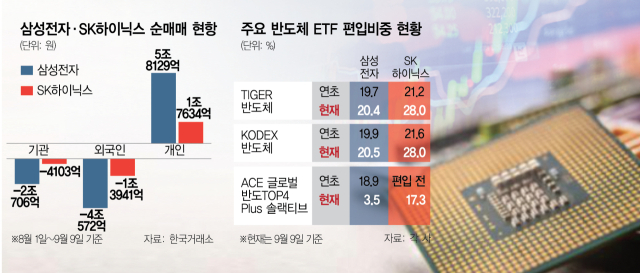

외국인과 기관 투자가가 지난달부터 팔아치운 삼성전자(005930) 물량이 SK하이닉스(000660)의 3.4배에 달한 것으로 나타났다. 인공지능(AI) 칩과 연결되는 고대역폭메모리(HBM) 시장을 선점한 SK하이닉스보다 삼성전자에 대한 실망 매물이 더 많이 쏟아지고 있는 셈이다. 특히 D램 등 레거시 메모리 전망도 종전보다 악화되면서 증권사들은 삼성전자에 대한 목표주가를 하향 조정하고 자산운용사들은 반도체 상장지수펀드(ETF) 내 삼성전자의 비중도 줄이는 양상이 뚜렷해지고 있다.

9일 한국거래소에 따르면 삼성전자는 전 거래일 대비 2.03% 내린 6만 7500원에 거래를 마쳐 5거래일 연속 하락했다. 반면 SK하이닉스는 0.38% 오른 15만 7000원에 마감해 하루 만에 반등에 성공했다. 이런 대비는 수급 차이에서 기인한다. 이날 외국인과 기관은 삼성전자를 각각 3868억 원, 553억 원 순매도했다. 하지만 SK하이닉스에 대해서는 외국인 순매도 규모(1615억 원)도 작았고 기관은 705억 원 순매수했다.

이런 차이는 거래 기간을 지난달부터 이날까지 넓혀도 유효하다. 외국인과 기관의 순매도 물량을 합치면 SK하이닉스는 1조 8044억 원, 삼성전자는 6조 1278억 원에 이른다. 삼성전자 물량을 근 3배 남짓 더 팔아치운 것이다.

오직 개인만 두 종목을 집중 매수했지만 지수를 방어하기에는 역부족이었다. 지난달 이후 이날까지 삼성전자와 SK하이닉스는 각각 19.5%, 19.3% 급락해 같은 기간 코스피 하락률(8.3%)보다 2배 이상 컸다.

순매도 물량에서 드러나듯 외국인과 기관은 삼성전자 비중 축소에 더 적극적이다. 삼성전자와 SK하이닉스의 체급 차(시가총액 각각 403조 원과 114조 원, 9일 기준)를 감안해도 삼성전자 매도세는 더 두드러진다는 평가다.

삼성전자의 엔비디아향 HBM 공급이 여전히 확정 발표되지 않은 상황에서 SK하이닉스의 올 2분기 D램 점유율이 34.2%로 전 분기 대비 3.2%포인트 상승해 삼성전자(43.5%)와 격차를 좁힌 게 영향을 준 것으로 보인다. 그만큼 삼성전자의 행보가 불안하다.

이에 일부 증권사들도 뒤늦게 삼성전자의 목표주가를 하향 조정하고 나섰다. 이날 KB증권은 종전 13만 원에서 9만 5000원으로 대폭 내렸고 현대차증권도 11만 원에서 10만 4000원으로 조정했다. 앞서 6일에는 DB금융투자가 11만 원에서 10만 원으로 하향했다. 반면 이달 들어 SK하이닉스의 목표주가를 하향한 곳은 DB금융투자(30만 원→26만 원) 한 곳뿐이다. 김동원 KB증권 연구원은 “삼성전자의 3분기 영업이익이 9조 7000억 원으로 전 분기 대비 7.3% 감소해 시장 컨센서스인 13조 7000억 원을 밑돌 것”이라며 “3분기 현재 스마트폰, 개인용컴퓨터(PC) 판매 부진으로 메모리 모듈 업체의 재고가 12~16주로 증가한 게 문제”라고 짚었다. 이어 “내년 D램은 5세대 HBM인 HBM3E 출하 비중 확대 등에 분기별 평균판매가격(ASP)은 점진적 상승세가 예상되지만 향후 기업소비자간거래(B2C) 제품의 수요 회복이 이뤄져야 큰 폭의 상승 추세가 가능할 것”이라고 덧붙였다.

자산운용사들도 대표 반도체 ETF들의 편입 비중을 조절하고 있다. 한국투자신탁운용의 경우 지난달 8일 리밸런싱을 통해 ‘ACE 글로벌반도체TOP4 플러스 솔랙티브’ 주력 종목에서 삼성전자를 사실상 배제하고 SK하이닉스로 교체했다. 연초만 해도 18.9%였던 삼성전자 비중을 3.5%로 줄인 반면 SK하이닉스는 17.3%의 비중으로 신규 편입했다. ‘KODEX 반도체’와 ‘TIGER 반도체’ 등도 SK하이닉스 비중을 점점 확대하는 추세다.

남용수 한국투자신탁운용 ETF운용본부장은 “반도체 산업은 섹터별 1위 기업들과 유기적인 관계를 갖고 자연스럽게 승자독식하는 구조로, SK하이닉스는 AI 반도체에서 직접적으로 실질적 수혜를 받을 종목”이라며 “최신 트렌드를 반영해 리밸런싱을 진행했다”고 설명했다. 서승연 DB투자증권 연구원도 “삼성전자는 전망치와 실적 간 차이가 커 더 강한 매도세를 보이는 듯하다”며 “일반 정보기술(IT) 수요는 부진한 반면 AI 관련 투자는 여전히 유효해 이 시장에 주력하는 SK하이닉스가 변동성 압박이 상대적으로 덜한 상황”이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

elalala@sedaily.com

elalala@sedaily.com