올 기업공개(IPO) 시장 최대어인 케이뱅크가 코스피 상장을 위해 증권 신고서를 제출하고 공모 절차에 돌입했다.

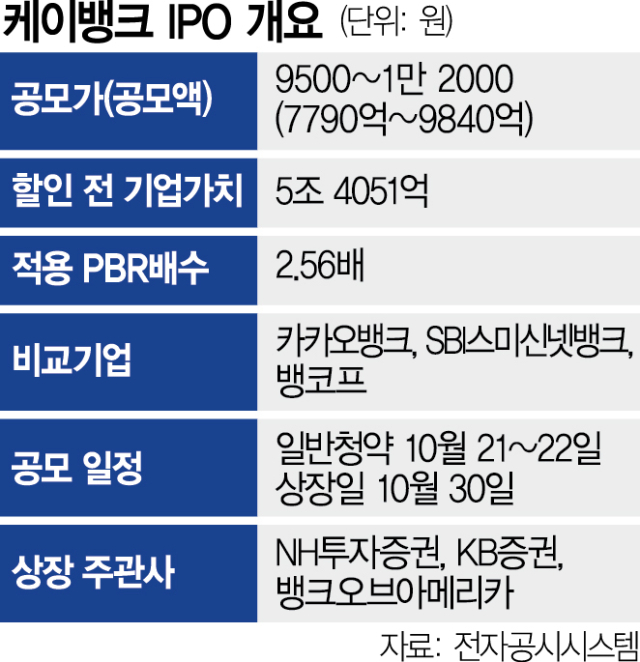

13일 케이뱅크가 금융위원회에 제출한 증권 신고서에 따르면 케이뱅크는 신주 발행과 구주 매각을 50대50 비율로 구성해 총 8200만 주를 공모한다. 공모가 희망 가격 범위(밴드)는 9500~1만 2000원(공모액 7790억~9840억 원), 밴드 상단 기준 시가총액은 5조 3억 원이다. 공모액과 시가총액 모두 2022년 LG에너지솔루션 이후 최대 규모다.

케이뱅크는 다음 달 10일부터 5영업일 동안 국내 기관투자가들을 대상으로 수요예측(해외는 10월 2일~16일)을 진행한다. 같은 달 18일 공모가를 확정한 뒤 21~22일 일반 투자자 대상 공모주 청약을 진행해 30일 코스피 시장에 상장할 예정이다. 일반 투자자들은 대표 주관사인 NH투자증권(005940)과 KB증권, 인수단으로 합류한 신한투자증권과 키움증권(039490) 등 총 4개 증권사를 통해 청약을 할 수 있다.

케이뱅크는 공모가 할인 전 기업가치를 5조 4051억 원으로 제시했다. 케이뱅크는 2022년 상장을 추진할 당시만 해도 7조 원 안팎의 몸값을 원했던 것으로 알려졌는데 눈높이를 확 낮춘 것이다.

케이뱅크의 기업가치는 카카오뱅크(323410), SBI스미신넷뱅크(일본), 뱅코프(미국) 등 3개사를 비교 기업으로 선정해 이들 기업의 평균 주가순자산비율(PBR) 2.56배를 상반기 말 자본 총계(1조 9557억 원)에 곱한 수치다. 비교 기업으로 거론됐던 브라질의 누뱅크의 경우 PBR이 9.84배로 너무 높다는 이유로 최종 제외됐다. 과거 카카오뱅크가 상장 당시 핀테크 기업을 비교 기업에 포함하며 7.3배에 달하는 PBR를 제시한 것과 달리 비교 기업을 모두 비교적 PBR이 낮은 인터넷은행으로만 구성하면서 시장 친화적인 기업가치를 제시했다는 평가다.

증권가에서도 케이뱅크가 증시에 입성할 경우 경쟁사 대비 높은 여신 성장세를 보일 것으로 전망하고 있다.

상장일 유통 물량 비율이 37.32%로 다소 높다는 점은 부담이다. 최대주주인 비씨카드(공모 후 지분율 30.40%)도 보유 주식의 보호예수 기간을 상장 후 ‘6개월’로만 설정했다. 최근 신규 상장사들은 주가 안정을 위해 최대주주 지분을 자발적으로 1년 이상 묶어두는 추세다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com