최윤범 고려아연(010130) 회장이 영풍·MBK에 맞서 3조 1000억 원을 투입해 고려아연 자사주 18%(372만 6591주) 확보에 나선다. 구체적으로는 자사주 매입에 2조 6634억 원, 미국 사모펀드인 베인캐피털 자금을 통한 대항공개매수 4300억 원 등이다. 최 회장의 반격에 영풍·MBK가 고려아연 자사주 공개매수 중지 가처분 신청과 이사진 형사 고소 등을 동시에 제기해 법적 공방도 경영권 분쟁의 변수가 될 것으로 관측된다.

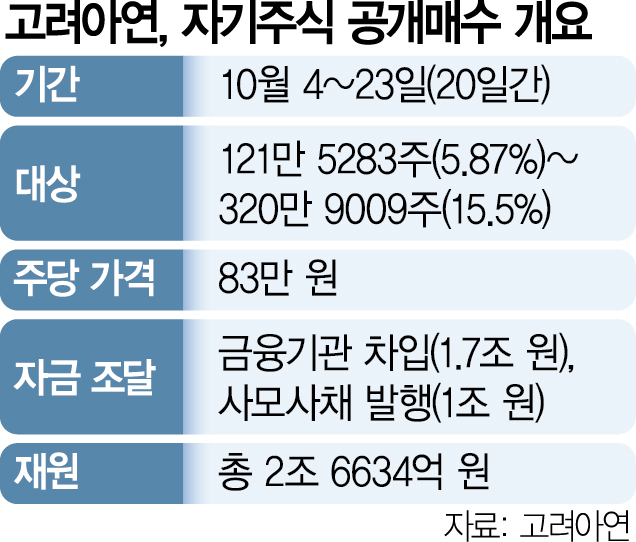

2일 투자은행(IB) 업계에 따르면 고려아연은 이날 이사회를 열어 4일부터 23일까지 주당 83만 원에 보통주 5.87%(121만 5283주)~15.5%(320만 9009주)를 대상으로 자사주 공개매수에 돌입하기로 결의했다. 총 2조 6634억 원이 투입되며 최소 매수 수량에 못 미치는 경우 응모한 주식을 취득하지 않을 수 있다는 전제를 달았다. 고려아연은 매입한 자사주는 주주가치 제고를 위해 전량 소각하기로 의결했다.

특히 자사주 매입과 별개로 베인캐피털은 이번 공개매수에 4296억 원을 투입해 고려아연 주식을 최대 2.5%(51만 7582주) 확보한다. 최 회장은 이날 기자회견에서 “1차적 목표는 영풍·MBK의 공개매수 저지”라며 “영풍과 관계를 어떻게 풀어나갈지, 고려아연을 어떻게 성장시킬지 고민하는 중”이라고 밝혔다.

고려아연의 공개매수가 83만 원은 영풍·MBK의 75만 원보다 8만원 높다. 이로 인해 4일 공개매수가 종료되는 MBK 측이 추가로 공개매수가를 높일지도 주목된다. 현재 고려아연 지분은 최 회장 측이 33.99%, 영풍 장형진 고문 측이 33.13%로 비슷한 수준이다. 최 회장 측은 MBK의 공개매수(주당 2만 5000원)를 막기 위해 이날부터 주당 3만 원에 영풍정밀(036560) 대항공개매수도 시작했다.

영풍·MBK는 이날 고려아연의 자사주 취득 결정에 대해 배임 및 시세조종 문제가 있다고 반발했다. 이번 가처분이 법원에서 받아들여지면 고려아연의 자사주 공개매수는 중단될 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com