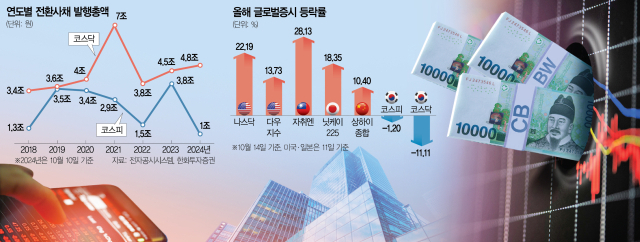

올해 들어 코스닥 시장의 전환사채(CB)와 신주인수권부사채(BW) 발행 규모가 지난해 연간 수준을 넘어선 것으로 나타났다. 전 세계 주요국 증시 가운데 수익률이 꼴찌 수준인 데다 주주가치를 훼손할 수 있는 CB·BW 발행마저 급증하면서 투자자들이 코스닥 시장을 떠날 수밖에 없다는 지적이 나온다.

15일 금융감독원 전자공시시스템에 따르면 올 들어 코스닥 상장사의 CB·BW 발행 규모는 5조 4008억 원(10일 기준)으로 지난해 연간 발행 규모(5조 977억 원)를 넘어섰다. 반면 같은 기간 유가증권시장 상장사의 CB·BW 발행 규모는 4조 725억 원에서 1조 627억 원으로 급감했다.

CB는 미리 정해진 가격에 주식으로 전환할 수 있는 채권, BW는 신규 주식 발행을 청구할 수 있는 권리가 부여된 채권을 말한다. 주식과 채권의 성격이 모두 있기 때문에 메자닌으로 불린다. 발행 회사 입장에서는 낮은 금리로 자금을 조달할 수 있으나 기존 주주는 지분율이 희석될 수 있고 각종 불공정거래에 악용될 수 있다는 비판도 받는다. 정부가 불공정거래를 막기 위해 규제를 추진하기 시작한 2021년 이후 발행량이 급감했다가 지난해부터 코스닥을 중심으로 다시 늘어나는 추세다.

특히 코스닥 상장사들의 CB 발행이 급증한 것은 실적 부진으로 자금 여력이 충분치 않은 데다 회사채 발행이나 은행 대출도 어려워졌기 때문으로 보인다. 올 상반기 코스피 상장사 620개사의 영업이익은 전년 동기 대비 91.43% 늘어난 반면 코스닥 상장사 1146개사의 영업이익은 1.44% 감소했다.

코스닥 상장사의 주요 자금 조달 수단인 CB·BW가 호재보다는 악재로 인식되는 것은 투자 확대보다는 채무 상환 등에 주로 활용되기 때문이다. 금융투자 업계의 한 관계자는 “사모 CB는 신사업 투자를 유치한 것처럼 가장해 대규모 자금을 조달하거나 대주주 지분율을 부당하게 높이는 식으로 악용될 수 있어 주의할 필요가 있다”고 말했다.

코스닥 상장사인 디티앤씨는 지난달 수성자산운용의 지분율이 5.81%에서 8.10%로 확대됐다고 공시했다. 지난해 7월 채무상환 자금 120억 원을 조달하기 위해 발행한 전환사채(CB) 행사가액 조정(리픽싱)이 이뤄지면서 이를 인수한 수성자산운용의 지분율이 늘어난 것이다. 해당 CB의 행사가액은 최초 5540원에서 법적 최저 한도인 3878원까지 낮아진 상태다. 불과 1년 사이 지분율이 크게 희석될 만큼 물량 부담에 노출된 기존 주주 입장에서는 볼멘소리가 터져나올 수밖에 없다. 이 사례는 CB와 함께 신주인수권부사채(BW) 발행이 잦은 코스닥 상장사에 대한 투자에 왜 신중해야 하는지를 잘 보여준다. 국내 CB 발행은 대부분이 사모 방식으로 이뤄지는데 증권 신고서를 제출하지 않아 발행이 비교적 쉽다. 또 투자자를 확보하기 위해 리픽싱이나 콜옵션 등 각종 조건을 활용하는 사례도 수두룩하다. 투자자에 유리한 구조일수록 발행 회사는 낮은 금리로 자금을 조달할 수 있어 주주들이 피해를 입을 여지가 적지 않은 것도 문제다. 전문가들은 올 들어 코스닥 기업의 CB와 BW 발행 규모가 총 5조 4008억 원(10월 10일 기준)으로 지난해 연간 규모(5조 977억 원)를 뛰어넘은 데는 밸류업 취지와 따로 노는 코스닥 시장, 상장사의 자금난, 투자자의 인수합병(M&A) 시도 등이 맞물린 결과로 보고 있다.

최근 수년간 상장사의 CB·BW 발행 규모는 감소 추세였다. 그러나 자금 조달 수단이 충분치 않고 재무적으로 어려운 기업이 많은 코스닥의 경우 지난해부터 다시 CB·BW 발행이 늘어나는 상황이다. 특히 올해 CB·BW 전체 발행액에서 코스닥이 차지하는 비중은 각각 82.8%, 90.4%로 2015년 이후 10년 만에 가장 높은 수준까지 급증했다.

가뜩이나 금융투자소득세 시행 유예와 관련한 불확실성, 실적 악화 등 각종 악재로 고전하고 있는 코스닥 수익률은 또 하나의 악재를 만난 셈이다. 실제 연초 대비 코스닥 지수 수익률은 –11.11%로 미국 나스닥(22.19%), 대만 자취엔(28.13%), 일본 닛케이225(18.35%) 등과 비교하기 어려운 수준이다.

일부 기업의 경우 보유 자본보다 더 많은 CB·BW를 발행하는 곳도 나오고 있다. 한화투자증권이 유가증권시장과 코스닥시장 상장사 2400개사의 정관을 전수조사한 결과 30%는 CB 발행 한도가 자본 총계를 넘어선 것으로 나타났다. BW 발행 한도가 자본 총계 이상인 곳도 28.4%다. 엄수진 한화투자증권 연구원은 “코스닥 상장사 중엔 정관상 CB 발행 한도가 무제한인 곳도 있다”며 “CB·BW 발행을 통해 자본 총계 이상 자금을 조달하게 되면 기존 주주 지분율이 과도하게 희석되는 문제가 생긴다”고 꼬집었다.

이번 분기 CB·BW 발행이 몰릴 수 있다는 우려도 나온다. 코스닥 상장사의 자금난이 지속되고 있는 상황에서 정부가 당초 3분기 시행하기로 했던 관련 규제 개정안도 연내 시행으로 미뤄지면서 서둘러 자금을 당겨 조달하려는 수요가 나올 수 있기 때문이다. 한 증권 업계 임원은 “정부가 CB 발행, 유통 공시를 강화하면서 주주총회 특별 결의를 통해서만 리픽싱 최저 한도(최초 전환가액의 70%)에 대한 예외를 적용하는 방안을 추진 중인데 그 전에 CB·BW 발행에 나서는 게 기업 입장에선 유리하다”고 짚었다. 엄 연구원은 “CB·BW는 보유자가 권리를 행사하면 자본 구성이 바뀌고 기존 주주 지분율도 변화가 나타나기 때문에 지배구조 모범 규준이 정한 주주권 보호가 필요한 주요 사항 중 하나로 볼 수 있다”며 “CB·BW 발행이 기존 주주 지분율을 과도하게 희석하는지 검토하도록 이사회 결의 시 사외이사나 감사 참석을 법적 의무화하는 것도 고려해야 한다”고 지적했다.

최근 경영권 분쟁이 급증하면서 CB·BW를 불가피하게 활용할 수밖에 없다는 목소리도 나온다. 김대종 세종대 경영학부 교수는 “적대적 M&A를 막기 위해 기업들이 경영권 방어 목적으로 CB·BW를 발행해 우호 세력에 나눠주는 사례도 있다”며 “차등의결권 인정 등을 통해 기업 경영권 방어를 위한 제도 정비가 필요하다”고 진단했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jw@sedaily.com

jw@sedaily.com