올 들어 한국 자본시장이 다른 나라와 달리 유독 침체에 빠지자 국내 자산에 투자하는 공모펀드들이 주식·채권 비중은 줄이고 예금만 늘리며 수익률을 방어하는 것으로 나타났다. 반대로 해외 자산에 투자하는 국내 공모펀드는 예금은 줄이는 대신 주식·채권에 모두 공격적으로 투자해 대조적인 전략을 취하고 있다.

16일 금융투자협회에 따르면 올 들어 국내 공모펀드의 모든 투자 자산 가운데 주식과 채권이 차지하는 비중은 11일 기준 26.65%, 23.46%로 지난해 말 28.40%, 26.54%보다 각각 1.75%포인트, 3.08%포인트 감소했다. 이 기간 콜론(초단기 자금 대여) 비중 역시 1.46%에서 0.97%로 줄었고 기업어음(CP)은 12.29%로 동일하게 유지됐다. 비중이 증가한 투자 자산은 5.02%, 26.47%에서 5.77%, 30.85%가 된 예금과 원자재 등 기타 자산뿐이었다. 주식과 채권 투자를 줄이면서 예금 등 투자와 무관한 자산에 자금을 집중한 셈이다.

게다가 이런 현상은 최근 더 빠르게 강화되고 있다. 금투협에 따르면 지난달 말까지만 해도 전체 국내 공모펀드가 주식과 채권을 편입한 비중은 27.18%, 24.46% 수준을 유지했으나 이달 들어서만 6거래일 만에 0.53%포인트, 1.00%포인트 빠졌다. 대신 예금과 기타 자산 비중만 같은 기간 5.72%, 29.28%에서 0.05%포인트, 1.57%포인트씩 더 늘었다.

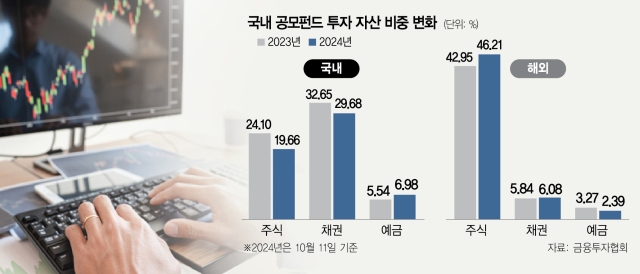

눈에 띄는 대목은 이런 현상을 국내 자산에 투자하는 공모펀드가 주도하고 있는 점이다. 금투협에 따르면 국내 자산에 투자하는 공모펀드의 주식 비중은 지난해 말 24.10%에서 이달 11일 19.66%로, 채권은 32.65%에서 29.68%로 급감했다. 주식 투자 자산의 경우 국내 투자 공모펀드의 자산 총액이 280조 2055억 원에서 337조 6499억 원으로 늘어나는 사이 금액 자체도 67조 5256억 원에서 66조 3751억 원으로 뒷걸음질쳤다.

주식·채권과 달리 국내 자산 투자 공모펀드에서 예금이 차지하는 비율은 지난해 말 5.54%에서 지난달 말 6.87%, 이달 11일 6.98%로 수직 상승했다. 기타 자산 비중도 지난해 말 20.32%에서 지난달 말 23.74%, 11일 25.91%로 증가했다.

반면 해외 자산에 투자하는 국내 공모펀드에서는 정반대 현상이 나타났다. 해외 투자 공모펀드의 주식과 채권 자산 비중은 지난해 말 42.95%, 5.84%에서 11일 46.21%, 6.08%로 모두 증가했다. 예금과 기타 자산의 비중은 거꾸로 3.27%, 47.29%에서 2.39%, 44.65%로 각각 급감했다.

전문가들은 기업의 실적과 미래 성장성 등 한국 경제의 기초 체력이 떨어진 탓에 공모펀드의 적극적인 투자가 줄어들고 있다고 꼬집었다. 장·단기 자본 수익률, 주가 방향성이 달라 한국과 미국의 금리 인하 기조도 기관투자가의 투자 기회 관점에서는 다르게 해석되고 있다는 진단도 나왔다. 상당수 전문가들은 기업가치 제고(밸류업) 정책, 세계국채지수(WGBI) 편입 등의 효과 역시 당장은 기대하기 어렵다고 보고 펀드의 국내외 자산 차별 흐름은 당분간 이어질 것으로 내다봤다. 이재원 신한투자증권 연구원은 “미국 주식시장은 기업 호실적 기대 속에 신고가를 경신했고 일본·대만 증시에도 투자 자금이 유입되고 있으나 코스피지수만 외톨이처럼 박스권 흐름을 보이고 있다”며 “외국인·기관 매수세가 부족한 가운데 거래 대금이 다시 늘어날 유인도 없다”고 지적했다. 조용구 신영증권 연구원은 “WGBI 편입에 따른 자금 유입은 내년부터 이뤄질 가능성이 높아 단기 영향은 크지 않을 것”이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ykh22@sedaily.com

ykh22@sedaily.com