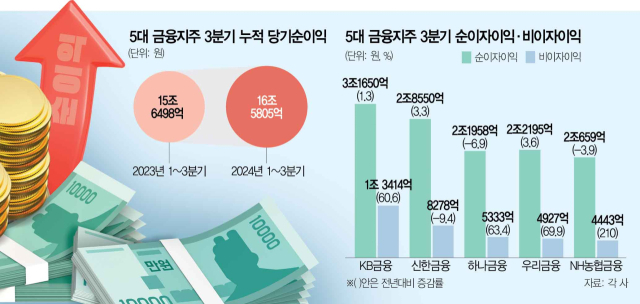

KB·신한·하나·우리·농협 등 5대 금융지주가 올 들어 3분기까지 누적 기준 16조 5805억 원의 순이익을 기록해 역대 최대 실적을 갈아치웠다. 이는 지난해 같은 기간에 비해 5.9% 상승한 수치다. 시장금리 하락에 따라 이자 마진은 줄었지만 대출 규모가 늘어 마진 축소 효과를 상쇄했다. 아울러 금리 인하에 따라 채권 평가 이익과 유가증권 운용 이익 등 비이자이익이 큰 폭으로 증가하면서 전체 이익이 늘었다.

29일 금융권에 따르면 이날 실적을 발표한 하나금융지주(086790)와 NH농협금융지주는 각각 1~3분기 누적 순이익 3조 2254억 원, 2조 3151억 원을 거둬 역대 최대 실적을 기록했다. 하나금융은 지난해 같은 기간(2조 9779억 원) 대비 8.3%, 농협금융은 13.2% 순이익이 증가했다.

앞서 실적을 발표한 KB금융(105560)지주와 신한금융지주도 1~3분기 누적 기준으로 사실상 역대 최대 실적을 거뒀다. KB금융과 신한금융의 3분기 누적 순이익은 각각 4조 3953억 원, 3조 9856억 원이다. KB금융은 3분기에 지난해 대비 17.9% 늘어난 1조 6140억 원의 순이익을 거두며 분기 기준으로도 최대 기록을 세웠다. 신한금융은 올 3분기에 전년 동기 대비 0.1% 감소한 1조 2386억 원의 순이익을 기록했지만 1~3분기 누적으로는 증권사 사옥 매각에 따른 일시적인 순이익 증가분(3220억 원)이 반영된 2022년을 제외하면 역대 최대 기록을 세웠다. 지난해 1~3분기 대비로는 4.4% 늘었다. 우리금융지주(316140)는 1~3분기 누적 순이익 2조 6591억 원을 거둬 지난해 같은 기간에 비해 9.1% 성장한 실적을 거뒀다. 역대 최대 규모인 2022년 1~3분기 순이익 2조 6620억 원에 불과 29억 원 못 미치는 규모로 큰 차이가 없다.

5대 금융지주가 올 1~3분기 역대급 실적을 낸 것은 3분기 금리 하락에 따른 순이자마진(NIM) 축소에도 이자이익 규모가 거의 변동이 없었기 때문으로 풀이된다. 5대 금융지주의 올 3분기 순이자이익은 12조 5012억 원으로 지난해 3분기 대비 0.3% 줄었다. 통상 시장금리가 하락하면 수익성 지표인 NIM이 줄며 이자이익이 감소하지만 가계·기업 대출 총량이 워낙 많이 늘어 이를 방어했다. KB·신한·우리금융의 3분기 순이자이익은 오히려 전년 대비 각각 1.3%, 3.3%, 3.6% 증가했다. 반면 하나금융과 농협금융의 경우에는 각각 전년 동기 대비 이자이익이 6.9%, 3.9% 줄었다. 신한금융과 신한은행의 3분기 NIM은 각각 1.90%, 1.56%로 직전 분기 대비 0.05%포인트, 0.04%포인트씩 감소했다. KB금융과 국민은행의 3분기 NIM도 1.95%, 1.71%로 직전 분기 대비 각각 0.13%포인트 하락했다. 하나금융의 3분기 NIM은 1.63%로 직전 분기 대비 0.06%포인트 내렸고 하나은행 NIM 역시 직전 분기 대비 0.05%포인트 줄어든 1.41%로 나타났다. 은행권 관계자는 “은행 자산 증대가 NIM 하락 효과를 상쇄하면서 이자이익이 전년 동기와 거의 비슷했다”고 설명했다.

이자 수익 선방 속에 5대 금융지주의 비이자이익은 올 3분기 3조 6395억 원으로 지난해 같은 기간에 비해 무려 45%나 급증했다. 통상 시장금리가 내리면 은행이 보유한 채권 가격이 오르고 운용하고 있는 위험자산의 가치가 커진다. 신한투자증권이 1357억 원에 이르는 파생상품 거래 손실을 낸 신한금융을 제외한 국민·하나·우리의 경우 모두 비이자이익 부문에서 전년 동기 대비 60% 넘는 성장세를 보였다. 특히 농협금융의 경우 비이자이익이 지난해 3분기 1431억 원에서 올해는 4443억 원으로 210% 급증했다. 금융지주의 한 관계자는 “은행 지주의 경우 금리가 내리면 이자 마진이 줄며 전체 이익이 축소되는 것이 일반적인 흐름”이라면서 “다만 최근에는 대출 물량 자체가 확 늘어나 마진 감소 효과가 상쇄됐고 금리 인하의 긍정적인 측면들만 작용하면서 지주들이 호황을 누리고 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

zero@sedaily.com

zero@sedaily.com