올 기업공개(IPO) 시장 최대어로 꼽히는 LG(003550) CNS가 코스피 상장을 위한 기관투자가 대상 수요예측에서 흥행 몰이에 성공한 것으로 파악됐다.

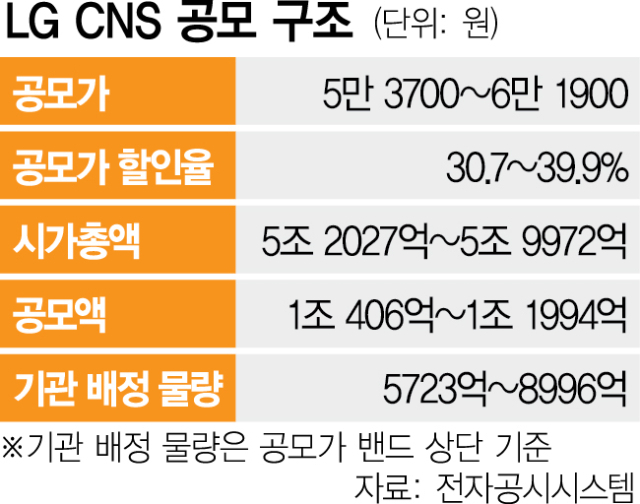

15일 투자은행(IB) 업계에 따르면 LG CNS가 이달 9일(해외는 6일)부터 이날까지 수요예측을 마친 결과 희망 가격 범위(밴드·5만 3700~6만 1900원) 상단에 가까운 가격으로 공모가를 결정해도 될 만큼 기관투자가들의 수요가 높았던 것으로 전해졌다. LG CNS 공모 과정에 정통한 한 관계자는 “지난해 HD현대마린솔루션(443060) 공모 때처럼 분위기가 좋다”고 전했다. 또 다른 관계자 역시 “해외 기관투자가들의 경우 투심이 일부 엇갈렸지만 국내 기관투자가들의 경우 밴드 상단에 공모가를 정해도 물량을 소화할 수 있을 정도로 인기가 좋았다”고 말했다. LG CNS는 17일 최종 공모가액을 확정한다.

상장을 추진하는 기업들은 일반적으로 공모 물량의 55~75%를 기관투자가들에게 배정하기 때문에 이들의 참여는 IPO 흥행에 가장 중요한 열쇠다. 기관투자가들은 지난해 4분기 공모주 시장이 급격히 얼어붙은 이후 중소형 공모주 투자에 집중해왔다. 최대 2799억 원 조달을 노렸던 엠앤씨솔루션(484870)이 지난해 12월 수요예측 부진에 공모액을 1560억 원으로 줄였고 바이오 대어로 관심을 받았던 오름테라퓨틱은 상장을 연기했다. 케이뱅크는 아예 연내 상장을 철회했다.

LG CNS가 밴드 상단에 공모가를 확정할 경우 총 공모액은 1조 1994억 원, 이 중 기관투자가 배정 물량은 최대 8996억 원이다. IB 업계에서는 LG CNS의 적정 기업가치에 대해 의견이 나뉘지만 공모가 할인율(30.7~39.9%)이 최근 5년간 코스피 상장사의 공모가 할인율 평균(21.90~35.73)보다 높다는 점 등 여러 요소가 투자 매력을 높였다는 평가에는 공감대를 형성했다. 한 자산운용사 대표는 “올해 첫 번째 대어라는 점이 기관 수요를 높인 것 같다”며 “시장 상황을 고려해 의무보유확약 비율은 높지 않을 수 있다”고 내다봤다.

2대 주주인 맥쿼리프라이빗에쿼티(PE)도 막대한 차익을 챙길 것으로 전망된다. 맥쿼리 PE는 2020년 LG CNS 기업가치를 약 2조 9000억 원으로 평가하며 약 1조 원에 지분 35%를 사들였고 이 중 약 31.7%를 구주 매출로 내놓는다. 맥쿼리 PE의 공모 후 지분율은 21.5%로 상장 후 6개월 동안 매각이 제한된다. 맥쿼리 PE가 보유 지분을 블록딜 등을 통해 매각할 경우 우선매수권은 현 최대주주인 LG에 있다. LG CNS 관계자는 맥쿼리 PE의 투자금 회수 방안과 관련해 “시장에 미치는 영향을 최소화할 수 있도록 맥쿼리 PE와 긴밀히 논의해나갈 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com