금융 당국이 우리금융그룹의 일부 여신 자산의 위험도가 실제보다 축소 평가된 점을 적발했다. 우리금융은 동양생명보험과 ABL생명보험 인수를 서둘러 매듭지으려면 건전성이 개선된 모습을 당국에 보여야 하는데 오히려 흠을 잡히게 됐다.

17일 금융권에 따르면 금융감독원은 지난해 말 우리금융에 대한 정기 검사를 진행하면서 다수의 여신에서 위험 가중치가 축소 산정된 점을 파악하고 이를 재조정할 필요가 있다는 내용의 의견을 최근 우리금융에 전달했다.

위험 가중치는 대출의 미상환 가능성 등을 고려해 자산의 위험 수준을 수치화한 것이다. 위험 가중치가 높아져 위험 가중 자산이 늘면 금융사의 건전성을 나타내는 자본비율은 낮아지게 된다. 당국은 우리금융과 추가로 논의를 진행한 뒤 가중치 수정 여부를 확정할 계획인데 위험 가중치를 올리는 쪽으로 결론이 나면 우리금융의 자본비율은 하향 조정될 것으로 예상된다.

일단 우리금융은 당국의 지적을 선뜻 납득하기 어렵다는 입장을 보이고 있다. 감독 규정에 개별 자산의 위험 가중치를 어떻게 설정해야 하는지 세세하게 명시되지 않은 만큼 금융사가 위험 수준을 자체적으로 판단해 수치를 산정할 수 있다는 것이다. 우리금융 내부에서는 지금까지 줄곧 해오던 방식으로 위험 가중치를 산정해왔는데 당국이 이번 검사에서 갑자기 문제를 제기한 점도 이해하기 어렵다는 목소리도 나온다.

다만 금융권에서는 우리금융이 결국 당국의 지적을 수용할 수밖에 없을 것이라는 시각이 많다. 금융권 관계자는 “여신별로 성격과 종류가 워낙 다양하다 보니 적정 위험 가중치를 산정하는 게 쉬운 작업은 아니다”라면서도 “개별 금융사가 당국의 의견을 무시하기는 어려울 것”이라고 내다봤다.

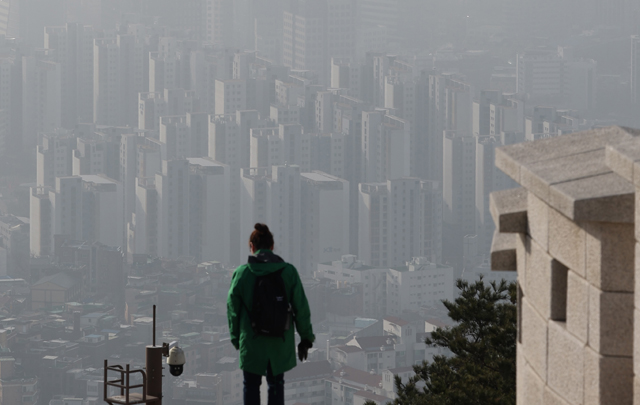

자본비율 개선이 시급한 우리금융 입장에서는 예상치 못한 악재가 겹친 셈이다. 우리금융의 보통주자본비율(CET1)은 지난해 3분기 말 기준 11.96%로 당국 권고치인 12%를 밑돈다. 이에 연말 기준 자본비율을 끌어올리려 애썼지만 최근 환율까지 급등해 관리가 쉽지 않은 상황이다. 통상 환율이 오르면 외화부채 같은 외화 표시 자산의 원화 환산 금액이 늘어 위험 가중 자산이 불어난다.

우리금융이 동양생명·ABL생명 등 보험사 편입을 서두르는 와중에 건전성 문제로 지적을 받은 점도 뼈아픈 대목이다. 우리금융이 16일 두 보험사의 인수 승인 신청서를 제출하면서 당국은 심사에 착수한 상태다. 당국은 이번 인수 승인 과정에서 우리금융과 보험사의 건전성 지표 등을 집중적으로 들여다볼 것으로 알려졌다. 우리금융 관계자는 “현재 2024년 재무 결산 중인데 보통주자본비율이 크게 떨어지지는 않을 것으로 예상한다"면서 "중요한 거래를 앞둔 상황에서 자본비율에 대한 시장과 당국의 우려를 해소하기 위해 최선을 다하겠다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ubo@sedaily.com

ubo@sedaily.com