한국수력원자력은 아시아 최초로 원자력 그린본드(녹색채권) 발행에 성공했다고 5일 밝혔다.

한수원이 발행하는 이 녹색채권은 약 12억 홍콩달러(약 2150억 원) 규모로, 만기는 3년이다. 홍콩과 싱가포르에 소재한 글로벌 대형 투자기관 다수가 참여했으며 조달된 자금 전액은 원전 안전성 향상 및 차세대 원전 관련 연구개발(R&D) 자금으로 쓰일 예정이다.

한수원은 그간 원자력 분야 자금 조달을 위해 일반 채권을 발행해왔다. 기존의 녹색채권은 발행 자금 사용처가 재생에너지 분야로 한정됐기 때문이다.

하지만 이번 녹색채권 발행에 성공하면서 한수원은 앞으로 더 낮은 금리로 원자력 사업을 추진할 수 있게 됐다. 황주호 한수원 사장은 “이번 원자력 녹색채권 발행을 통해 원전의 친환경성을 전세계에서 공식적으로 인정받았다”고 밝혔다.

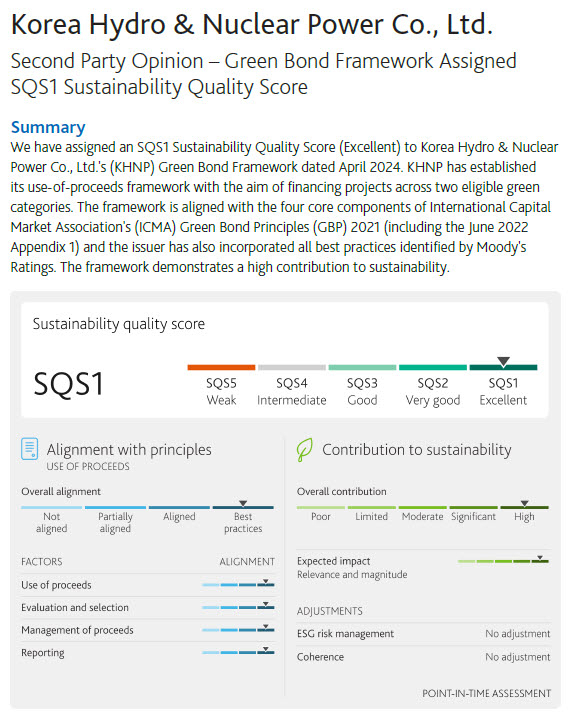

특히 이번 채권은 글로벌 신용평가사 무디스로부터 녹색채권 관리 체계 최고 등급 인증을 받기도 했다. 한수원 관계자는 “원자력 녹색채권이 무디스 최고 등급을 받은 것은 전 세계에서 처음”이라며 “향후 녹색 금융의 새로운 이정표가 될 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jo@sedaily.com

jo@sedaily.com