올 들어 주식시장에서 유상증자를 통해 자금을 조달하려는 기업들이 급증하면서 유상증자로 조달했거나 조달하려는 자금 규모가 약 4개월 만에 지난해 수준을 넘어선 것으로 나타났다. 지금까지는 사채 발행, 은행 대출 등을 늘리며 버텨왔지만 이마저도 여의치 않아 주주들에게 손을 벌리거나 지분을 넘기며 자금을 조달해야 하는 상황에 이르렀다.

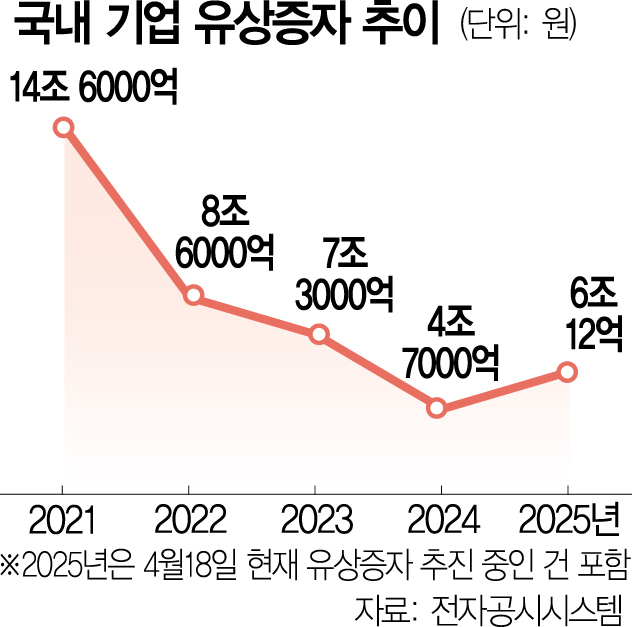

18일 전자공시시스템에 따르면 올 들어 전날까지 유상증자를 완료했거나 추진 중인 상장사는 96개 사로 이들의 조달 금액은 총 6조 12억 원으로 집계됐다. 지난해 국내 기업이 유상증자로 조달한 총 금액이 4조 7034억 원이었다는 점과 비교하면 유상증자 증가세가 매우 가파르다. 유상증자 조달액은 2021년 14조 6000억 원에서 2022년 8조 6000억 원, 2023년 7조 3000억 원으로 감소 추세였는데 포스코퓨처엠(003670)을 비롯해 에코프로(086520)그룹 등 2차전지 기업들이 대규모 유상증자에 나설 것으로 전망되는 만큼 올 유상증자 규모가 2021년 이후 최대치를 경신할 것이라는 관측에 힘이 실린다.

유상증자는 상장사가 주식시장을 통해 자금을 조달할 수 있는 가장 효과적인 방법이나 국내 증시에서는 최후의 수단으로 통한다. 일단 유상증자를 결정하면 주식 가치 희석을 우려한 주주들의 반발이 거세고 최근 금융 당국의 증권신고서 심사 강도가 높아져 자칫 기업 평판만 훼손될 수 있는 우려가 높은 탓이다. 일례로 지난해 말 최초 신고서를 제출했던 차바이오텍(085660)은 최초 2500억 원을 유상증자로 조달하려다 금융감독원의 제동, 소액 주주들과의 소송전 등 지난한 과정을 거쳐 이달 8일에서야 1516억 원(1차 발행가액 기준) 규모의 증자를 확정했다.

결국 유상증자가 늘어난다는 것은 그만큼 자금 조달 및 기업 경영 환경이 혹독해졌다는 의미다. 신용등급 ‘AA급’ 이상으로 우량한 일부 대기업의 경우 회사채 발행을 통해 손쉽게 실탄을 마련할 수 있지만 신용등급이 낮거나 업황 전망이 부정적인 기업들은 회사채 발행이 그림의 떡에 가깝다. 코로나19 저금리 시기의 대규모 회사채 발행으로 이미 부채 비율도 높아질 대로 높아진 터라 추가적인 사채 발행 역시 부담스럽다.

대규모 유상증자 배경을 둘러싸고 논란이 일고 있는 한화에어로스페이스(012450)만 해도 지난해 3분기 말 기준 연결 부채비율(397.4%)이 기발행한 1조 2220억 원 규모의 공모 회사채의 기한이익상실(EOD) 선언 사유인 부채비율 400%에 근접해 유상증자가 불가피했다고 주장하고 있다.

상황이 이렇다 보니 올 유상증자를 추진하는 기업들이 더 늘어날 것이라는 전망이 우세하다. 고태봉 iM증권 리서치센터장은 “지금보다 주식시장이 더 안 좋아지면 유상증자조차 추진하기 어렵기 때문에 지금은 유상증자가 유동성을 확보하기 위한 가장 안전한 방법”이라며 “기업들이 캐시플로가 원활하지 않은 상황에서 버티기 국면에 들어간 것”이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com