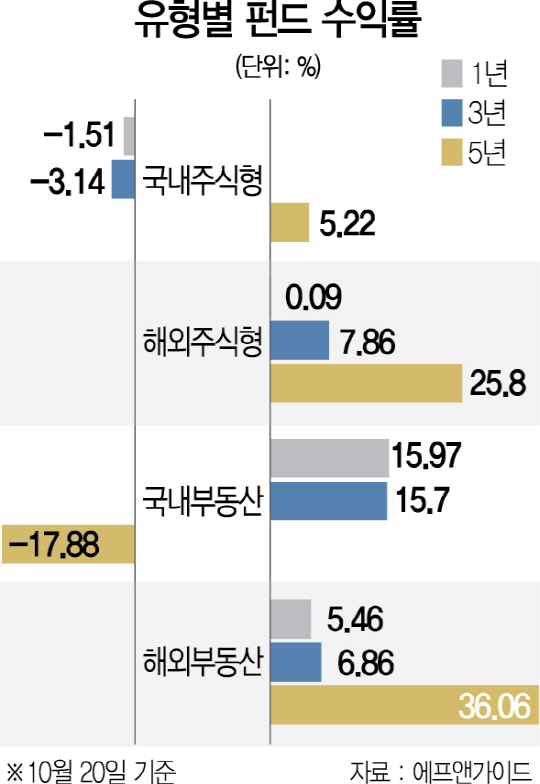

해외 부동산 펀드의 폭풍 성장은 저금리 시대에 안정적으로 꾸준히 5, 6%대 수익을 올리려는 수요 때문이다. 에프엔가이드에 따르면 지난 1년 동안 국내 주식형펀드의 수익률은 평균 -1.51%. 박스권 장세가 이어진 탓에 3년 수익률도 -3.14%에 그친다. 반면 해외 부동산 펀드의 1년 수익률은 5.46%다. 국내 부동산펀드(15.97%)보다는 못하지만 예금 금리의 두 배 이상이다.

국내 운용사들은 경쟁적으로 해외 부동산에 투자하고 있다. 삼성SRA자산운용은 삼성증권·삼성생명과 컨소시엄을 구성해 독일 프랑크푸르트의 코메르츠방크타워를 9,000억원에 인수할 예정이다. 삼성SRA운용은 올 초에도 프랑스 파리의 소웨스트오피스타워(4,000억원)를 인수한 바 있다.

미래에셋은 그룹 차원에서 전략적으로 해외 부동산을 사들이고 있다. 올해 들어서만 미국 6개 도시의 페덱스 물류센터(5,100억원)와 독일 쾰른의 상업용 빌딩(4,900억원), 미국 하와이의 하얏트리젠시 호텔(9,000억원), 시애틀의 아마존 본사 사옥(2,900억원), 댈러스의 ‘스테이트팜 오피스 빌딩(9,500억원)’ 등을 줄줄이 매입했다. 미래에셋자산운용은 아예 미국 부동산을 공모펀드로 내놓아 주목을 끌기로 했다. 또 메리츠부동산자산운용은 지난 7월 미국 로스앤젤레스의 ‘LA가스컴퍼니타워’에 약 1,500억원을, 지난달에는 독일의 상업용 부동산 30여개에 총 800억원을 간접 투자한 것으로 알려졌다.

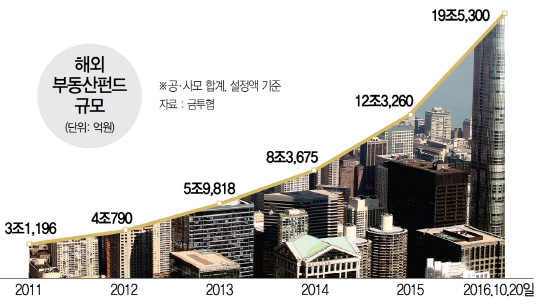

해외 부동산을 경쟁적으로 사들임에 따라 해외 부동산펀드는 이르면 올해 안에 국내 부동산펀드 규모를 추월할 것으로 예상된다. 올해 9월 말 현재 국내 부동산펀드 순자산은 23조9,000억원이다.

하지만 해외 부동산 펀드에 대해 우려의 목소리도 커지고 있다. 수익률을 좇아 지나치게 빠른 시간에 뜨거워진 탓이다. 일각에서는 미국의 금리 인상을 앞둔 시점에서 때늦은 투자 아니냐는 지적이 나온다.

한 자산운용사 최고경영자(CEO)는 “레버리지(자금 차입)를 60% 이상, 많으면 80%까지 일으켜 투자하는 경우도 있어 우려된다”며 “미국이 금리 인상기로 접어들고 있는 상황에서 부동산 가격이 계속 상승세를 보이면 문제 없겠지만 그렇지 못할 경우 갑작스럽게 버블이 꺼질 수 있다”고 경고했다. 해외 부동산은 국내보다 정보가 제한돼 더욱 리스크가 크다는 지적이다.

김훈길 하나금융투자 연구원은 “미국 부동산이 당장 위험하다고 할 수는 없지만 상업용 부동산 가격이 하락할 가능성을 염두에 둬야 한다”고 지적했다. 예컨대 미국의 빌딩거래량 증가율이 글로벌 금융위기 이후 마이너스를 기록한 것이나 상업용 부동산 담보부증권(CMBS) 시장에서 자금이탈 현상은 주목할 만한 변화라는 게 김 연구원의 분석이다.

황세운 자본시장연구원 실장은 “저금리 시대에 부동산투자가 대안으로 부상하는 것은 불가피한 현상”이라면서 “아직 별다른 위험 조짐은 없지만 한 번 투자하면 자금이 오래 묶이는 점, 자금이 몰리면서 부동산펀드의 수익률도 주식형펀드 수준으로 떨어질 가능성 등을 염두에 둬야 한다”고 설명했다.

이와 관련해 금융당국도 주의를 기울이고 있다. 진웅섭 금융감독원 원장은 지난 20일 제11회 서울경제신문 금융전략포럼에서 해외부동산 등 최근 급증하고 있는 대체투자 상품과 관련 “투자 심사를 엄격히 하고 투자 후에도 가치 변화를 면밀하게 파악하는 등 ‘신종 리스크’를 줄이기 위한 사후관리가 꾸준히 이뤄져야 한다”고 주문했다. /유주희기자 ginger@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ginger@sedaily.com

ginger@sedaily.com