CJ헬로비전이 지난해 SK텔레콤과 합병 실패 이후 주가가 과도하게 하락하면서 기업가치 대비 30% 이상 저평가 국면에 진입했다. 전문가들은 케이블TV 업계 1위라는 상징성과 꾸준히 가입자 증가가 이어지고 있고 렌털 사업과 같은 새로운 성장 산업 진출도 진행되고 있는 만큼 주가 반등의 모멘텀을 기대하고 있다.

CJ헬로비전 주가는 현재 사상 최저치 수준이다. 지난해 추진했던 SK텔레콤과의 합병이 무산되면서 악화된 투자심리가 좀처럼 회복하지 못하고 있다. 여기다 케이블TV 산업이 인터넷TV(IPTV) 산업 성장세에 밀리면서 지난해에만 주가가 25% 떨어졌다.

하지만 금융투자업계에서는 CJ헬로비전의 주가가 기업가치에 비해 지나치게 하락했다는 분석이 나오고 있다. 홍세종 신한금융투자 연구원은 “CJ헬로비전의 밸류에이션은 역사적인 저점 수준”이라며 “올해 주가순자산비율(PBR)은 0.7배로 지난 4년간 평균 1.1배보다 낮다”고 밝혔다. 이어 “가입자당 가치를 케이블업계 인수가격 기준인 25만원만 적용해도 1조원 이상의 시가총액이 적절하다”고 주장했다. 20일 종가 기준 시총은 6,800억원 수준이다.

주가가 바닥에 근접했다는 분석이 나오며 CJ헬로비전 주가는 저점에서 서서히 반등의 기미를 보이고 있다. 지난해 SK텔레콤과 합병 실패 이후 11월 7,800원까지 곤두박질쳤던 주가는 이후 상승 반전해 최근 9,000원대 안팎에서 횡보하고 있다.

주가 턴어라운드는 영업력 강화가 원인이다. 시장점유율 1위인 CJ헬로비전은 다른 케이블TV 경쟁자와 달리 가입자 수가 증가 중이다. 지난 2015년 가입 규모인 410만가구에서 지난해 420만가구로 소폭 증가했다. 올해 예상 가입자도 422만가구로 지난해 수준을 유지할 것으로 업계는 보고 있다. 이 밖에 알뜰폰(MVNO) 가입자 역시 지난해 853만명에서 올해 890만명으로 증가할 것으로 전망된다. 업계에서는 알뜰폰이 새 정부 통신비 인하의 대책이 될 것이라는 전망도 나온다.

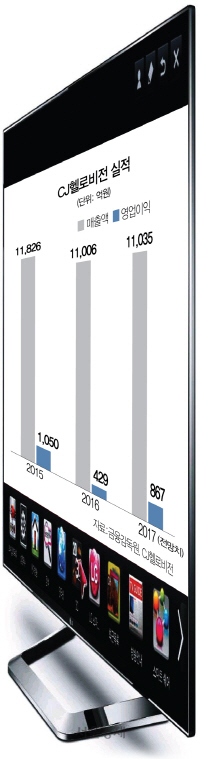

올해 CJ헬로비전의 매출액은 지난해 수준을 유지하며 이익 규모는 지난해보다 높아질 것으로 보인다. CJ헬로비전과 금융투자업계에 따르면 올해 매출액과 영업이익은 각각 1조1,035억원, 867억원을 기록할 것으로 예상된다. 매출액은 전년과 비슷하지만 영업익은 같은 기간 2배 가까이 늘어났다. 순이익 역시 같은 기간 215억원에서 593억원으로 2배 이상 증가할 것으로 평가된다.

케이블TV 산업은 몸집이 커질수록 평균비용이 줄어드는 규모의 경제 효과를 가지고 있어 인수합병(M&A)을 꾸준히 시도하는 CJ헬로비전의 이익 수준은 더 높아질 수 있다.

기존 케이블TV·인터넷·알뜰폰 사업에 이어 가입자망을 바탕으로 한 렌털 사업도 본격적으로 확장할 예정이다. CJ헬로비전도 이 같은 렌털 시장 성장세에 맞춰 아이리빙(I-Living)이라는 렌털 서비스를 준비 중인 것으로 알려졌다. 렌털 품목은 TV를 중심으로 노트북, 개인용컴퓨터(PC) 등 기존 사업인 케이블TV와 인터넷과의 시너지를 내는 것이 주가 된다. KT경제경영연구소에 따르면 국내 렌털 시장 규모는 오는 2020년 약 40조원 규모까지 성장할 것으로 분석되는데 CJ헬로비전도 정체기에 있는 케이블TV 사업에서 나아가 렌털 시장으로 성장동력을 이동시킨다는 입장이다. CJ헬로비전 측은 “현재는 TV 등 기존 서비스와 시너지를 낼 수 있는 것 위주로 렌털 사업을 하지만 향후 다양하게 품목을 늘릴 수 있다”고 밝혔다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com