동부대우전자의 예비입찰이 마감됐다. 마베(멕시코)·하이얼(중국)·일렉트로룩스(스웨덴)·브란트(프랑스)·베스텔(터키) 등 해외 업체와 국내 대유그룹, 현대백화점그룹 등이 예비입찰에 참여한 것으로 알려졌다. 동부그룹이 끝까지 동부대우전자를 품에 안고자 하는 의지가 강한 가운데 최근 김준기 동부그룹 회장이 경영 일선에서 물러난 점이 변수로 작용할 지도 주목거리다.

1일 재계에 따르면 동부대우전자 매각 주관사인 NH투자증권은 지난달 29일 매각 예비입찰을 마감했다. 예비입찰에 참여한 회사는 구체적으로 알려지지 않았다.

다만 그동안 시장에 언급됐던 주요 후보군이 대거 참여했을 거라는 관측이다. 특히 스웨덴의 일렉트로룩스는 지난 2013년 동부그룹이 대우일렉트로닉스를 인수할 당시 인수전에 뛰어든 적도 있다. NH투자증권은 앞으로 본입찰을 거쳐 연내 매각을 마무리한다는 방침인 것으로 전해졌다.

시장에서는 일단 해외 후보군들이 한 발 앞 선 것으로 보고 있다. 인수 의지가 국내 후보들보다 더 강한 것으로 파악되는데다, 동부대우전자가 알짜 해외 자산을 많이 보유하고 있는 점도 이런 관측을 낳는 요인이 되고 있다.

동부 그룹 측은 동부대우전자를 계속 끌고 가기 위해 동부하이텍의 동부대우전자 지분 20.5%를 담보로 산은에 자금지원을 요청했지만, 산은은 이에 부정적인 상황이다. 이에 따라 투자자를 물색해야 하지만 이마저도 여의치 않은 것으로 알려졌다. 변수는 만약 동부대우전자가 외국 기업으로 넘어갈 경우 광주 공장이 문을 닫을 수 있다는 불안감이다. 이미 정치권에서는 일자리 지키기를 명분으로 동부대우전자의 외국 기업 매각에 반대한다는 입장을 채권단에게 표명한 것으로 전해졌다. 향후 매각 작업에 진통이 예상되는 대목이다.

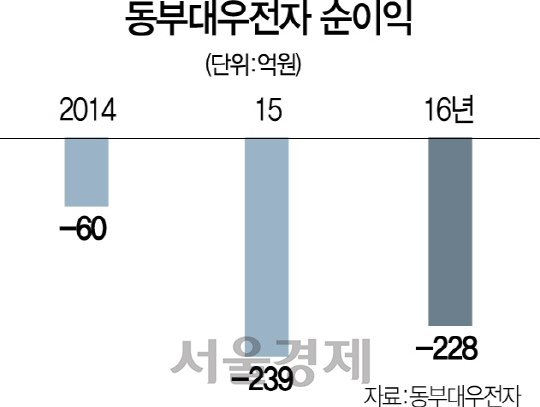

한편 동부대우전자가 매물로 나온 것은 동부그룹이 인수 당시 재무적 투자자(FI)들과 맺은 약정 때문이다. 동부그룹은 당시 45.8%의 지분을 재무적 투자자에게 넘기며 약정된 조건을 지키지 못할 경우 대주주의 지분 일부 또는 전부를 투자자 지분과 합쳐 제 3자에게 팔 수 있는 동반매도청구권(드래그얼롱)을 부여했다. 2018년까지 기업공개(IPO)와 3년 내 순 자산 1,800억 유지 등이 당시 조건이었는데 이를 지키지 못하면서 재무적 투자자들이 매각에 나섰다.

/이상훈기자 shlee@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

shlee@sedaily.com

shlee@sedaily.com