지난 2014년 4월 첫 도입 이후 4조원 가까이 판매되며 열풍을 일으켰던 분리과세 하이일드펀드의 설정액이 1조원대로 주저앉았다. 분리과세하이일드펀드는 펀드 자산의 45% 이상을 신용등급 ‘BBB+’ 이하 회사채(하이일드)에 투자한다. 이 펀드 투자자들은 1인당 3,000만원 안에서 배당과 이자에 대해 금융소득종합과세에서 제외하고 15.4% 세율을 적용받는 분리과세 혜택을 부여받아 인기를 끌어왔다. 투자자들에게는 세제혜택을 주고 비우량 기업의 자금조달 창구 노릇을 담당하며 인기를 모았지만 지난해부터 자금유출이 지속되며 초라한 모습으로 전락했다. 양극화가 심화한 국내 회사채 시장의 근본적인 원인을 해소하지 못한 채 세제혜택과 공모주 우선 배정이라는 ‘당근책’만으로 일관한 탓에 펀드성장의 한계가 왔다는 지적이 나오고 있다. 더구나 올해 말로 세제혜택까지 종료돼 자금유입은 더욱 힘겨워질 것으로 전망된다.

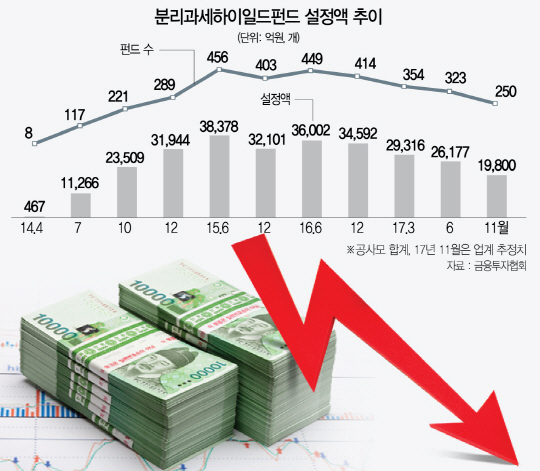

4일 금융투자협회와 제로인 등에 따르면 분리과세 하이일드펀드(공사모)의 설정액은 2014년 도입 3개월 만에 1조원을 넘긴 데 이어 그해 말 3조원을 돌파하는 등 가파르게 자금을 끌어모았다. 펀드 출시 이후 3개월 사이에 200억원만 모여도 흥행 성공이라는 판매공식에 비춰보면 당시 분리과세 하이일드펀드의 자금 몰이는 상당했다. 2015년 6월 3조8,378억원으로 최대치를 기록했던 분리과세 하이일드펀드 설정액은 이후 줄곧 자금이 빠져나가며 올해 초 2조원대로 내려앉았고 최근 다시 1조원대까지 자금이 빠르게 이탈하고 있다. KTB자산운용과 흥국자산운용 등에서 운용하는 공모펀드에서도 올해 들어 2,241억원이 유출됐다.

급격한 자금 몰이에 이어 자금유출의 배경은 공모주 우선 배정이라는 공통점이 있었다. 금융당국은 하이일드펀드에 분리과세를 적용할 당시 기대수익률을 높이기 위해 공모주를 우선 편입시킬 수 있는 방안을 내놓았다. 즉 기업공개(IPO)와 유상증자 물량의 10%를 분리과세 하이일드펀드에 우선 배정하는 혜택을 주기로 했다. ‘BBB+’ 이하 회사채 거래 경색을 줄이고 펀드 투자자에게 일종의 당근책을 제공한 셈이었다. 좀처럼 모이지 않았던 하이일드채권 펀드에 자금이 급격하게 몰렸던 배경이었다.

하지만 공모주 수익률이 지속적으로 하락하고 대형 IPO가 대폭 줄어들면서 공모주 우선 배정이 힘을 쓰지 못하자 자금유출이 시작됐다. 엎친 데 덮친 격으로 미국 중앙은행인 연방준비제도(Fed·연준)의 기준금리 인상이 가시화되며 채권 가격이 추가 하락할 가능성도 환매를 부추겼다. 지난해 삼성바이오로직스·두산밥캣 등 대어급 공모주에 대한 기대가 커지며 일시적으로 3조6,000억원대를 회복하기도 했지만 올해 들어 이렇다 할 대어급 IPO가 존재하지 않자 공모주펀드 자체에서도 환매가 이어졌다. 제로인에 따르면 올해 공모주펀드에서 2조3,199억원의 자금이 빠져나갔다. 운용사 관계자는 “BBB급 이하 회사채를 편입하더라도 거래 자체가 원활하지 않은 국내 회사채 시장 형편에 분리과세 하이일드펀드는 공모주를 통해 운용을 할 수밖에 없었다”며 “결국 공모주 혜택을 보기 위한 펀드였지 하이일드채권 활성화를 위한 펀드가 아니었던 셈”이라고 말했다. 실제 공모펀드의 경우 수탁액이 점진적으로 증가하거나 감소하기 때문에 이를 관리하기 위해서는 소액 채권 거래가 가능해야 한다. 국내 채권 시장에서는 100억원이 거래 기본 단위이라는 점에서 1억원을 환매하려고 하면 100억원짜리 채권을 팔아야 하는 상황이 발생할 수 있다. 전체 200개가 넘는 펀드 중에 공모형(패밀리펀드 포함)이 20개에 불과하고 나머지가 모두 사모형이나 특정금전신탁으로 채워진 것도 이런 이유에서다.

증권사 관계자는 “공모주 우선 배정이 펀드의 지속성을 확보하지 못한 채 일시적인 미봉책에 불과했다는 점을 드러낸 것”이라고 지적했다. 이 관계자는 “초대형IB로 지정받은 NH투자증권(005940)과 KB증권·미래에셋대우(006800)·삼성증권(016360)·한국투자증권 등 5개사가 올해 1월부터 10월까지 초대형 IB를 준비하며 BBB급 이하 회사채 파일럿테스트(Pilot Test)를 진행한 결과 지난해보다 560억원(43%)이 늘어난 거래량을 기록했다”며 “초대형IB의 비우량 채권 거래 활성화 등 회사채 시장에 변화를 일으킬 근본적인 정책이 우선 필요하다”고 강조했다.

/송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com