15일 금융투자(IB) 업계에 따르면 한솔개발의 매각주관사인 삼일회계법인이 최근 제한적인 입찰을 진행한 결과 한국토지신탁 등 복수의 후보가 데이터 룸 실사를 진행하고 있다. 호반건설을 비롯한 다른 후보들은 인수 검토를 중단한 것으로 알려졌다. 매각 대상은 한솔홀딩스(004150)가 보유한 한솔개발 지분 91.43%다. 구체적인 지분 매각 규모나 금액에 대해서는 협상이 진행 중인데 업계에서는 1,000억원을 넘지는 않을 것으로 관측하고 있다.

한솔개발은 강원도 원주시에 위치한 회원제 골프장 오크밸리CC·오크힐스CC와 대중제 골프장 오크크릭GC, 1,106실의 콘도 리조트를 보유하고 있다. 총 부지 면적은 1,135만㎡다. 한솔그룹은 성장이 부침을 겪자 지난 2014년 한솔개발이 소유한 오크밸리 유휴부지 264만㎡(80만평 규모)를 중국 성월그룹에 매각하는 방안을 추진하기도 했다. 한솔그룹은 한솔개발의 실적 부진이 계속되자 더 이상의 지원은 어렵다고 보고 올해 초 매물로 내놓았다.

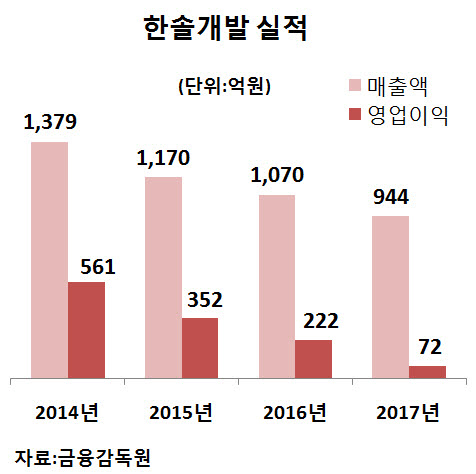

한솔개발은 최근 4년 연속 매출액과 영업이익이 급감하고 있다. 특히 영업이익은 2014년 561억원에서 지난해 말 72억원으로 8분의1 수준까지 급감했다. 한솔그룹은 부동산 자산운용사 1위인 이지스자산운용과 매각 논의를 했던 것으로 알려졌다. 그러나 양측의 기대금액이 너무 달라 거래는 무산됐다.

현재 한솔 측이 원하는 금액은 1,000억원 이상이다. 반면 인수자 측은 차입금과 회원권 반환 등을 이유로 1,000억원 이상은 어렵다는 입장을 전달한 것으로 알려졌다. 가장 큰 문제는 회원권 전환 여부다. 현재 오크밸리의 회원 수는 3,000명 수준. 인수자 중 한 곳이 대중제 골프장 전환을 고려하고 있는데 회원의 동의 여부나 회원권 반환율 등에 따라 자금 부담이 늘어날 수 있다는 분석도 나온다. 오크밸리의 회원권은 약 1억5,000만~10억원 수준에서 거래되고 있다. IB 업계의 한 관계자는 “인수자가 대중제 골프장으로 전환하게 되면 차입금 등 때문에 수익을 남기기 어려운 구조”라며 “골프장과 리조트의 시설이 오래돼 보수공사가 필요한 만큼 인수비용이 더 늘어날 수도 있다”고 말했다.

한편 이번 딜은 올해를 넘겨 내년 초가 되야 구체적인 윤곽이 드러날 전망이다. 그 만큼 진행되어야 할 과정과 이에 따른 변수도 많다는 얘기다. 데이터 룸 실사가 마무리되면 경쟁자들이 인수 가격을 제시하고 우선협상자를 선정하게 된다. 업계에서는 연말은 돼야 우선협상자가 선정될 것으로 내다보고 있다. 우선협상자는 본 실사를 거쳐 최종 매각 가격을 협상하게 된다.

/박시진·강도원기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com