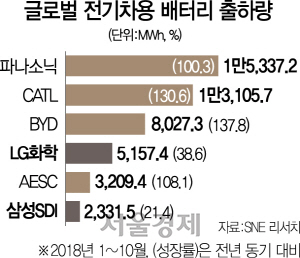

‘130.6% VS 21.4%’

올 들어 10월까지 전기차 배터리 분야 시장 점유율 세계 2위인 중국의 CATL과 6위인 삼성SDI의 성장률(전년 동기 대비)이다. 중국 업체 성장률이 국내 업체의 6배가 넘는다. 세계 1위 파나소닉 역시 100.3%로 삼성SDI의 5배 수준이다. 세계 4위 LG화학의 경우도 38.6%로 중국과 일본 업체에 비할 바 못 된다.

중국과 일본 기업의 강세는 그만한 이유가 있다. 중국 업체는 ‘배터리 굴기’ 아래 뿌려지는 정부 보조금 덕을 톡톡히 보고 있다. 우리 업체들은 세계 전기차 판매에서 절반을 차지하는 중국 시장에서 2015년 이후 4년째 보조금 혜택을 못 받고 있다. 기울어진 운동장에서 손도 쓸 수 없는 상황인 셈. 업계의 한 임원은 “일단 중국에 다시 진입해야 하는데 해금(보조금 지급) 징조는 안 보인다”고 고충을 토로했다.

그런가 하면 일본의 파나소닉은 테슬라에 배터리를 공급하는 유일한 업체다. 테슬라 전용 밴드라 테슬라의 전기차 모델이 잘 팔리면 공급량이 자연스레 증가하는 구조다. 최근에는 상하이에 전기차 배터리 공장을 테슬라와 함께 짓는다는 발표도 했다. 중국 공략에 본격적으로 뛰어든 셈이다. 업계의 한 관계자는 “파나소닉의 경우 테슬라 전기차 판매에 따라 부침이 있을 수 있다”며 “국내 업체들은 특정 업체에 구속되지 않고 범용성을 갖춘 제품으로 시장 확대에 나서고 있다”고 말했다.

업계는 특히 중국 업체의 성장을 경계하고 있다. 중국을 벗어나 해외 시장에서 점점 존재감을 강화하고 있기 때문이다.

대표주자는 역시 CATL이다. CATL의 점유율은 지난해 15.9%에서 올해 20.2%까지 올라 파나소닉(23.7%) 턱밑까지 추격했다. BYD도 두 자릿수 점유율(12.4%·3위)로 LG화학(8.0%)을 제쳤지만 기술력에서 CATL에 못 미친다는 평가다. 실제 CATL은 올해 2월 삼성SDI·LG화학 등과 폭스바겐의 차세대 배터리 공급사에 선정되기도 했다. 단순히 보조금만으로 경쟁력을 유지하는 업체가 아니라는 의미다. 업계 임원은 “중국의 휴대폰 배터리 업체 ATL이 10년 전쯤 자동차 배터리로 사업을 다각화하면서 떨어져나온 업체가 바로 CATL”이라며 “당시 일본계 자금과 기술이 투입돼 설립된 만큼 중국 업체와는 질적으로 다르다”고 평가했다.

세계 10위권 내에 있는 중국의 패러시스도 최근 독일 완성차 업체에 140기가와트시(GWh) 규모의 배터리 공급을 확정한 것으로 알려졌다. CATL, BYD에 이어 패러시스까지 글로벌 수주전에 가세하고 있는 것. 그만큼 중국의 기술력이 올라 오고 있다는 얘기다.

국내 업체들은 전기차 보조금 정책이 폐지되는 2020년이 성장의 분수령이 될 것으로 보고 있다. 업계의 한 관계자는 “중국 업체들이 그동안 자국에서 얼마만큼 판로와 기술력을 확보 했는지가 관건이 될 것”이라며 “중국 기업으로서는 보조금이라는 확실한 보호막 아래서 기술력 배양에 전력을 다하고 있을 것”이라고 봤다. 다른 관계자는 “반도체만 해도 미국 업체인 마이크론이 있어 중국이 막무가내로 몽니를 부리기 어렵지만 전기차 배터리 쪽은 사정이 다르다”며 “보조금이 사라져도 중국이 어떤 식으로든 자국 업체 키우기에 나서지 않겠느냐”고 전망했다. 그는 “배터리 업체도 결국에는 국가당 1~2개 업체만 살아남는 과점형태로 갈 수밖에 없다”며 “중국의 공격적 투자와 지원 인프라를 보면 (중국 업체를) 경계할 수밖에 없다”고 말했다. /이상훈기자 shlee@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

shlee@sedaily.com

shlee@sedaily.com